In questo articolo (nel quale devo ammettere che ci ho messo veramente molto tempo a preparare i grafici tramite excel per renderli il più comprensibili possibile, cercando di renderlo uno degli articoli più completi di sempre sull’argomento), andiamo a vedere 8 scenari di mercato che si possono presentare durante un investimento, e come un PAC sul lungo termine (ho ipotizzato 10 anni per ogni scenario) si comporta in ognuno di essi.

Questa simulazione serve a far capire come un Piano di Accumulo si possa evolvere nei diversi scenari, e come anche i momenti più difficili sono in realtà di grande aiuto negli investimenti di lungo periodo. Inoltre, serve anche per dare un’idea più chiara di cos’è un piano di accumulo e come funziona.

Ricordiamoci che il PAC è una particolare modalità di investimento che ci permette di investire nostri soldi a cadenza periodica. Questo lo rende la soluzione adatta per chi ha un orizzonte temporale di medio-lungo periodo e vuole investire in modo graduale sui mercati finanziari. Il PAC, infatti, consente un’esposizione progressiva ai mercati finanziari e distribuita nel tempo, e ciò lo rende uno strumento molto efficace per investire in mercati volatili, ossia che presentano prezzi molto variabili.

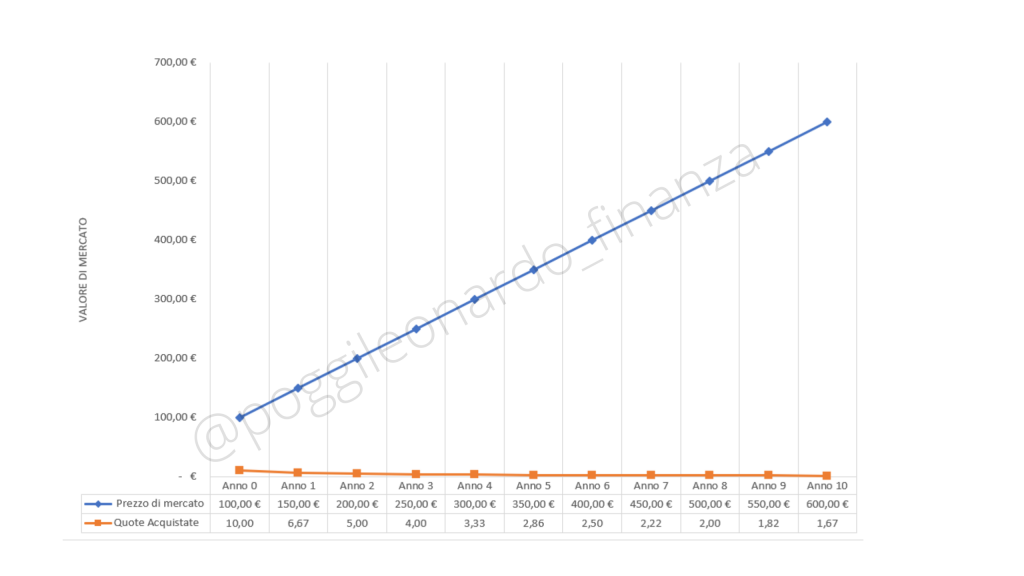

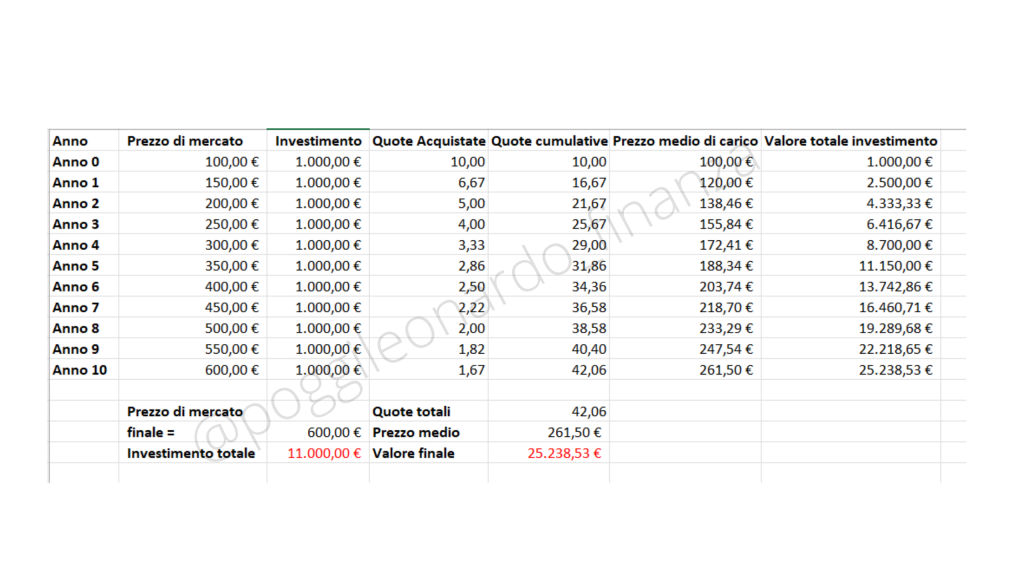

In un mondo ideale, con un mercato che cresce costantemente e linearmente, ci troveremmo una soluzione del genere:

In una situazione di mercato come questa, il nostro investimento guadagnerà sempre. Tutte le volte che verseremo, acquisteremo ad un prezzo maggiore (dato che il mercato salirà costantemente nel tempo), e il nostro precedente investimento sarà già salito al valore attuale (le quote già investite si allineano al prezzo di mercato, facendoci andare in profitto o in perdita a seconda dell’andamento).

In questo caso, a fine PAC (ovvero dopo 10 anni), ci ritroveremmo oltre 25.000 euro con un investimento di soli 10.000 euro.

Come sappiamo però, il mercato non funziona così. Tende a crescere, ma non cresce linearmente, e vi ha anche momenti negativi dati da vari motivi, come ad esempio le guerre, le crisi finanziarie, le pandemie, ecc..

Nonostante ciò, un PAC a 10 anni tende quasi sempre a dare risultati positivi, come abbiamo visto in un precedente articolo che potete ritrovare qui: (PAC: Quanto spesso non ci fa guadagnare?)

Vediamo allora delle prospettive di mercato che possano avere un senso, e vediamo quali sono i risvolti possibili:

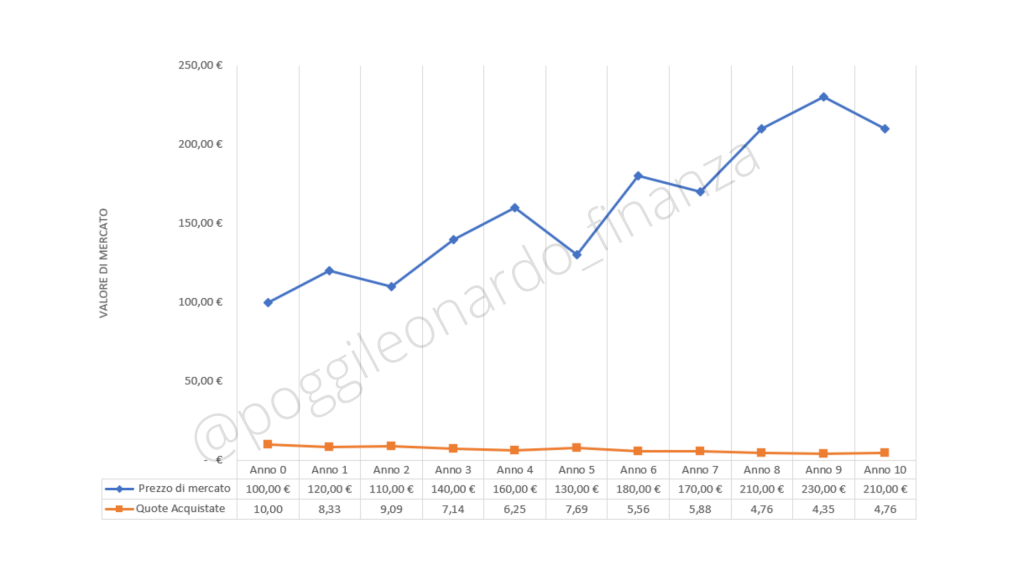

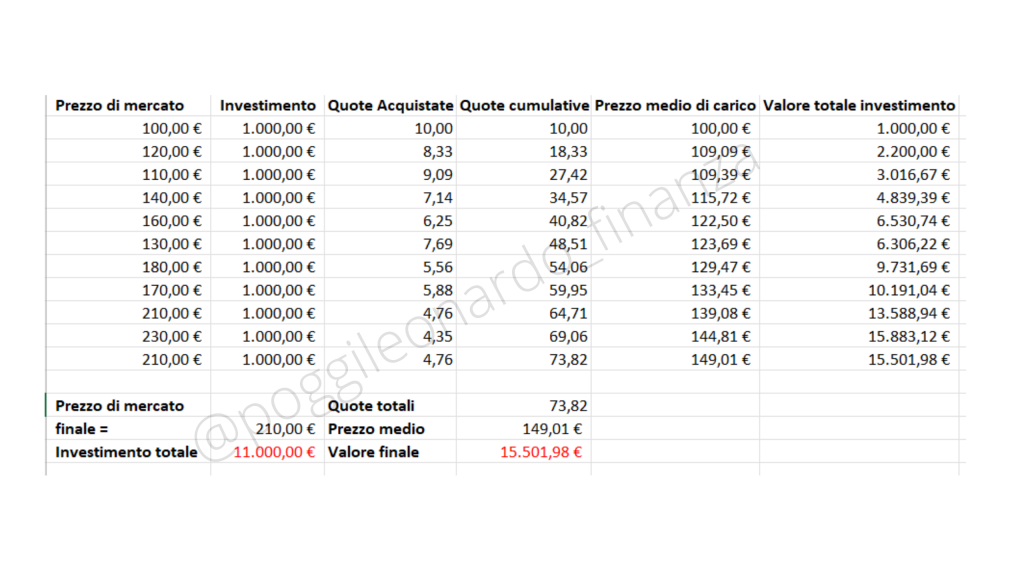

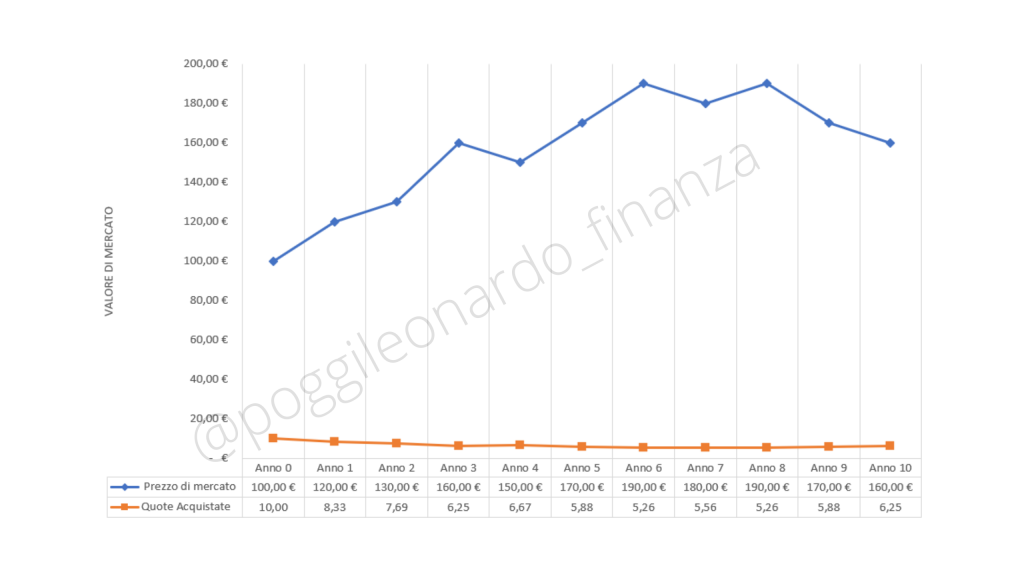

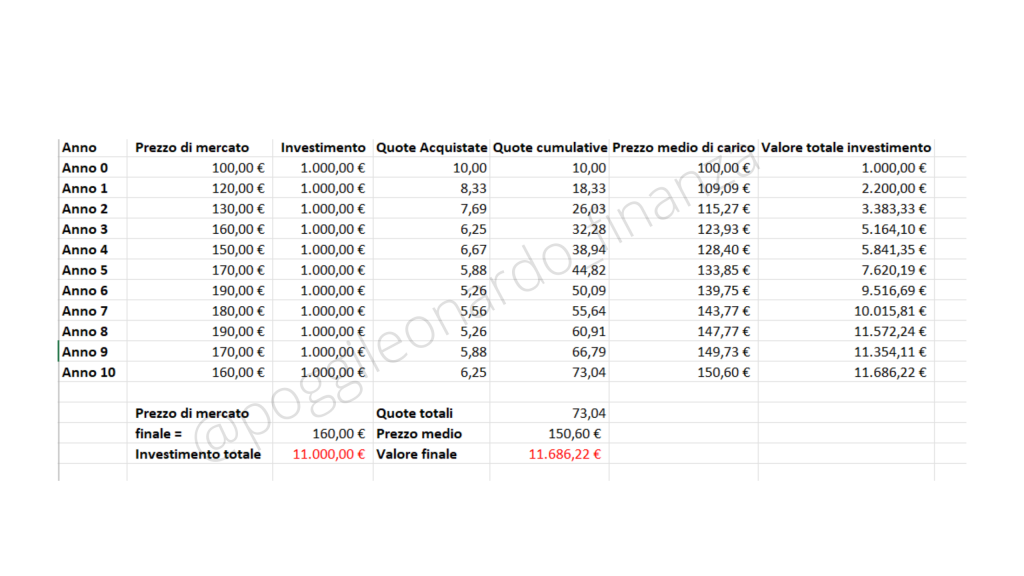

Scenario 1: Mercato tendenzialmente in salita

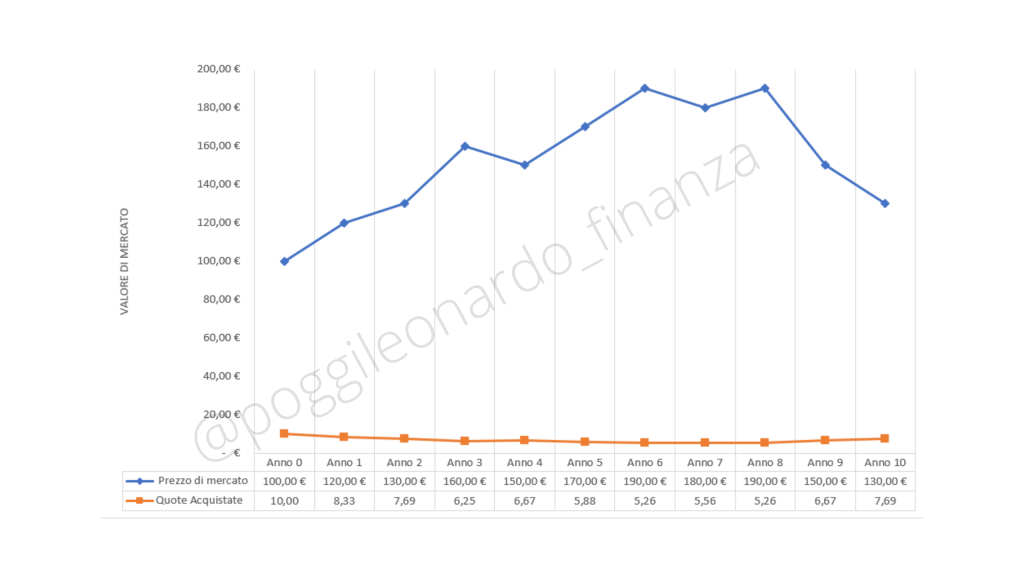

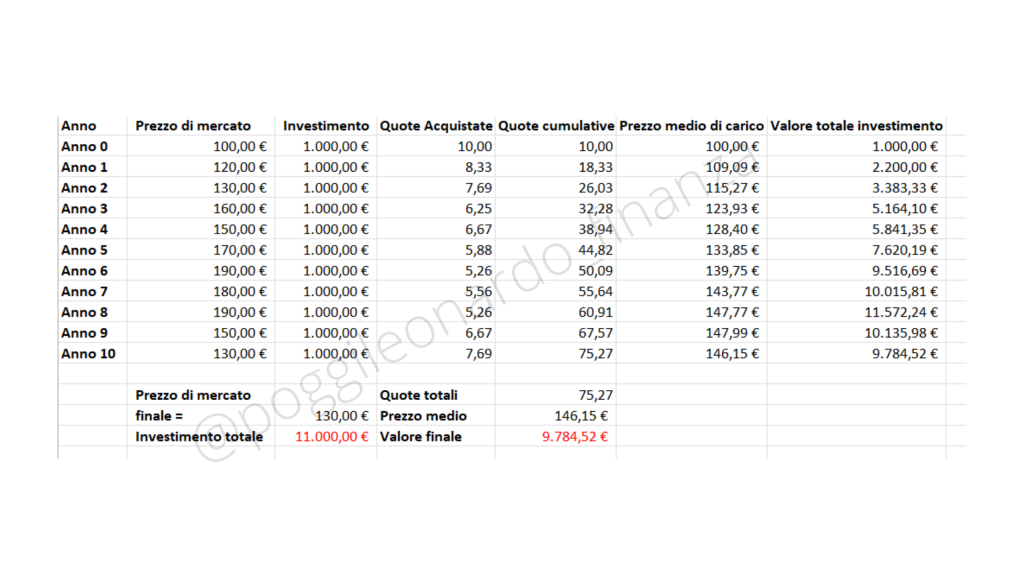

Vediamo adesso un esempio che potrebbe essere più realistico. Un mercato tendenzialmente in salita, con un movimento nel tempo abbastanza importante. Questo è un esempio che abbiamo puntualmente visto nei mercati negli ultimi anni. Un mercato sempre in salita, con vari momenti di pausa dovuti a momenti di incertezza sui mercati:

In una situazione di mercato tendenzialmente in salita, il nostro investimento sarà positivamente in guadagno. Anche nei momenti di ribasso il nostro investimento sarà in guadagno, anche se si andranno a limare queste percentuali positive. In situazioni come queste, vediamo come il lungo termine ci premia.

Vediamo adesso però un Piano di Accumulo sviluppato su un mercato contrario.

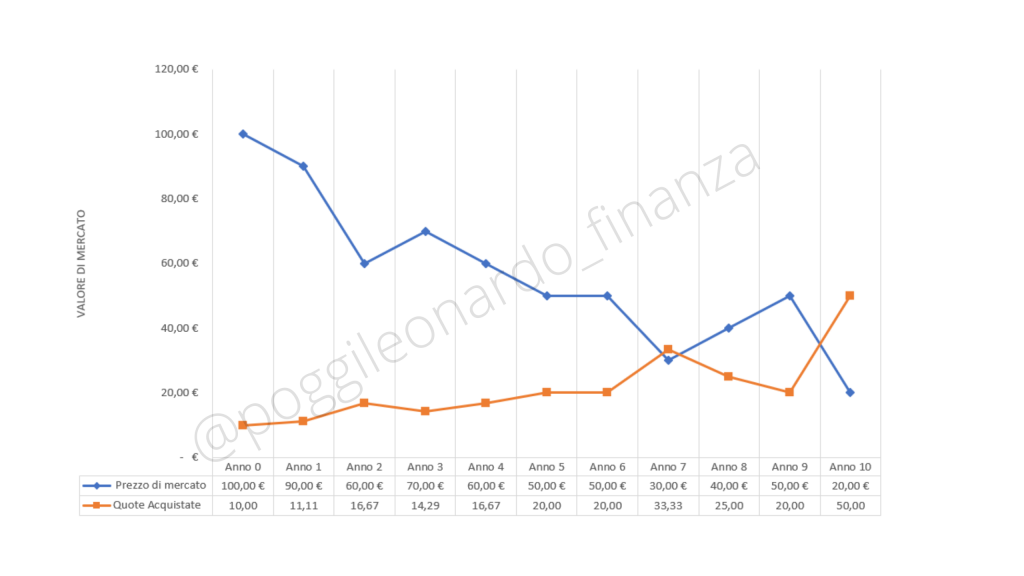

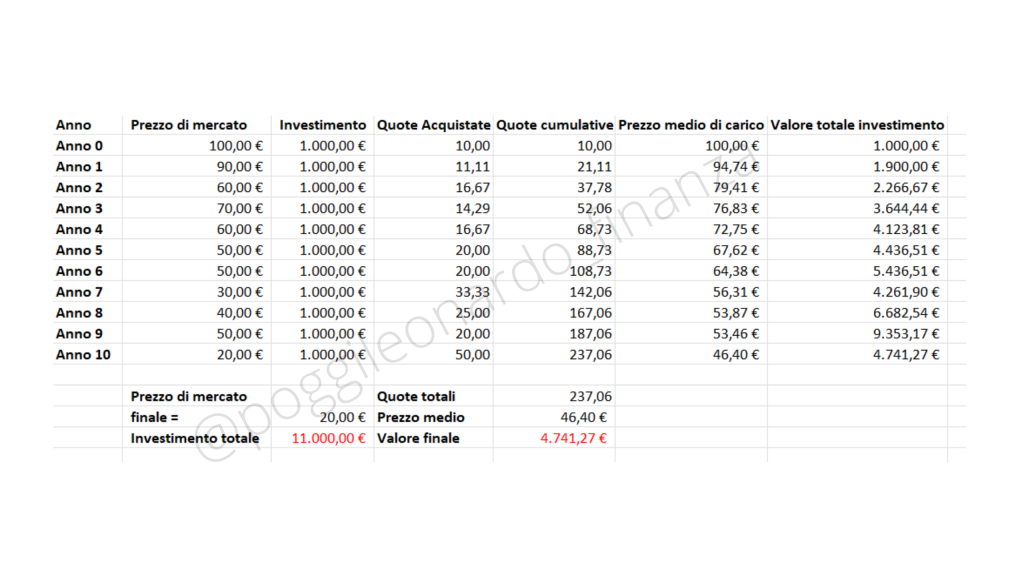

Scenario 2: Mercato tendenzialmente in discesa

Prima di mostrarvi come si sarebbe comportato un PAC in questo mercato, consideriamo il fatto che un mercato tendenzialmente in discesa non esiste. Abbiamo visto degli esempi solamente utilizzando strumenti settoriali o andando a prendere una singola geografia. Altrimenti, mai nella storia ci siamo ritrovati davanti a una situazione simile. Anche perchè vorrebbe dire che il mondo si starebbe non solo fermando, ma che starebbe peggiorando la sua situazione generale per 10 anni consecutivi. Un pò difficile da credere no? Nemmeno con la Seconda Guerra mondiale è accaduto una cosa simile.

In una situazione di costante ribasso, ovviamente nemmeno un PAC ci può proteggere dalle perdite. Interessante però vedere come ad ogni nuovo acquisto il prezzo medio di carico si abbassa. La perdita è dunque ridotta rispetto ad un investimento fatto una tantum oggi del capitale intero. In quel caso infatti ci troveremmo 11.000 euro investiti ad un prezzo di mercato di 20 anzichè di 100 al quale abbiamo fatto l’acquisto. I nostri soldi varrebbero allora 2.200 euro, anzichè 4.741 euro come in questa situazione.

Non ci ha salvato dall’avere un rendimento negativo, ma in questo caso come abbiamo visto un PAC ci ha “protetto” da perdite più pesanti. Il capitale finale è infatti di più del doppio di quello che sarebbe stato altrimenti.

Scenario 3: Mercato con un rialzo prolungato iniziale e ribasso finale

Questo è uno degli scenari che più dovremmo temere. Se il nostro investimento è salito per tutta la durata del PAC, avremo ogni anno acquistato a prezzi di mercato sempre più alti. Ed avendo un prezzo medio di carico abbastanza alto, in linea o appena sotto al valore di mercato, ogni calo di mercato sarà per noi importante, dato che ci troveremo al limite del guadagno. Vediamo due esempi di questo scenario:

Scenario 3.1 – Mercato con un rialzo prolungato iniziale e ribasso finale debole

Come si può vedere dai dati, nonostante il calo finale nei 10 anni del nostro PAC non sia stato troppo importante, il valore finale è molto vicino alla soglia del capitale investito. Ciò significa che siamo sempre in guadagno, ma non di troppo rispetto a quanto eravamo prima dell’inizio del calo al nono anno.

Scenario 3.1 – Mercato con un rialzo prolungato iniziale e ribasso finale forte

Anche se dal grafico potrebbe non sembrare una situazione così negativa (alla fine siamo sempre sopra del 30% rispetto al valore iniziale all’anno 0), il fatto di aver continuamente acquistato a valori sempre più alti ci ha notevolmente penalizzato nel forte ribasso che abbiamo visto negli ultimi due anni. Un forte ribasso che in questa situazione ci ha addirittura portato a registrare una perdita sul nostro piano di accumulo, nonostante fossimo in ottimo guadagno fino all’ottavo anno.

Ci sono diverse soluzioni per evitare che questa situazione (che ripeto, è quella che dovremmo più temere, ovvero un mercato inizialmente sempre in crescita e un calo finale) si verifichi, e si chiamano strategie.

Una delle più utili è quella di abbassare la volatilità degli strumenti con l’avvicinarsi del termine temporale del nostro investimento. Se è vero che all’inizio vogliamo una maggiore volatilità per avere maggiori rendimenti (lo vedremo in uno scenario successivo), è anche vero che una volta che il capitale aumenta, e soprattutto quando siamo prossimi alla scadenza temporale del nostro investimento, vorremo abbassarne la volatilità, al fine di prendere sempre meno rischi possibili.

Così facendo, ci eviteremo questo secondo scenario (il 3.2), e nella peggiore delle ipotesi, ci ritroveremo solamente nel primo scenario (ovvero il 3.1), dove la perdita negli ultimi anni ci è stata, ma senza azzerare completamente il nostro profitto, e soprattutto senza aver intaccato il nostro capitale investito.

Scenario 4: Mercato con un ribasso prolungato iniziale e rialzo finale

Questo è lo scenario che tutti noi dovremmo volere nei nostri investimenti. Purtroppo quasi mai è così (dato che i mercati tendono a salire), ma a volte ci troviamo in questa situazione, specialmente quando si inizia un piano di accumulo a cavallo con l’inizio di un mercato ribassista più o meno prolungato. Anche qui vedremo diversi scenari:

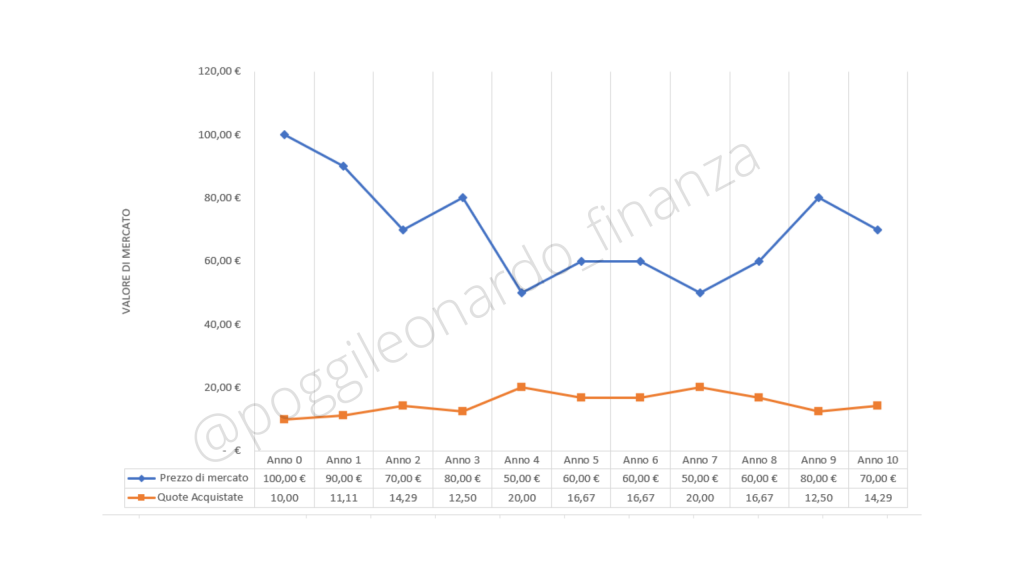

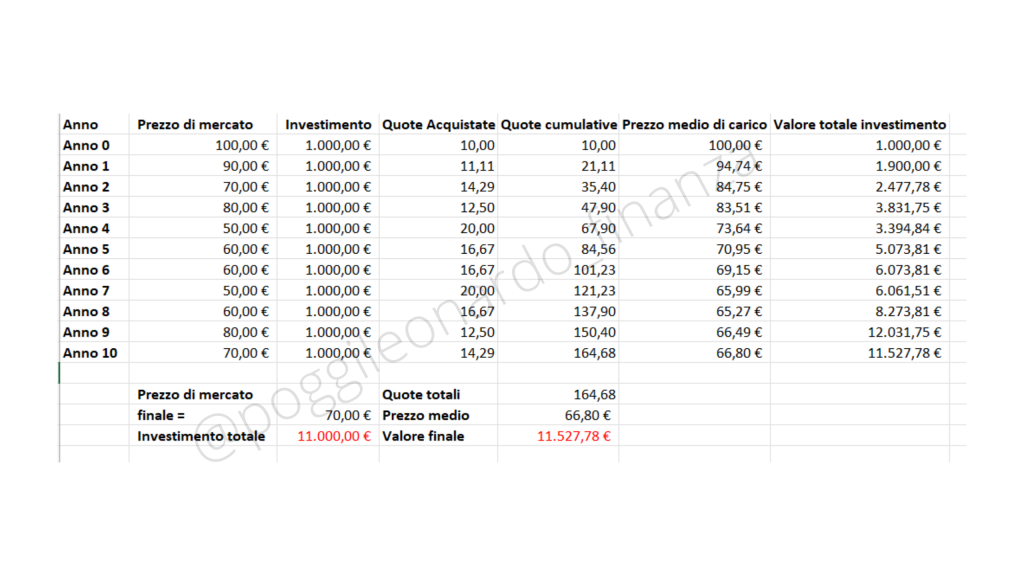

Scenario 4.1: Mercato con un ribasso prolungato iniziale e rialzo finale debole, sempre sotto il punto di inizio

Questo è uno scenario che vedremo molto poco spesso. In questo caso abbiamo un mercato che perde anche il 50% di valore dal suo inizio (e un calo del genere l’abbiamo visto solamente nella Crisi Immobiliare del 2008), e dopo 10 anni è ancora sotto del 30% rispetto al valore iniziale. Una situazione insomma poco verosimile, ma comunque interessante da analizzare.

Come si può vedere, il calo ci ha permesso di acquistare quote a prezzi di mercato sempre minori, permettendoci di abbassare notevolmente il nostro prezzo medio di carico.

E questo ci ha permesso di riuscire a sfruttare il rialzo degli ultimi due anni, seppur molto debole, e seppure rimanendo sotto il valore iniziale del 30%. Nonostante ciò però, questa situazione di mercato vede il risultato del PAC in positivo, con un valore finale di 11.527 euro rispetto agli 11.000 euro investiti.

Chi ha invece in questo scenario investito 11.000 euro una tantum inizialmente, si ritroverebbe con 7.700 euro, ovvero in perdita.

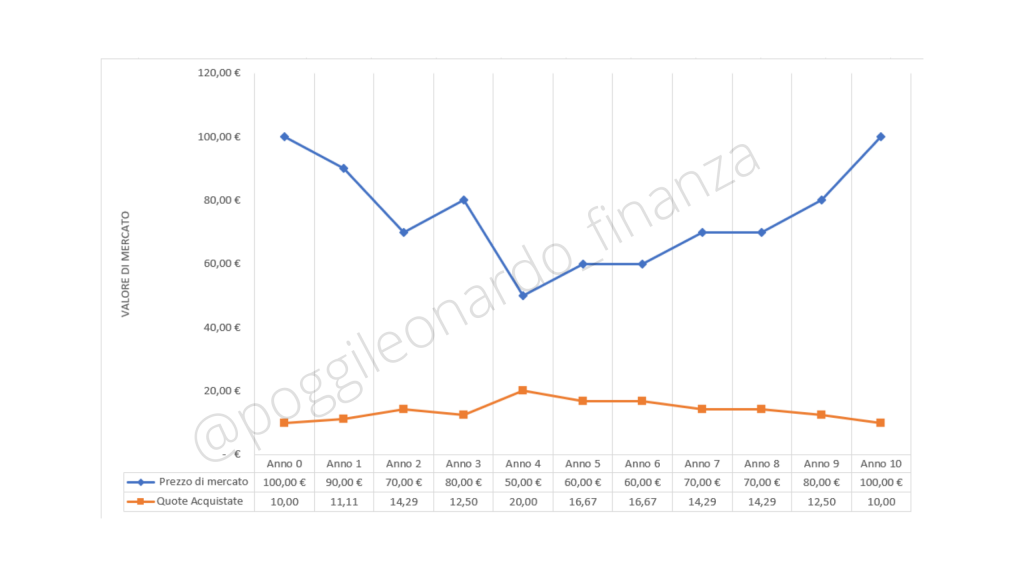

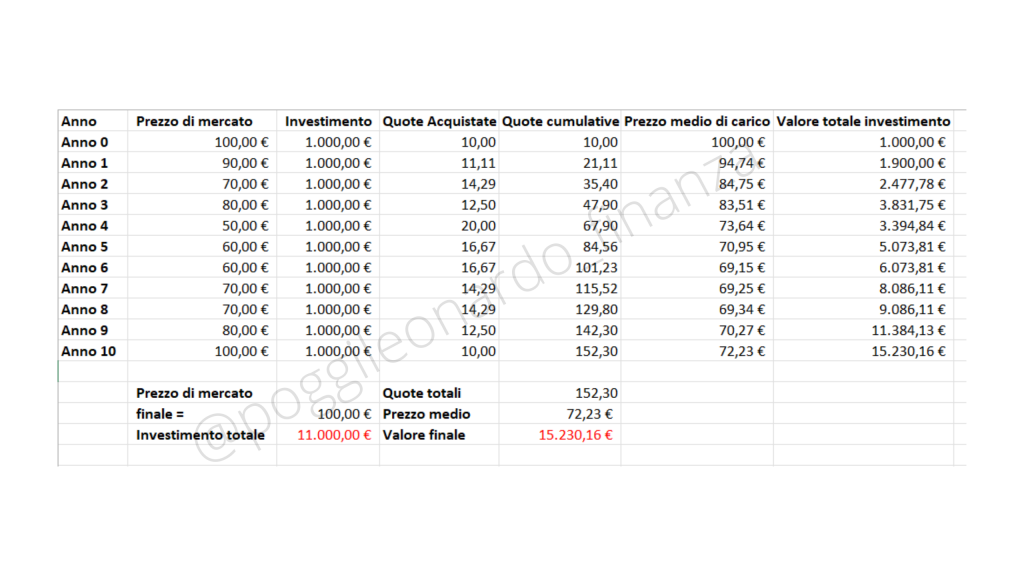

Scenario 4.2: Mercato con un ribasso prolungato iniziale e rialzo finale a pari del punto iniziale

In questo scenario vediamo una simulazione di un mercato in forte perdita per un arco temporale abbastanza lungo (6 anni per raggiungere il minimo), e con un valore finale pari a quello iniziale dopo 10 anni. Chi ha investito i soldi tutti in una unica soluzione, si ritroverebbe dunque la stessa identica cifra di 11.000 euro dopo 10 anni di investimenti. Non la migliore soluzione direi.

Chi avesse invece avuto un PAC in una situazione di mercato simile, si sarebbe trovato una ottima performance davanti a se. Il periodo di crisi, che anche qui ha visto calare il mercato del 50%, è servita nel tempo per accumulare gli strumenti a prezzi sempre minori, abbassando in modo importante il prezzo di carico.

Una volta che il mercato ha iniziato a riprendersi, il nostro prezzo di carico era dunque già notevolmente inferiore rispetto al valore iniziale. Già solamente al settimo anno, il primo anno di ripresa, avremmo visto in questo scenario un guadagno, seppure esiguo.

Dopo 10 anni, ovvero alla fine del nostro PAC, il guadagno sarebbe diventato molto importante, dato che avremmo avuto un valore finale di 15.230 euro rispetto agli 11.000 euro investiti.

Questa è una situazione di mercato avvenuta in passato, come ad esempio dopo la bolla tecnologica Dot-Com del 2000, dove i mercati ci hanno messo parecchio tempo anche solo per tornare alla parità. Un investitore che in quel tempo aveva investito tramite PAC, al ritorno dei mercati sulla parità sarebbe già stato in forte profitto.

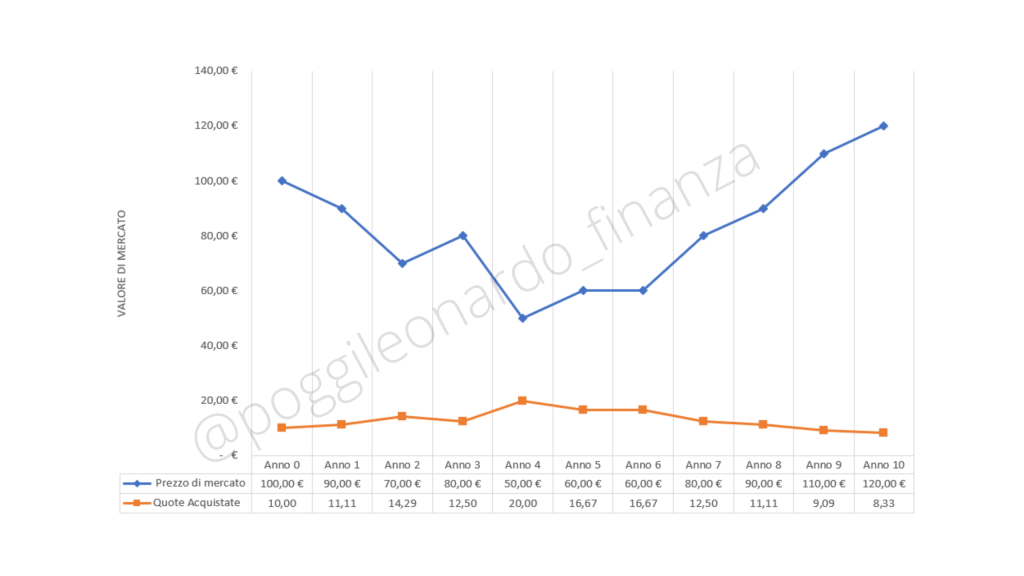

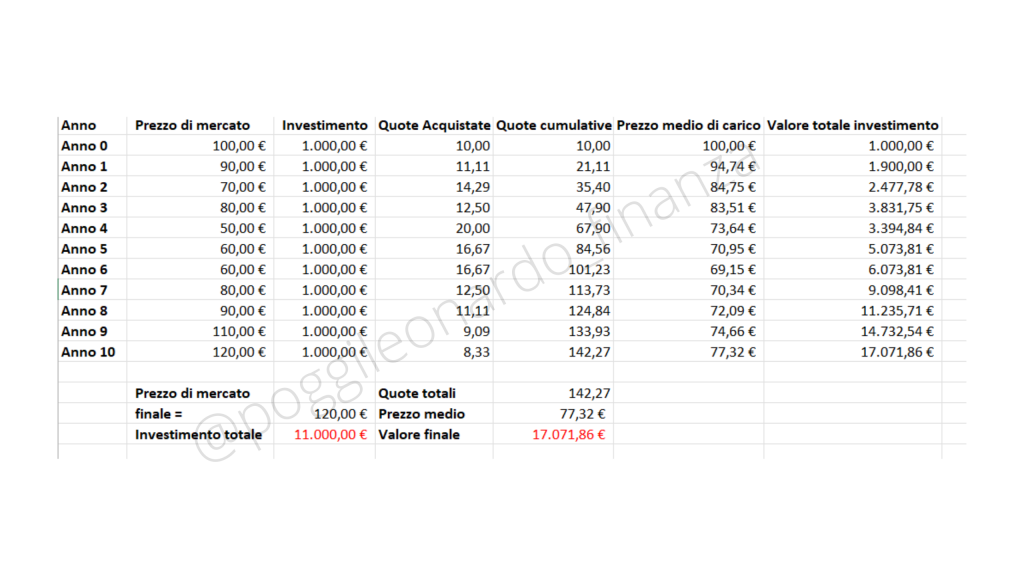

Scenario 4.3: Mercato con un ribasso prolungato iniziale e rialzo finale forte, sopra il punto di inizio

Questo è lo scenario di mercato che più vorremmo trovarci di fronte. Un inizio in calo, che ci permette di accumulare quote dello strumento a prezzi sempre minori, e poi un recupero dei mercati che non solo pareggiano il punto di partenza (quindi tornano sulla parità), ma che anche superano il momento di difficoltà e ritornano a salire come di tendenza caratteristica dei mercati.

Vediamo infatti come questo è lo scenario che più ci da soddisfazioni in termini di rendimento (ad eccezione di quello che sale sempre costantemente, che però beh, sappiamo non essere reale).

Cosa possiamo allora apprendere da questi 8 scenari di mercato?

Che i ribassi di mercato esistono, e non devono essere visti come un male, soprattutto se stiamo facendo un accumulo, e se stiamo investendo per il lungo periodo. Anzi, dovremmo vederli come occasioni di acquisto. In questi casi, potremmo addirittura valutare aggiuntivi per sfruttare i momenti di ribasso e abbassare ulteriormente il prezzo medio di carico, in modo da avere rendimenti ancora maggiori una volta che il mercato tenderà a salire, ed ad averli ancora prima dato che il valore medio di carico sarà molto più basso rispetto a quello che sarebbe stato investendo normalmente.

Avere paura dei ribassi quindi, non ha senso se si è fatto un corretto investimento e si sta seguendo una strategia di medio/lungo periodo.

Potremmo come abbiamo visto nello scenario 3 preoccuparcene se fossimo verso la fine del nostro accumulo. Ma se abbiamo capito bene come funziona, in realtà questo è un finto problema, dato che avvicinandoci al nostro obiettivo temporale abbasseremo la volatilità del nostro portafoglio proprio per evitare brutte sorprese.

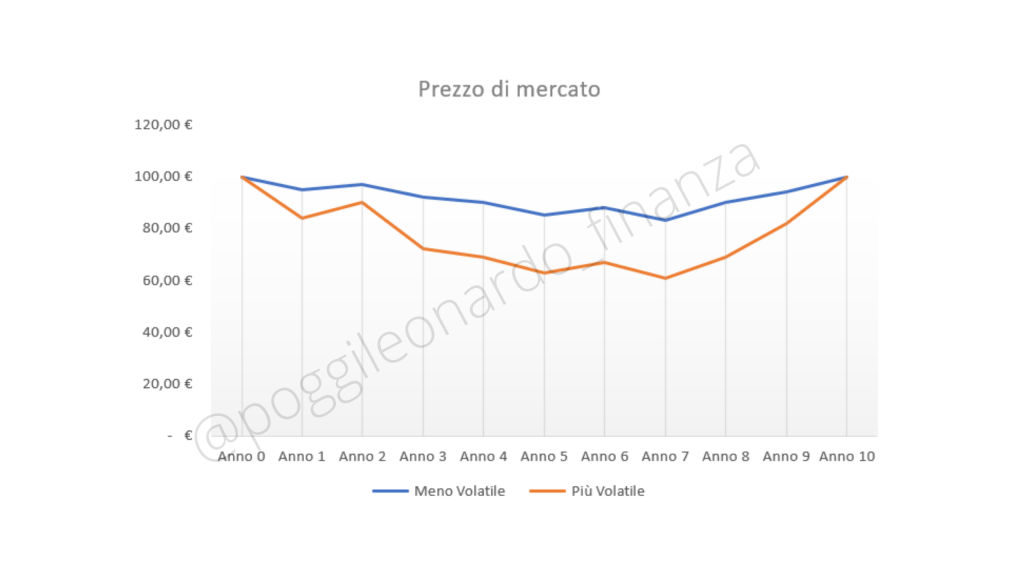

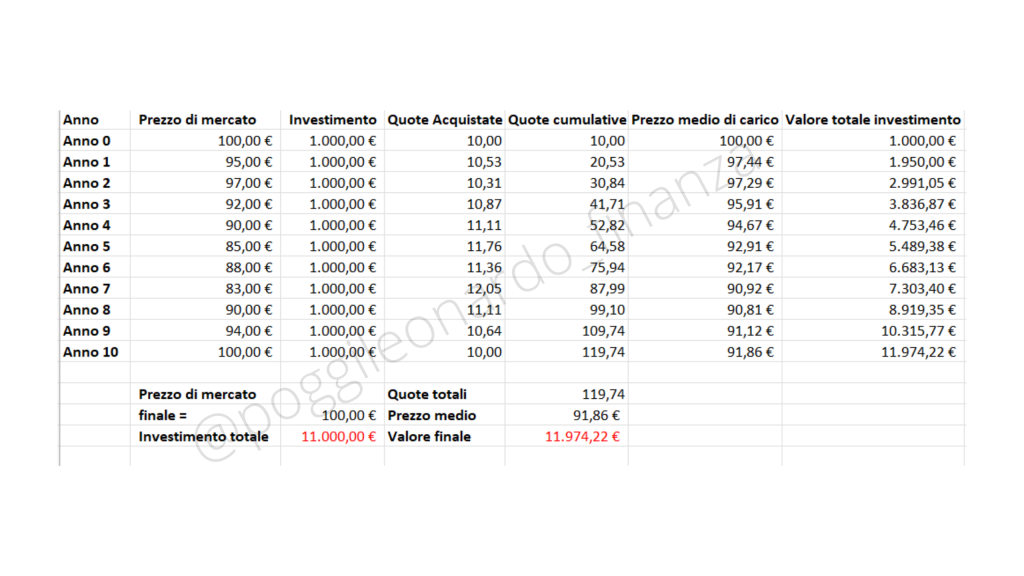

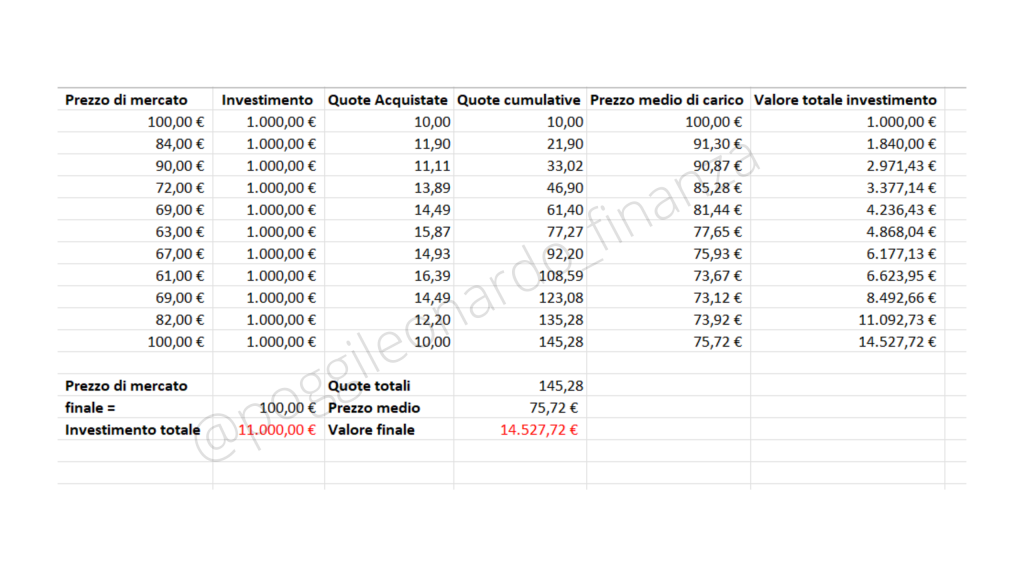

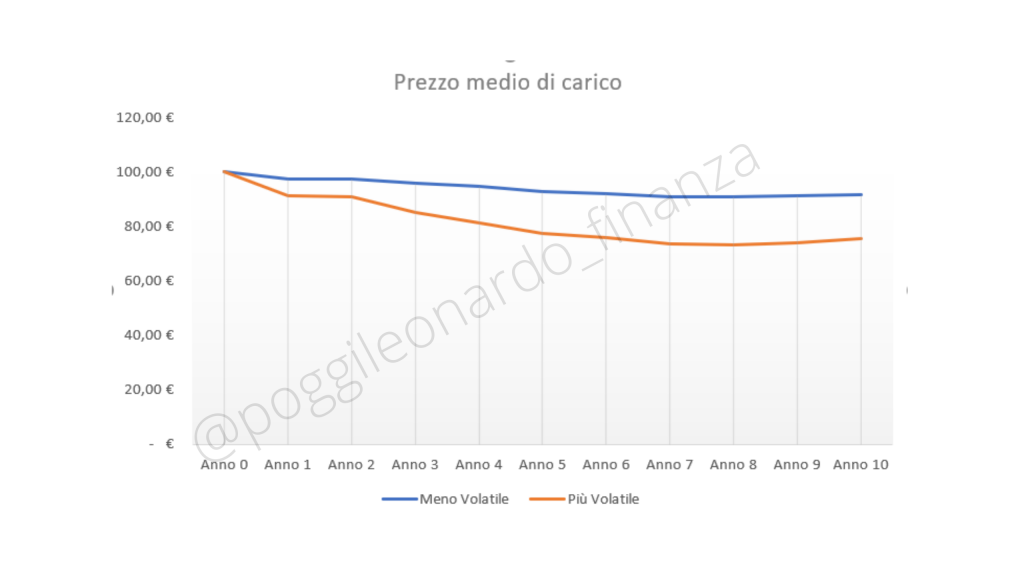

Vi lascio con due ultimi scenari, per farvi capire come un PAC di lungo periodo ha più senso se fatto su strumenti più volatili. In entrambi i casi, vediamo una situazione di mercato con un ribasso centrale, e un rialzo negli ultimi anni che fa tornare il mercato al valore iniziale. La differenza sta però nella diversa volatilità dei due strumenti. In blu vediamo uno strumento meno volatile, che ha per caratteristica avuto un calo minore, e in arancione uno strumento più volatile, che ha avuto un calo più importante.

Come possiamo vedere dai dati, seppure uno strumento più volatile ci possa far avere più paura nel breve periodo (dato che perderà di più), ci permetterà di avere nel lungo periodo un rendimento maggiore. Come si può vedere infatti in tabella, e qui sotto tramite questo grafico semplificativo,

uno strumento più volatile ci permetterà di abbassare il prezzo medio di carico in modo molto più importante rispetto all’altro. Ciò significherà che la maggiore perdita iniziale verrà tramutata in una mediazione del prezzo di carico più importante, che a sua volta si rifletterà in un rendimento molto maggiore quando il mercato tornerà al livello iniziale.

Infatti vediamo come uno strumento meno volatile avrebbe un rendimento finale di 11.974 euro, contro i 14.527 euro di quello più volatile.

E la differenza sarebbe ancora più marcata nel caso in cui il valore finale fosse superiore a quello iniziale!

Spero con questo articolo di avervi chiarito quali sono i vari scenari di mercato, e come si comporta un PAC. Ricordatevi che ogni momento di mercato negativo è una ottima occasione di incrementare i propri investimenti (sempre se fatti correttamente e con strategia), e anche un calo prolungato non è statisticamente un motivo per vendere o smettere di accumulare. Facendo così ci staremmo solamente facendo male, comportandoci proprio al contrario di quello che dovremmo fare!

Se aveste un qualsiasi dubbio, ricordatevi che potete scrivermi o chiamarmi quando volete tramite i miei contatti.

Un saluto e grazie per la lettura!