Fondo Pensione: il Manuale per una scelta consapevole

Attraverso il nuovo servizio dell'INPS Pensami, possiamo avere una simulazione di quello che sarà il nostro scenario pensionistico, sulla base dei nostri dati lavorativi e contributivi.

Purtroppo lo scenario è tutt'altro che positivo, soprattutto per i giovani - vedasi qui a lato la mia situazione personale - che prevede una pensione di vecchiaia a ben 74 anni e 5 mesi di età. Uno scenario difficile, nel quale basarsi solamente sulla pensione pubblica non è più possibile.

Bisogna allora pensare a costruirsi una pensione complementare, tramite un fondo pensione privato, che ci permetta di avere una integrazione in quella che sarà la nostra pensione, al fine di non perdere troppo potere di acquisto una volta che si smetterà di lavorare.

Attraverso il sistema che abbiamo creato, sarai reindirizzato al tuo profilo. Ma adesso partiamo:

Hai già un Fondo Pensione Complementare?

Richiedi una analisi da quiVuoi scoprire quanto puoi davvero risparmiare fiscalmente con un fondo pensione?

Richiedi una consulenza gratuita di 15 minuti con me. Analizzeremo insieme la tua situazione e costruiremo la strategia più adatta a te.

Prenota oraChi sono

Sono Poggi Leonardo, consulente finanziario. Aiuto investitori come te a ottenere il massimo dai propri risparmi, evitando errori e scegliendo gli strumenti più adatti alle proprie esigenze.

Scopri di più su di meChe tipo di lavoratore sei?

DIPENDENTE PRIVATO

TFR nel Fondo Pensione

Nel fondo pensione complementare è possibile destinare interamente o parzialmente il TFR, sia in fase iniziale dell'attività lavorativa, che in un secondo momento. I vantaggi, con questa scelta, sono multipli:

- FISCALITA': Aliquota Agevolata della tassazione: 9/15% VS Aliquota media IRPEF ultimi 5 anni di attività (23/43%). Uno dei maggiori vantaggi fiscali è dato dall'aliquota inferiore sulla tassazione in fase di erogazione. Nelle migliori delle ipotesi, la differenza dell'aliquota fiscale può essere anche del 34%!

- REDDITIVITA': Rivalutazione nel tempo maggiore. A 20 anni, vediamo come la rivalutazione del TFR in azienda è stata decisamente inferiore, con una media del 2.5% annualizzato, rispetto ad un 4.2% di un comparto dinamico di un fondo pensione complementare.

- SICUREZZA: Tutela del TFR qualunque cosa accada all'azienda. Essendo il TFR infatti in un fondo pensione, nel caso in cui la azienda per cui si lavora avesse problemi di liquidità, tali problemi non influenzerebbero la distribuzione del nostro TFR.

- LINEA DI CONTINUITA': Si evita la tassazione del TFR ogniqualvolta si cambia lavoro. Difatti, ogni volta che si cambia lavoro, se il TFR è in azienda, esso sarà liquidato e tassato all'aliquota di riferimento (23/43%). Nel caso sia destinato invece nel fondo pensione, anche nel caso di cambio lavoro, esso non sarà liquidato - e quindi non tassato - e continuerà a rivalutarsi al lordo delle imposte.

- MAGGIOR FLESSIBILITA' DI UTILIZZO: Destinando il TFR in un fondo pensione, è possibile avere più flessibilità sulle anticipazioni per acquisto/ristrutturazione della prima casa, sulle spese sanitarie e su altre esigenze di liquidità, potendo richiederlo più volte e con una tassazione inferiore.

Vantaggi Fiscali Versamenti Volontari

Nel fondo pensione complementare è possibile contribuire volontariamente, ovvero tramite versamenti periodici o una tantum, fino a un massimo di €5.164,57 l'anno. Tale contributo prevede un vantaggio fiscale, più importante quanto è il capitale versato e quanto più alto è lo scaglione IRPEF al quale si appartiene. Nel simulatore qui sotto si può vedere un rapido esempio di quello che sarebbe un versamento.

Inoltre, tutto il capitale investito -versato nel fondo pensione - non rimarrà fermo, ma genererà rendimento in base al comparto di investimento scelto.

TFR: Azienda vs Fondo Pensione

Qui di seguito possiamo vedere una tabella con le principali differenze tra destinare il TFR nel fondo pensione e lasciarlo in azienda.

TFR | In azienda | nel fondo pensione |

|---|---|---|

Tassazione | Tra il 23% e il 43% in base all'aliquota media IRPEF degli ultimi 5 anni | Tra il 9% e il 15% |

Redditività | Tasso fisso (1,50%) + tasso variabile, pari al 75% dell’aumento dell’indice dei prezzi al consumo | A seconda del comparto, statisticamente e storicamente con risultati anche sopra il 4% annui |

Sicurezza | Non garantito in ogni circostanza di fallimento aziendale | Stretta sorveglianza di appositi organi di vigilanza. Non può fallire. |

Continuità | Tassazione applicata ogniqualvolta si cambia lavoro | Tassazione solo a determinate caratteristiche, come erogazione della pensione o anticipazioni |

Esempio Lavoratore che cambia lavoro nel tempo

Ogniqualvolta si cambia lavoro, il TFR viene liquidato dall'azienda, subendo la relativa tassazione.

Nel caso in cui, invece, il TFR sia destinato ad un fondo pensione, tale tassazione non avviene, dato che non avviene nessuna liquidazione. L'intero importo continuerà a rimanere nel fondo pensione, continuando a generare rendimenti al lordo delle imposte. Un vantaggio non da poco, che si può confrontare con questa tabella:

carriera lavorativa | TFR LASciato in azienda | tfr destinato al fondo pensione |

|---|---|---|

1° LAVORO 25 ANNI: Reddito 21.000 euro lordi | TFR liquidato e tassato: | TFR + Rendimenti: |

2° LAVORO: Reddito 20.000 euro lordi | TFR liquidato e tassato: | TFR + Rendimenti: |

3° LAVORO: Reddito 26.000 euro lordi | TFR liquidato e tassato: | TFR + Rendimenti: |

TASSAZIONE APPLICATA | Dal 23% al 43% ad ogni cambio lavoro | Dal 9% al 15% in base all'anzianità del fondo pensione |

Contributo Datore di Lavoro VS Comparti Azionari

Alcuni fondi pensione complementari permettono di avere un beneficio ulteriore quando si va a effettuare versamenti volontari. Questo succede nei fondi di categoria, ovvero quei fondi speciali che hanno determinate categorie - non tutti lo hanno. Per avere tale contributo, è necessario destinare il TFR nel fondo pensione, e contribuire volontariamente con una % della propria RAL (es. 1%). In tal caso, il datore di lavoro sarà obbligato, grazie a contratti collettivi, a versare una percentuale lui stesso, andando quindi ad aumentare l'importo nel fondo pensione.

Per quanto il fondo pensione di categoria è ottimo per il contributo aggiuntivo e per i costi nettamente inferiori, il loro limite è di avere generalmente solo comparti Garantiti, Prudenti o al massimo Bilanciati.

Per un ragazzo giovane quindi, che si può permettere un comparto più Dinamico - per avere maggiori potenziali rendimenti nel lungo periodo - un fondo di categoria potrebbe non essere sempre la scelta migliore, in quanto i costi minori e il contributo del datore di lavoro non compenserebbero i minori rendimenti ottenuti nel tempo da un comparto più dinamico.

Come si può vedere da questa semplice simulazione infatti, un contributo superiore (3.000 euro l'anno) ad una rivalutazione inferiore - dettata da un comparto più prudente - può risultare in un importo finale complessivo decisamente inferiore rispetto a un contributo inferiore (2.500 euro l'anno) ma con una rivalutazione superiore.

Esempio Deduzione Fiscale nel tempo

Prendendo lo stesso esempio visto precedentemente, se fossimo nella fascia IRPEF tra 28.001 e 50.000 euro, versando 3.000 euro l'anno si avrebbero 1.050 euro di minori imposte, che verranno direttamente accreditate in busta paga ogni Luglio dell'anno successivo. Quindi, dall'anno successivo, potremmo contribuire con 3.000 euro versando effettivamente 1.950 euro, oppure versare 4.000 euro con i soliti 3.000 euro (risultando in un ulteriore risparmio fiscale l'anno successivo). In questo caso, la situazione sarebbe la seguente:

ANNO | SCENARIO 1: VERSAMENTO FISSO TOTALE DI €3.000 L'ANNO | SCENARIO 2: |

|---|---|---|

1° ANNO | Capitale investito nel Fondo Pensione: €3.000 | Capitale investito nel Fondo Pensione: €3.000 |

2° ANNO | Capitale investito nel Fondo Pensione: €3.000 | Capitale investito nel Fondo Pensione: €4.050 Risparmio Fiscale cumulato: €1.050 |

3° ANNO | Capitale investito nel Fondo Pensione: €3.000 Risparmio Fiscale: €1.050 €2.100 | Capitale investito nel Fondo Pensione: €4.417,50 Risparmio Fiscale cumulato: €2.467,50 |

4° ANNO | Capitale investito nel Fondo Pensione: €3.000 | Capitale investito nel Fondo Pensione: €4.546,13 Risparmio Fiscale cumulato: €4.013,63 |

Anno dopo anno, la convenienza di reinvestire totalmente il risparmio fiscale conviene sempre più, fino al raggiungimento del massimo deducibile di €5.164,57 l'anno. Come si vede in tabella, per il semplice fatto di poter investire di più mettendo semplicemente sempre la stessa cifra volontariamente (ovvero, in questo esempio, i 3.000 euro l'anno). In questo modo, il risparmio fiscale sarà sempre maggiore, e il capitale investito - che quindi genererà rendimenti - nel fondo pensione crescerà in modo più veloce, senza sforzi ulteriori, ma grazie allo Stato.

DIPENDENTE PUBBLICO

TFR nel Fondo Pensione

I dipendenti pubblici hanno una disciplina diversa rispetto a quelli privati. Difatti, essi possono:

- aderire ai fondi pensione negoziali di riferimento, conferendo il TFR futuro e al tempo stesso beneficiare del contributo del datore di lavoro.

- aderire anche a fondi pensione aperti e PIP, ma in tal caso possono versare solo il proprio contributo. Non possono, in questo caso, né conferire alcuna quota di TFR né beneficiare del contributo del datore di lavoro.

Ad oggi possono aderire al fondo di categoria tutti i dipendenti delle Pubbliche Amministrazioni (esclusi i dipendenti dei comparti scuola e AFAM). I vantaggi, con questa scelta, sono multipli:

- FISCALITA': Aliquota Agevolata della tassazione: 9/15% VS Aliquota media IRPEF ultimi 5 anni di attività (23/43%). Uno dei maggiori vantaggi fiscali è dato dall'aliquota inferiore sulla tassazione in fase di erogazione. Nelle migliori delle ipotesi, la differenza dell'aliquota fiscale può essere anche del 34%!

- REDDITIVITA': Rivalutazione nel tempo maggiore. A 20 anni, vediamo come la rivalutazione del TFR in azienda è stata decisamente inferiore, con una media del 2.5% annualizzato, rispetto ad un 4.2% di un comparto dinamico di un fondo pensione complementare.

- LINEA DI CONTINUITA': Si evita la tassazione del TFR ogniqualvolta si cambia lavoro. Difatti, ogni volta che si cambia lavoro, se il TFR è in azienda, esso sarà liquidato e tassato all'aliquota di riferimento (23/43%). Nel caso sia destinato invece nel fondo pensione, anche nel caso di cambio lavoro, esso non sarà liquidato - e quindi non tassato - e continuerà a rivalutarsi al lordo delle imposte.

- MAGGIOR FLESSIBILITA' DI UTILIZZO: Destinando il TFR in un fondo pensione, è possibile avere più flessibilità sulle anticipazioni per acquisto/ristrutturazione della prima casa, sulle spese sanitarie e su altre esigenze di liquidità, potendo richiederlo più volte e con una tassazione inferiore.

Vantaggi Fiscali Versamenti Volontari

Nel fondo pensione complementare è possibile contribuire volontariamente, ovvero tramite versamenti periodici o una tantum, fino a un massimo di €5.164,57 l'anno. Tale contributo prevede un vantaggio fiscale, più importante quanto è il capitale versato e quanto più alto è lo scaglione IRPEF al quale si appartiene. Nel simulatore qui sotto si può vedere un rapido esempio di quello che sarebbe un versamento.

Inoltre, tutto il capitale investito -versato nel fondo pensione - non rimarrà fermo, ma genererà rendimento in base al comparto di investimento scelto.

Contributo Datore di Lavoro VS Comparti Azionari

I fondi pensione di categoria permettono di avere un beneficio ulteriore quando si va a effettuare versamenti volontari. Per avere tale contributo, è necessario destinare il TFR nel fondo pensione, e contribuire volontariamente con una % della propria RAL (es. 1%). In tal caso, il datore di lavoro - in questo caso lo Stato - sarà obbligato, grazie a contratti collettivi, a versare una percentuale lui stesso, andando quindi ad aumentare l'importo nel fondo pensione.

Per quanto il fondo pensione di categoria è ottimo per il contributo aggiuntivo e per i costi nettamente inferiori, il loro limite è di avere generalmente solo comparti Garantiti, Prudenti o al massimo Bilanciati.

Per un ragazzo giovane quindi, che si può permettere un comparto più Dinamico - per avere maggiori potenziali rendimenti nel lungo periodo - un fondo di categoria potrebbe non essere sempre la scelta migliore, in quanto i costi minori e il contributo del datore di lavoro non compenserebbero i minori rendimenti ottenuti nel tempo da un comparto più dinamico.

Come si può vedere da questa semplice simulazione infatti, un contributo superiore (3.000 euro l'anno) ad una rivalutazione inferiore - dettata da un comparto più prudente - può risultare in un importo finale complessivo decisamente inferiore rispetto a un contributo inferiore (2.500 euro l'anno) ma con una rivalutazione superiore.

In questo caso quindi, non avendo la possibilità quindi di destinare il TFR in un fondo pensione esterno, l'ideale sarebbe quello di dividere il tutto, organizzandosi con due fondi pensione complementari. Quello di categoria, ove possibile, per destinarci il TFR, e uno esterno, con un comparto più Dinamico, per i versamenti volontari, per avere una rivalutazione superiore sul capitale investito.

Esempio Deduzione Fiscale nel tempo

Prendendo lo stesso esempio visto precedentemente, se fossimo nella fascia IRPEF tra 28.001 e 50.000 euro, versando 3.000 euro l'anno si avrebbero 1.050 euro di minori imposte, che verranno direttamente accreditate in busta paga ogni Luglio dell'anno successivo. Quindi, dall'anno successivo, potremmo contribuire con 3.000 euro versando effettivamente 1.950 euro, oppure versare 4.000 euro con i soliti 3.000 euro (risultando in un ulteriore risparmio fiscale l'anno successivo). In questo caso, la situazione sarebbe la seguente:

ANNO | SCENARIO 1: VERSAMENTO FISSO TOTALE DI €3.000 L'ANNO | SCENARIO 2: |

|---|---|---|

1° ANNO | Capitale investito nel Fondo Pensione: €3.000 | Capitale investito nel Fondo Pensione: €3.000 |

2° ANNO | Capitale investito nel Fondo Pensione: €3.000 | Capitale investito nel Fondo Pensione: €4.050 Risparmio Fiscale cumulato: €1.050 |

3° ANNO | Capitale investito nel Fondo Pensione: €3.000 Risparmio Fiscale: €1.050 €2.100 | Capitale investito nel Fondo Pensione: €4.417,50 Risparmio Fiscale cumulato: €2.467,50 |

4° ANNO | Capitale investito nel Fondo Pensione: €3.000 | Capitale investito nel Fondo Pensione: €4.546,13 Risparmio Fiscale cumulato: €4.013,63 |

Anno dopo anno, la convenienza di reinvestire totalmente il risparmio fiscale conviene sempre più, fino al raggiungimento del massimo deducibile di €5.164,57 l'anno. Come si vede in tabella, per il semplice fatto di poter investire di più mettendo semplicemente sempre la stessa cifra volontariamente (ovvero, in questo esempio, i 3.000 euro l'anno). In questo modo, il risparmio fiscale sarà sempre maggiore, e il capitale investito - che quindi genererà rendimenti - nel fondo pensione crescerà in modo più veloce, senza sforzi ulteriori, ma grazie allo Stato.

PARTITA IVA FORFETTARIA

Chi si avvale del regime forfettario sul reddito, viste le agevolazioni che comporta, non può sfruttare tutte le detrazioni e le deduzioni fiscali previste nel regime ordinario, salvo i contributi previdenziali obbligatori. Può avvalersi, però, delle deduzioni e detrazioni fiscali a fronte di eventuali altri redditi su cui sono dovute le imposte IRPEF: un ulteriore reddito da lavoro dipendente o da locazione senza cedolare secca. Ma quali sono le conseguenze per la previdenza complementare nel caso di lavoratore in regime forfettario? Tutti i benefici e le flessibilità legate alla previdenza complementare restano intatte tranne l’applicabilità della deducibilità fiscale dei contributi versati nel fondo pensione che rimane valida solo nel caso ci siano altri redditi soggetti a IRPEF ordinaria. Ma, anche per chi non ha potuto avvalersi della deducibilità dei contributi, è comunque prevista un’esenzione fiscale sulla prestazione pensionistica finale.

E' possibile dedurre?

IL LAVORATORE POSSIEDE | DEDUCIBILITA' FISCALE CONTRIBUTI FINO A €5.164,57 | ESENZIONE FISCALE SULLA PRESTAZIONE PENSIONISTICA |

|---|---|---|

Reddito integralmente in regime forfettario | No | Di tutti i contributi versati |

Reddito ulteriore soggetto a Irpef ordinaria | Si | Della parte di contributi non dedotta |

Come funziona l'esenzione fiscale della prestazione pensionistica finale

La pensione complementare, quando viene erogata, è soggetta ad una ritenuta non solo con aliquota agevolata rispetto a quelle applicate normalmente sui redditi (cioè tra il 15% e il 9% a seconda del periodo di partecipazione al fondo pensione contro le aliquote IRPEF tra il 23% e il 43%) ma è anche in parte esente da tassazione. La base imponibile su cui è applicata la ritenuta d’imposta, infatti, non considera quanto è stato già tassato nelle fasi precedenti. Risulta esente, quindi, quella parte di prestazione pensionistica formata da:

- Rendimenti già tassati in fase di accumulo

- Contributi che non sono stati dedotti fiscalmente

Vediamo qui di seguito tre esempi: Luca in regime forfettario integrale e Giulia e Marco in parte soggetti a IRPEF ordinario.

PAOLO | MARCO | GIULIA | |

|---|---|---|---|

Contributi al fondo pensione | €4.500 | €7.000 | €3.000 |

Deduzione fiscale | €0 | €5.164,57 | €3.000 |

Comunicazione a gestore "contributi non dedotti" | €4.500 | €1.835,43 | €0 |

Esenzione fiscale della prestazione | €4.500 | €1.835,43 + Rendimenti tassati | Rendimenti tassati |

Conviene allora per una partita IVA in regime forfettario versare volontariamente - non avendo TFR - sul fondo pensione complementare? Potrebbe aver senso in ottima di accumulo futuro, ma probabilmente ci sono soluzioni più efficaci, dato che lo sgravio fiscale non verrà ricevuto annualmente ma solo in fase di erogazione della pensione, andando a perdere quindi quel vantaggio di maggior contributo o di interesse composto che è possibile avere in altre situazioni lavorative. Ha eventualmente però senso aprirlo, senza versare niente, in modo da iniziare ad ottenere anzianità del fondo pensione, così da avere poi la tassazione minore possibile (9%) nel caso in cui si passi al regime ordinario - e in quel caso converrà il contributo al fine fiscale - o nel caso in cui si passi a uno stipendio.

In questo caso, per iniziare un piano di investimento esternamente al fondo pensione, puoi contattarmi da qui:

PARTITA IVA REGIME ORDINARIO

Anche le partite IVA in regime ordinario possono contribuire volontariamente - non avendo un TFR - nel fondo pensione complementare, ovvero tramite versamenti periodici o una tantum, fino a un massimo di €5.164,57 l'anno. Tale contributo prevede un vantaggio fiscale, più importante quanto è il capitale versato e quanto più alto è lo scaglione IRPEF al quale si appartiene. A differenza di un dipendente, che vedrebbe questo sgravio fiscale direttamente nella busta paga a Luglio ogni anno, un lavoratore a partita IVA ordinaria vedrebbe questo vantaggio direttamente in fase di dichiarazione dei redditi, abbassando la base imponibile.

Vantaggi Fiscali Versamenti Volontari

Nel fondo pensione complementare è possibile contribuire volontariamente, ovvero tramite versamenti periodici o una tantum, fino a un massimo di €5.164,57 l'anno. Tale contributo prevede un vantaggio fiscale, più importante quanto è il capitale versato e quanto più alto è lo scaglione IRPEF al quale si appartiene. Nel simulatore qui sotto si può vedere un rapido esempio di quello che sarebbe un versamento.

Esempio Deduzione Fiscale nel tempo

Prendendo lo stesso esempio visto precedentemente, se fossimo nella fascia IRPEF massima, ovvero sopra 50.000 euro, versando 5.000 euro l'anno si avrebbero 2.150 euro di minori imposte, date da un abbassamento della base imponibile in fase di dichiarazione dei redditi. Quindi, dall'anno successivo, potremmo contribuire con 5.000 euro versando effettivamente 2.850 euro, anzichè utilizzarne 5.000 di tasca propria. In questo caso, la situazione sarebbe la seguente:

ANNO | SCENARIO 1: VERSAMENTO FISSO TOTALE DI €5.000 L'ANNO |

|---|---|

1° ANNO | Capitale investito nel Fondo Pensione: €5.000 |

2° ANNO | Capitale investito nel Fondo Pensione: €5.000 |

3° ANNO | Capitale investito nel Fondo Pensione: €5.000 Risparmio Fiscale: €2.150 €4.300 |

4° ANNO | Capitale investito nel Fondo Pensione: €5.000 |

Anno dopo anno, la convenienza di reinvestire totalmente il risparmio fiscale conviene sempre più, fino al raggiungimento del massimo deducibile di €5.164,57 l'anno. Come si vede in tabella, per il semplice fatto di poter investire di più mettendo semplicemente sempre la stessa cifra volontariamente (ovvero, in questo esempio, i 5.000 euro l'anno). In questo modo, il risparmio fiscale sarà sempre maggiore, e il capitale investito - che quindi genererà rendimenti - nel fondo pensione crescerà in modo più veloce, senza sforzi ulteriori, ma grazie allo Stato.

Ipotizzando di "riempire" la deducibilità massima, versando ovvero 431 euro al mese, ovvero 5.164,57 euro l'anno, per 35 anni, si avrebbe un risparmio fiscale totale di €75.250.

I capitali versati invece, calcolati con il rendimento medio annuo del comparto azionario dei fondi pensione, raggiungerebbero un totale di €554.853.

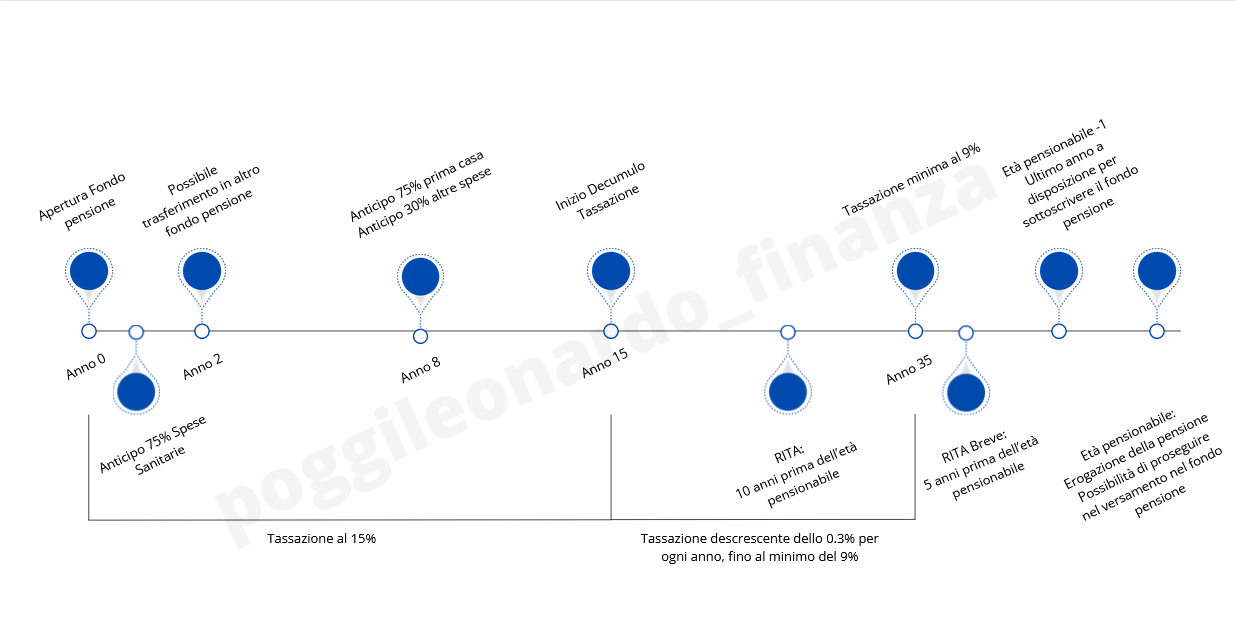

Timeline

Quali sono gli eventi e i numeri più importanti da ricordare in un fondo pensione? Lo vediamo accuratamente qui, in questa timeline creata appositamente per avere una visualizzazione di impatto di quelle che sono le date più importanti di un fondo pensione complementare:

Quanto sarà quindi la mia pensione?

Dare un numero generale di quanto sarà la pensione è ovviamente impossibile, in quanto le variabili sono veramente tante, tra cui l'età, i versamenti, i risparmi fiscali, i rendimenti, ecc.

Si può però vedere qui sotto due esempi di quanto potrebbe ammontare il capitale totale in differenti esempi:

Esempio 1.

- Età: 25 anni

- Versamento: 100 euro/mese + TFR

- RAL: 27.000 euro

- Ipotizzando nessun cambio di versamento/stipendio nel tempo

Risultati:

In 42 anni di versamenti (età pensionabile a 67 anni), ci saranno state 12.600,00€ di imposte risparmiate. Il montante lordo del fondo pensione sarà invece di 524.948,87€.

Investendo ipoteticamente anche quei 300 euro all'anno di risparmio fiscale, si potrebbero ottenere ulteriori 74.332,95€ derivanti da un PAC.

Esempio 2.

- Età: 44 anni

- Versamento: 431 euro/mese + TFR

- RAL: 47.000 euro

- Ipotizzando nessun cambio di versamento/stipendio nel tempo

Risultati:

In 23 anni di versamenti (età pensionabile a 67 anni), ci saranno state 41.634,60€ di imposte risparmiate. Il montante lordo del fondo pensione sarà invece di 404.521,38€.

Investendo ipoteticamente anche quei 1.810 euro all'anno di risparmio fiscale, si potrebbero ottenere ulteriori 105.299,77€ derivanti da un PAC.

Esempio 3.

- Età: 63 anni

- Versamento: 431 euro/mese

- RAL: 36.000 euro

- Ipotizzando nessun cambio di versamento/stipendio nel tempo

Risultati:

In 4 anni di versamenti (età pensionabile a 67 anni), ci saranno state 7.240,80€ di imposte risparmiate. Il montante lordo del fondo pensione sarà invece di 22.341,80€.

Investendo ipoteticamente anche quei 1.810 euro all'anno di risparmio fiscale, si potrebbero ottenere ulteriori 10.408,84€ derivanti da un PAC.

Se si prendesse in considerazione il risparmio fiscale derivante dai versamenti nel fondo pensione, e li utilizzassimo per "colmare" al massimo la deducibilità fiscale ottenendo quindi il maggior sgravio fiscale possibile, i risultati sarebbero ancora più ottimistici. Si può avere una simulazione più precisa personalizzata dal Calcolatore Pensione e Risparmio Fiscale, presente qui (cliccami)

A chi può non convenire avere un fondo pensione?

Come abbiamo visto, da lato dei rendimenti e della fiscalità, avere un fondo pensione conviene in praticamente tutti i casi, tranne per una partita iva forfettaria, che ha opzioni diverse più convenienti non potendo sfruttare i vantaggi fiscali. C'è però anche un'altra casistica di persone che non dovrebbero utilizzare un fondo pensione, ovvero quelle persone che contano di utilizzare quei soldi versati nel breve periodo.

Difatti, il fondo pensione è vincolato per legge all'età pensionabile - è possibile richiedere la RITA (vedasi il grafico) o anticipazioni (vedasi le FAQ) - ma la funzione principale del fondo pensione è quella di arrivare all'età pensionabile.

Se quindi si pensa di utilizzare tali soldi a distanza di 5/10 anni, un fondo pensione non è lo strumento adatto, poichè non lo permette. Se invece, si vuole creare un qualcosa a lungo termine, affiancando eventualmente un altro investimento esternamente al fondo pensione, più flessibile in termini di disinvestimento, utilizzare un fondo pensione è un si categorico. A patto, ovviamente, di utilizzare un fondo pensione efficiente, senza costi di caricamento o costi di gestione troppo alti.

Anticipi / Riscatti / Erogazione del fondo pensione: come funzionano?

ANTICIPI

Se si dovesse avere bisogno dei soldi del TFR, come funzionano gli anticipi? Dipende da dove si è destinato. Da ricordare che nel caso del TFR in azienda, l'anticipo è a discrezione del datore di lavoro, se l'anticipo è superiore a 50.000 euro la tassazione è al 43%, e c'è un limite annuo del 10% degli aventi titolo e max 4% dei dipendenti.

MOTIVAZIONE | IN AZIENDA | NEL FONDO PENSIONE |

|---|---|---|

Acquisto/ristrutturazione 1° casa per sè e figli | Importo non superiore al 70% | Importo non superiore al 75% |

Spese sanitarie per sè, coniuge e figli | Importo non superiore al 70% | Importo non superiore al 75% |

Altre esigenze di liquidità, senza motivazione | Importo non superiore al 30% | Importo non superiore al 30% |

Si può fare richiesta più di 1 volta? | No | Si |

RISCATTI

Con la legge concorrenza 124 del 2017 è possibile chiedere il riscatto integrale in capitale per perdita dei requisiti di partecipazione anche per le posizioni ad adesione individuale. Tale vantaggio prima era consentito solo ed esclusivamente per le adesioni in forma collettiva.

Questo comporta notevoli cambiamenti per le seguenti tipologie di aderenti (al di là o meno che vengano versate quote di TFR):

- Lavoratori dipendenti che vengono licenziati o si dimettono: basta dimostrare lo status di inoccupato, attraverso un certificato rilasciato dal centro dell’impiego;

- Lavoratori autonomi: cessazione della partita iva;

- Liberi professionisti: cancellazione dall’ albo di appartenenza.

Sono esclusi dall’ applicazione del riscatto per perdita dei requisiti di partecipazione chi è già in pensione, le casalinghe, i fiscalmente a carico e più in generale coloro che non hanno redditi.

TFR IN AZIENDA | TFR NEL FONDO PENSIONE |

|---|---|

100% Tassazione tra il 23% e il 43% in base all'aliquota media IRPEF degli ultimi 5 anni | 50% in caso di cessazione lavoro |

E se sei una azienda?

Anche al datore di lavoro conviene il fondo pensione, anche se spesso non lo sa. Sul TFR conferito ad un fondo pensione infatti ci sono vantaggi fiscali e contributivi anche per l'azienda.

- Esonero dall’onere di rivalutazione obbligatoria della quota di TFR destinata dall’azienda a un fondo pensione, mentre per le quote destinate al fondo di tesoreria INPS occorre limitarsi al calcolo della rivalutazione (1,5% + 75% dell’indice dei prezzi ISTAT) e della relativa imposta sostitutiva (17%) versando poi il netto al fondo e l’imposta al fisco compensandoli con i normali versamenti INPS;

- Esclusione dalla base imponibile per la contribuzione obbligatoria delle somme versate per prestazioni di previdenza complementare: sul contributo datoriale al Fondo Pensione non verrà applicato il contributo previdenziale pari al 23,81% ma solamente il 10% a titolo di contributo di solidarietà (riferimento normativo Art. 6 co. 4, lett. f) del D.Lgs. n. 314/1997);

- Deducibilità, dal reddito d’impresa, di un importo pari al 4% delle quote di TFR che non sono state accantonate in azienda perché destinate alla previdenza integrativa o perché stanziate al fondo di tesoreria statale. La percentuale sale al 6% per le aziende con meno di 50 dipendenti (riferimento normativo Art. 10 c. 1, D.Lgs 5 dicembre 2005, n. 252);

- Esonero dal versamento del contributo al fondo di garanzia TFR (legge n. 297/1982), dovuto da tutte le imprese nella misura del 0,2% della retribuzione imponibile dal lavoratore. La deroga è pienamente operativa dal 1° gennaio 2007, anche a favore delle imprese che già versavano il TFR ai fondi pensione. Lo sgravio spetta nella stessa percentuale del TFR che è conferito alle forme pensionistiche complementari e/o al fondo di tesoreria INPS (riferimento normativo Art. 10 c. 2, D.Lgs 5 dicembre 2005, n. 252);

- Diminuzione del costo del lavoro, attraverso una riduzione degli oneri impropri, correlata al flusso di TFR maturando conferito. La misura prevista, a partire dal 2014, è pari a 0,28% e si applica prioritariamente considerando, nell’ordine, i contributi dovuti per assegni famigliari, per la maternità e per la disoccupazione. Solo nel caso di impossibilità ad esaurire quanto spettante, l’importo differenziale è trattenuto, a titolo di esonero contributivo, dal datore di lavoro sull’ammontare complessivo dei contributi dovuti all’INPS (Riferimento normativo Art. 10 c. 4, D.Lgs 5 dicembre 2005, n. 252).

Quanto risparmia l'azienda versando il TFR ad un fondo pensione?

MONTANTE CONTRIBUTIVO | FLUSSO TFR AL FONDO PENSIONE 6.91% | DEDUZIONE EXTRA 6% (IRES, IRAP) | MISURE COMPENSATIVE (0.20% + 0.28% DEL MONTE RETRIBUTIVO) | TOTALE RISPARMIO FISCALE CONTRIBUTIVO (3+4) | MANCATA RIVALUTAZIONE TFR (4.36%) | TOTALE RISPARMIO AZIENDA (5+6) | % DI RISPARMIO RISPETTO AL TFR LASCIATO IN AZIENDA |

|---|---|---|---|---|---|---|---|

€300.000 | €20.730 | €347 | €1.440 | €1.787 | €904 | €2.691 | 12.98% |

€800.000 | €55.280 | €925 | €3.840 | €4.765 | €2.410 | €7.175 | 12.98% |

FORM CONTATTI

Contattami

Hai qualche domanda specifica o vuoi fissare un appuntamento per aprire il tuo fondo pensione? Usa il form qui a lato:

Via Antonio Stoppani 24, Firenze, 50131

3397862000

poggi.leonardo37@gmail.com

FAQ

Si, è possibile.

Si, per legge è possibile effettuare il trasferimento da un fondo pensione ad un altro ogni 2 anni

No. Cambiando categoria di lavoro e non rientrando più in quella determinata per quel fondo pensione di categoria, dovrai spostare quanto accumulato in un altro fondo pensione.

No. I versamenti sono su base volontaria, flessibili e adattabili in ogni momento, senza obblighi

A 5.164,57 euro l'anno. Concorrono a formare tale cifra solo i versamenti volontari e l'eventuale contributo del datore di lavoro

Si, è possibile fare un cambio di comparto una volta l'anno. E' possibile impostare anche più comparti contemporaneamente.

I dipendenti vedranno quanto gli spetta direttamente nella busta paga ogni Luglio dell'anno successivo. Le partite IVA ordinarie invece vedranno un abbassamento dell'imponibile annualmente, in fase di dichiarazione dei redditi.

Il fondo pensione può rimanere attivo, continuando a generare interessi, garantendo poi la prestazione all'età pensionabile. Eventuali versamenti da residenti all'estero potrebbero però non avere i vantaggi fiscali.

Il fondo pensione non subirà tasse di successione. Verrà quindi ripartito agli eredi scontando solamente l'imposta del 15% (o fino ad un minimo del 9%) in base all'anzianità del fondo pensione.

No.

No, possono farlo tutti.