Si sente parlare spesso di plusvalenze, legando il concetto spesso al mondo calcistico e dei vari scandali o accordi che vengono fatti tra le società per beneficiare di determinate situazioni fiscali o di controlli di bilancio. La verità è che sta alla base della conoscenza che ogni investitore dovrebbe avere per comprendere quali benefici e quali obbligazioni si vanno incontro nel momento in cui si acquistano e vendono asset.

Per cominciare con ordine, bisogna capire cosa la plusvalenza sta ad indicare.

Anche chiamato Capital Gain si indica la plusvalenza la differenza tra il prezzo di vendita di un qualunque strumento finanziario e il suo prezzo di acquisto. Per espandere la definizione essa può riguardare non solamente azioni, obbligazioni o titoli di Stato ma anche proprietà, metalli preziosi o beni immobiliari, a patto che a livello societario non rientrino nella sezione “inventario”. La plusvalenza per essere definita tale deve sempre avere un valore positivo.

Per capire le imposte imponibili sul Capital Gain bisogna avere chiara la distinzione dei rendimenti ai fini di legge. A questo proposito dunque distinguiamo due categorie:

- rendimenti da capitale;

- e rendimenti diversi.

Anche se potrebbe non essere logico come procedimento, i rendimenti considerati come Capital Gain da un punto di vista fiscale vengono classificati come redditi diversi. Questo perché i redditi di capitale sono quelle entrate caratterizzate dalla certezza e prevedibilità come magari possono essere le cedole pagate da Titoli di Stato, interessi applicati a conti correnti o dividendi pagati dalle azioni. Proprio perché sicuri vengono definiti per natura positivi e che dunque, non possono essere compensati da minusvalenze di simile natura. Di base, si segue un principio di cassa dove essi vengono tassati al momento del realizzo e del pagamento e si occupa il sostituto d’imposta. All’elenco di prima possiamo anche aggiungere proventi distribuiti e plusvalenze derivate dalle vendite di fondi comuni e sicav o entrate generate da polizze e assicurazioni.

In Italia l’aliquota per il capital gain è del 26% e rientra all’interno della stessa tassazione anche le entrate ai dividendi che vengono staccati da azioni, così come alle plusvalenze generate dalla vendita di quote in Fondi Comuni d’Investimento o ETF. La differenza di tassazione inizia ad essere consistente quando si investe in titoli di stato o Certificati di credito del tesoro (dunque BOT, BTP, CCT e CTZ) dove viene applicata una tassazione agevolata pari al 12,5%. Anche gli stessi titoli emessi da enti locali o istituzioni internazionali come la World Bank e la BEI hanno delle agevolazioni fiscali al pari di quelle italiane, nel momento in cui chi le emette sono governi o enti che fanno parte della “White List”. Si può rientrare in questa lista nel momento in cui vi è uno scambio di informazioni ritenuto idoneo da parte del governo italiano, così da poter portare delle analisi approfondite e idonee per essere considerate tipologie di investimenti sicuri e controllati.

Una parentesi non meno rilevante è quella che riguarda la gestione delle minusvalenze. Nel momento in cui si registra una perdita in conto capitale o una minusvalenza, il regolatore offre un beneficio di imposta per abbattere la tassazione di future plusvalenze ed è il credito d’imposta può essere utilizzato durante lo stesso anno nel quale si è verificato o nei quattro anni successivi. Di base significa che la minusvalenza che genero vendendo uno strumento ad un prezzo inferiore di quanto l’ho inizialmente pagato, può essere bilanciata con la plusvalenza che creo con altri strumenti. Così facendo, riesco ad evitare una tassazione totale sulla plusvalenza e provo a rendere utile la perdita che è venuta a crearsi nell’investimento fatto. Per chiarire quanto già detto in precedenza, non tutto può essere bilanciato. La possibilità di compensare i guadagni con le perdite si applica solo a strumenti che generano “redditi diversi” e non si applica ai “redditi da capitale”. Per fare degli esempi:

- no compensare con compravendita di quote in Etf o Fondi comuni

- si compensare con azioni, obbligazioni, Etc, Certificati e futures

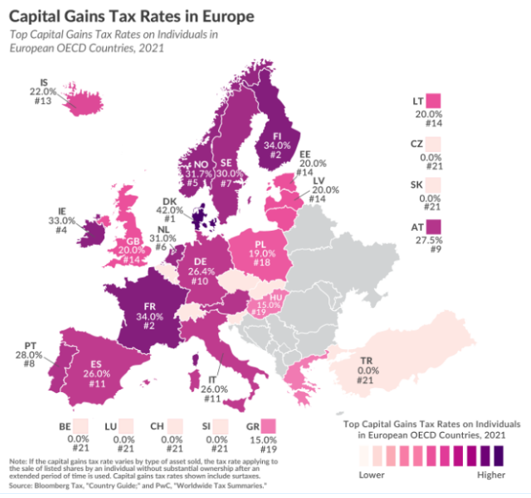

Prima di parlare del regime amministrato e dichiarativo, è d’obbligo fare un confronto principalmente europeo sulla situazione di tassazione che si applica alle plusvalenze, così da rendersi conto se effettivamente ci potrebbero essere dei guadagni netti o meno a detenere le nostre ricchezze e dichiararle in paesi esteri all’Italia. Come in Italia, anche all’estero le entrate derivanti da investimenti o pervenute tramite stipendi hanno delle imposte differite. Vediamo dunque dalla mappa come alcune nazioni sono decisamente sfavorevoli per la forte tassazione applicata mentre altre, come il Lussemburgo, portano dei vantaggi fiscali decisamente netti.

La Danimarca tocca punte del 42%, con Finlandia e Francia che seguono al 34%. Alcuni paesi europei invece non impongono proprio tasse sulla plusvalenza per vendite di determinati assets ed essi includono Belgio, Repubblica Ceca, Lussemburgo, Slovacchia, Slovenia, Svizzera e Turchia. Di coloro invece che applicano un’imposta, Grecia ed Ungheria si situano al tasso inferiore pari al 15%. Mediamente la tassazione europea applicata a plusvalenze derivanti dalla vendita di azioni si situa al 19.3% nel 2021. Ma ci sono paesi che vengono identificati come paradisi fiscali per tassazioni agevolate su redditi o proprietà e, nel caso delle plusvalenze si riportano le Barbados, Belize, Isole Cayman, Giamaica, Nuova Zelanda, Sri Lanka e Singapore come le più rilevanti e conosciute. C’è comunque da specificare che, come in ogni situazione di tassazione, bisogna sempre aprire delle parentesi per ogni singolo paese per chiarire come in determinate circostanze le imposte possono effettivamente cambiare. Un esempio potrebbe essere il Regno Unito, il quale CGT (Capital Gain Taxes) varia a seconda dell’income annuale che si percepisce. Se si rimane sotto i 50,000£ verrà tassato al 10% altrimenti se dovesse superare la barriera si toccherebbero i 20 punti percentuali. Oltretutto, a seconda di dove la plusvalenza derivante si può avere un’aliquota maggiorata o diminuita, come potrebbe essere il caso di asset immobiliari che scontano un’aggiunta dell’8% sul peso delle imposte.

Magari lo affronteremo in un altro articolo per evitare di unire troppe nozioni.

Per concludere l’articolo si riportano due ultime informazioni rilevanti sul caso italiano.

La prima sono le tipologie di regime fiscali alle quali bisogna attenersi e che prevedono azioni diverse a seconda di quale scegliamo.

Iniziando dal regime amministrato, è quello che evita più problematiche per i meno esperti e che viene scelto di fare se si decide di operare tramite un broker italiano. In questa tipologia l’onere di pagare le tasse ricade sull’intermediario che agisce da sostituto d’imposta. Sebbene infatti tali broker potrebbero avere dei costi maggiori per i loro servizi, se si dovessero utilizzare per delle somme importanti ma non si è pratici o non si ha il tempo necessario per sbrigare certe pratiche, potrebbe essere un vantaggio pagare qualche cosa in più in cambio di qualche grattacapo in meno. Ma ovviamente la fluidità di manovra del regime dichiarativo può avere dei vantaggi fiscali non indifferenti se utilizzata propriamente. Una fra tutte è il poter compensare propriamente le minusvalenze e plusvalenze che occorrono durante l’anno, andando a pagare meno di tasse proprio perché sommate tra loro. Il pagamento dell’imposta segue il principio di cassa e dunque, per comodità dell’intermediario, viene applicato al momento della vendita del singolo strumento finanziario. Le minusvalenze d’altro canto possono essere calcolate a beneficio delle plusvalenze solo se si effettuano in un momento precedente del capital gain, andando ad operare magari con azzardi prematuri durante l’anno per poter ridurre l’imponibile. Tutto questo può essere evitato, sostenendo però ulteriori costi che possono essere sia tramite consulenza indipendente o commercialista. Come ogni situazione economica, dunque, la risposta alla domanda cosa conviene, è la stessa: dipende.

Le situazioni fiscali comunque evolvono costantemente e devono essere tenute sempre sotto controllo quando si decide di investire. Di fatti proprio con l’avvento del governo Meloni stanno avvenendo delle modifiche, ancora non confermate, riguardo alla possibilità di ridurre la tassazione su determinati asset. Quanto viene riportato è una riduzione dal 26% al 14% dell’aliquota da pagare per le plusvalenze date sulle rivalutazioni dei terreni e delle azioni negoziate nei mercati regolamentati. Siccome non si è ancora arrivati alla pubblicazione ufficiale e il testo di legge per natura italiana è contorto e vengono date due interpretazioni differenti.

La situazione di partenza è: se dovessi avere un asset il quale valore futuro è già stabilito posso pagare anticipatamente un’aliquota del 14% entro il 16 settembre del prossimo anno senza però avere ancora realizzato materialmente la plusvalenza. Dall’altra parte se non decidessi di utilizzare il condono sarei soggetto all’imposta del 26% se dovessi venderlo in un momento futuro. Quello che però non è chiaro è proprio questa riduzione fiscale e del come potrebbe venire calcolato.

La prima interpretazione, più ottimistica per noi investitori, è quella dove si paga anticipatamente le tasse sulla rivalutazione dello strumento anche se dovesse prendere valore negli anni futuri. Questo permetterebbe un risparmio gigantesco nel momento in cui la valutazione fosse sbagliata e ci sia una crescita importante della plusvalenza.

L’altra interpretazione, più realistica e migliore per lo Stato, è quella di far pagare anticipatamente con aliquota ridotta e poi calcolare l’importo da pagare della plusvalenza successiva con l’imposta del 26%. Se per esempio dunque avessimo un asset che da 100.000 passasse a 150.000 e poi da 150.000 a 400.000 dovremo pagare prima il 14% di 50mila e il 26% di 250.000.

Quello che per ora è chiaro è come la Melonomics cerca di spingere gli investimenti di borsa come promesso nel periodo di campagna elettorale, cercando così di attrarre più investitori e accrescere un mercato dei capitali debole per struttura economica e cultura italiana.