Ultimamente, abbiamo sentito molto parlare di queste due tipologie di strategie attuate dai diversi stati per cercare di confinare gli effetti delle ultime crisi, cercando di controllare la stimolazione dell’economia utilizzando i benefici che esse creano.

Ma esattamente come distinguiamo le due? Che differenza c’è tra la politica attuata dalla FED e dalla BCE?

Iniziamo col descrivere come, già dalla Grande Depressione negli Stati Uniti l’utilizzo della politica monetaria era entrata a far parte dei meccanismi di funzionamento per cercare di ridurre l’impatto della grave situazione finanziaria venutasi a creare in quegli anni. Purtroppo, l’efficacia è stata ben differente rispetto a quello che abbiamo potuto costatare con la crisi del 2008, la quale ha risposto in minor tempo positivamente al trattamento fornito dalle banche centrali. La politica monetaria come quella fiscale sono elementi che fanno parte dell’economia politica, la quale si preoccupa delle macrostrutture e dunque del sistema economico mondiale e del suo funzionamento. Al contrario, la microeconomia si concentra sul comportamento dei singoli operatori (attori) economici all’interno di un mercato.

Per poter dunque far funzionare questa macchina, le due politiche devono cooperare, affinché gli effetti di una siano amplificati dalla coordinazione dell’altra. Una differenza che pesa enormemente sulla fluidità di movimento delle tre economie più importanti, e cioè Cina, USA ed EU, è che siamo gli unici ad avere una BCE operativa solo nel lato di politica monetaria, lasciando una libertà statale per la politica fiscale finendo per ridurre l’effetto dei benefici (o sacrifici) degli sforzi dell’Europa.

Analizziamo dunque cosa sia la politica monetaria, in primo luogo, e le due tipologie di azioni che vengono attuate dalle banche centrali.

La politica monetaria non è altro che la gestione dei tassi di interesse da parte delle banche centrali, così da controllare l’iniezione o la riduzione di moneta nell’economia stessa. Come stiamo vedendo ora, un’eccessiva quantità di moneta all’interno può portare ad una riduzione del valore della moneta stessa, causandone una svalutazione e dunque un’inflazione (aumento generale dei prezzi). Alla base, proprio perché parliamo di economia politica, c’è il funzionamento generale della regola domanda-offerta, la quale se si aumenta o si riduce ci sarà una variazione del valore del bene.

Quando parliamo dunque di una politica monetaria restrittiva si attuerà un incremento dei tassi di interesse da parte delle banche centrali, riducendo così la propensione nel chiedere prestiti e incentivare un risparmio, generando meno giro di moneta e provando a ridurre la crescita incontrollata dell’economia, ma più specificamente dei prezzi.

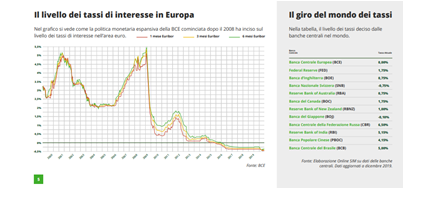

Al contrario, una politica monetaria espansiva prevede una riduzione dei tassi di interesse, cercando di spingere l’acceleratore per favorire la crescita economica e fungere da booster. Quindi se nel primo caso si prova a controllarla, qua si cerca di stimolarla attraverso l’iniezione di moneta nel mercato. Alla politica monetaria espansiva, dunque, seguono manovre quali acquisto di titoli obbligazionari di imprese o governativi, attraverso piani quali Quantitative Easing. A seguire dovrebbe causare una riduzione della disoccupazione data dalla maggiore liquidità, e dunque incrementare la possibilità di investimento delle aziende e privati e all’aumento dei consumi grazie a un aumento dei prestiti (aumento dato dalla riduzione dei tassi di interesse applicati dunque dalla banca commerciale).

Le attività connesse alla politica fiscale invece riguardano le tasse e la gestione della spesa pubblica, ovviamente fortemente correlate le une alle altre. Un paese per poter cercare di controllare il proprio bilancio deve far in modo che le entrate e le uscite seguano una logica e lavorino assieme, così da evitare delle asimmetrie importanti nel lungo periodo. Si distinguono dunque: entrate (determinate dal fisco attraverso imposte e tasse) e uscite (spesa per investimenti pubblici, spesa pubblica corrente come gli stipendi dei dipendenti statali, spesa per trasferimenti in cui rientrano per esempio la movimentazione di denaro e servizi a famiglie e imprese).

Anche in questo caso, si distinguono politiche restrittive e politiche espansive. La politica restrittiva prevede una riduzione della spesa pubblica o ad un aumento delle imposte, cercando dunque di far recuperare terreno in un rapporto debito/PIL alla nazione. Contrariamente invece, la politica espansiva punta ad un aumento della spesa pubblica e riduzione delle imposte/tasse, così da favorire la crescita economica ma danneggiando il bilancio dello stato.

Abbiamo visto in Italia durante la pandemia differente iniziative di politica fiscale, le quali hanno previsto un aumento della spesa pubblica per aiuti ad aziende e privati, con una temporanea riduzione o posticipazione nel pagamento di tasse o fatture. Questo aiuto rientrava nelle misure di politica monetaria espansiva della BCE (contemporaneamente anche FED), per poter evitare una grave battuta d’arresto all’economia chiamata spesa di stimolo. Le spese collegate alla riduzione di tasse ed aumento di liquidità, fornisce per un determinato periodo la possibilità di crescere in momenti dove da soli difficilmente si riesce.

C’è da considerare però il lato negativo della faccenda.

Sebbene entrambe le politiche sembra non abbiamo conseguenze troppo dannose, noi in Italia soffriamo i problemi di entrambe, trovandoci in una situazione compromessa e difficilmente arginabile nel breve periodo.

Da una parte sappiamo che la politica monetaria funziona quando i diversi spostamenti dei tassi di interesse causano uno shock, un cambiamento, capace di agire sul funzionamento dell’economia.

Ma la spinta che si dà ad uno stato è data da una riduzione di tassi di interessi, che da quasi dieci anni si attestavano allo 0%. Una crescita economica data dalla misura del costo della moneta dovrebbe essere mantenuta per periodi di tempo più ristretti, quando si ha bisogno. Il problema dell’Europa è che a seguito della crisi del 2008, si è sempre avuto bisogno di un appoggio dalla banca centrale nel poter favorire la liquidità di imprese e privati per poter stimolare la crescita economica. Un incremento dei tassi ora creerebbe un incremento anche del debito italiano, causando anche dei danni nel medio-lungo termine, se la crescita non fosse in termini percentuali almeno tanto alta quanta il tasso applicato sul prestito.

Dall’altra parte, la politica fiscale genera, se non usata coscientemente un incremento, della spesa pubblica e dunque del conseguente incremento del debito pubblico di uno stato. I dati che vengono riportati nella tabella sono relativi al 2019, ma rendono l’idea di come il debito pubblico può o meno essere una spada di Damocle.

Difatti, come già analizzato in altri articoli, il debito deve tenere in considerazione molti fattori prima di essere definito dannoso o meno, ma ciò che sicuramente fa capire è che tipo di gestione il paese ha e se tiene o meno conto delle entrate di un paese comparate alle uscite. Essere indebitati, anche se nei confini di uno stesso stato come il Giappone, non è mai visto come un pregio e si dovrebbe sempre cercare di mantenere le spese almeno alo stesso livello delle entrate che una nazione crea. Quello che è sicuro, è che gli stati in questa classifica si trovano tutti in situazioni completamente differenti gli uni dagli altri, indipendentemente dalla grandezza del loro debito.

Per concludere l’articolo, dunque, riportiamo come le due politiche devono essere coordinate affinché avvenga una gestione completa, ma nel corso degli anni diversi economisti si sono schierati su uno dei due fronti, dando più rilevanza ad una politica rispetto ad un’altra. La MMT (moderna teoria monetaria) appoggiata da figure quali Ray Dalio sostiene come ogni singolo stato deve essere capace di agire sulla propria politica fiscale togliendo l’intervento prepotente delle banche centrali. D’altra parte, investitori come Warrenn Buffett o il presidente della FED Jerome Powell, sostengono l’esatto opposto, facendo sempre fiducia sull’importanza dell’intervento della politica monetaria per un funzionamento più completo, dando scarsa fiducia ad un allocazione totalmente efficiente delle risorse del solo governo.