Elaborare la perdita di una persona cara è difficile. E’ una reazione emotiva naturale e ognuno reagisce in maniera differente. Diverso è invece quando si parla di tasse di successione. La parola tassa non piace a prescindere, figuriamoci poi quando si sta affrontando un momento delicato come il decesso di un parente. Nascono sempre molti dubbi, ansie, incertezze.

Chi deve pagare la tassa di successione?

Chi riceve un’eredità deve pagare un’imposta calcolata sulla base di una dichiarazione di successione (documento con cui i successori dichiarano al fisco di succedere nel patrimonio del defunto), che va presentata entro un anno dal decesso all’Agenzia delle Entrate.

I successori che vogliono acquistare la titolarità dei diritti del defunto e i suoi beni immobili (terreni e fabbricati) e mobili (somme di denaro, mobili, oggetti preziosi, quote di società, obbligazioni, ecc.).

Chi NON deve pagare la tassa di successione?

Chi ha successioni di modesto valore.

Per esempio: se il marito viene a mancare ed ha un patrimonio al di sotto dei 100.000€, senza case, negozi, terreni intestati, o non ci sono diritti immobiliari, i parenti in linea diretta (moglie e figli), non devono fare dichiarazione di successione

Quali sono i beni tassati?

I beni di seguito elencati costituiscono l’eredità sulla quale vengono calcolate le tasse una volta avvenuto il decesso:

- Terreni, sia agricoli che edificabili;

- Beni immobili (terreni, immobili residenziali, produttivi e commerciali)

- Barche;

- Gioielli;

- Azioni;

- Fondi fiduciari;

- Conti correnti bancari o postali;

- Investimenti;

- Denaro;

- Aziende;

- Quote di partecipazione in società;

Invece, sono esclusi:

- Titoli di Stato;

- Titoli di debito pubblico;

- Le aziende a gestione familiare;

- Il TFR;

- I beni sottoposti a vincolo culturale;

- I veicoli iscritti al P.R.A. (Pubblico Registro Automobilistico)

- Crediti verso lo Stato, enti pubblici territoriali, INPS, INAIL, ecc.

Come si calcola la tassa di successione?

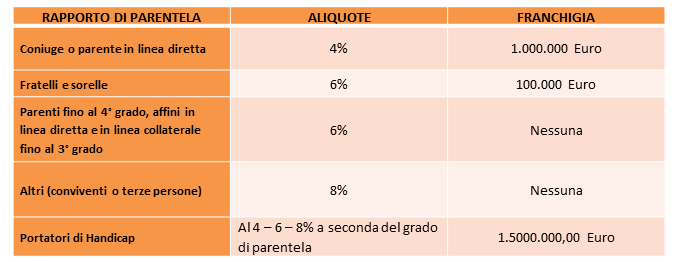

Per definire l’ammontare della tassa di successione, si fa innanzitutto la differenza tra beni ereditati e debiti del defunto. Attualmente, in Italia la normativa prevede franchigie per i parenti più stretti: 1 milione di euro per erede (figli e coniuge), 100.000 euro per fratelli e sorelle. Tutto questo sulla base imponibile oltre alla quale vengono applicate le aliquote relative alle tasse di successione.

Ecco una schema che riassume le aliquote a seconda di chi sono gli eredi e la franchigia:

Quindi una volta determinata la dimensione del patrimonio complessivo che passa in eredità e individuati gli eredi, si determina l’importo che ogni soggetto riceverà in successione.

Se l’importo è superiore al milione di euro l’eccedenza viene tassata con le aliquote dello schema riportato qui sopra.

Ti faccio un esempio:

Se si lascia a un figlio un’eredità

di 900.000 euro, non saranno previste tasse di successione, mentre se il

valore è di 2.000.000 di euro, l’erede pagherà il 4% sulla somma che

eccede il primo milione, quindi 40.000 euro. Se invece si vuole lasciare

un patrimonio di 200.000 euro a un amico, questo dovrà versare al fisco

16.000 euro.

Oppure se si lasciano 200.000 euro al proprio fratello questi ne pagherà poi 6.000 di tasse (il 6% di quanto eccede i 100.000 euro), se li lascio ad un cugino ne paga 12.000 (il 6% dell’intera cifra).

Voglio anche segnalarti che lo Stato italiano incassa l’8% e lo fa senza offrire nessuna franchigia.

In sintesi : quanto più sarà elevato il valore dell’eredità, al netto dei debiti, tanto più alta sarà l’imposta da pagare, che andrà quindi a ridurre il patrimonio che rimane agli eredi.

Italia, paradiso fiscale?

Pensa che rispetto ad altri Paesi europei, la nostra aliquota è la più bassa.

Per esempio, In Germania sono pari al 30% per i discendenti diretti e per il 50% sui discendenti indiretti. In Francia le tasse di successione sono pari al 45% nel caso degli eredi diretti e del 60% nel caso dei discendenti indiretti.

E poi ci sono paesi come Russia o Lussemburgo in cui invece non si pagano tasse di successione a favore dei coniugi e figli.

Ma allora, come risparmiare?

Innanzitutto sarebbe meglio ci si rendesse conto, facendo dei calcoli, di quanto ammonta il patrimonio e quindi anche le rispettive franchigie.

Il mio consiglio è quello di ricorrere a strumenti finanziari che la legge consente di escludere dal conteggio relativo alla ricchezza soggetta alla tassa di successione.

Quindi, con l’utilizzo di questi strumenti, il patrimonio investito non sarà soggetto alla tasse di successione.

PIR (Piani Individuali di Risparmio)

Ho già menzionato per esempio i titoli quali BTP, i titoli postali, regionali e comunali italiani e oltre a questi, ritengo che un altro valido strumento molto più recente siano l PIR (Piani Individuali di Risparmio).

I PIR sono stati istituiti dalla legge di bilancio del 2017, e sono una forma di investimento di medio lungo termine fiscalmente agevolata, con cui è possibile investire in strumenti finanziari emessi da società italiane o da aziende dell’Unione Europea e dello Spazio Economico Europeo con stabile organizzazione in Italia.

I PIR offrono un trattamento fiscale particolarmente interessante, unico nel panorama italiano dei prodotti di investimento. Infatti, questi investimenti entrano nell’asse ereditario senza essere tassati. Un’altra delle caratteristiche è la completa esenzione dall’imposta di successione a carico degli eredi.

In sostanza: le quote di un fondo PIR del de cuius verranno trasferite alla posizione intestata agli eredi secondo le regole usuali. Le quote saranno tassate o meno in base al periodo di vita del PIR in esame, se ha una vita maggiore o minore di 5 anni.

Se vuoi saperne di più, leggi il mio articolo su i PIR

Polizza assicurativa vita intera

Un altro strumento per eliminare la tassa di successione sono le polizza Ramo I e Ramo III (Unit Linked) in quanto garantiscono ai beneficiari l’erogazione di un capitale al verificarsi del decesso dell’assicurato.

Inoltre, come afferma l’Art.12 del Decreto Legislativo n.346 del 31/10/1990 “Non concorrono a formare l’attivo ereditario le indennità spettanti per diritto proprio agli eredi in forza di assicurazioni previdenziali obbligatorie o stipulate del defunto”, quindi anche i fondi pensione, i piani individuali previdenziali (PIP) appartengono a questi strumenti finanziari.

Le polizze Ramo 1 investe in gestione separata nei titoli di Stato, e oggi è scarsamente remunerativa.

Le somme dovute dall’Impresa a seguito del decesso dell’assicurato sono soggette all’imposta sostitutiva delle imposte sui redditi, nella misura del 26%. Il rendimento complessivo, pari alla differenza tra capitale erogabile e premi versati, è soggetto a tassazione al netto del rendimento proporzionalmente riferibile alla copertura del rischio demografico.

Sono quindi strumenti doppiamente efficaci, perché consentono sia la gestione attiva del patrimonio stesso fintanto che l’assicurato è in vita e assicurano anche i beneficiari nel caso venga meno l’assicurato.

Le polizze Unit Linked invece non garantiscono il capitale che si è investito. Sono polizza di natura mista assicurativa e finanziaria, questo perchè Investono in: O.I.C.R quali fondi di investimento o in Società di Investimento a Capitale Variabile (SICAV) e sono quindi contratti correlati ad indici di uno o più mercati borsistici.

Trust

Si può anche ricorrere a strumenti quando si è ancora in vita, perché è sempre meglio pianificare il tutto prima e non creare dissapori o situazioni spiacevoli nell’ambito della propria famiglia.

Un esempio è il Trust.

E’uno strumento giuridico che consente di segregare qualsiasi asset del patrimonio di famiglia: dagli immobili ai fondi comuni di investimento, opere d’arte e gioielli. Inoltre, sempre con il Trust di famiglia, possono essere gestiti con maggiore flessibilità o notevoli risparmi di costi i progetti di divisione di beni nell’ambito familiare, attuando una sorta di testamento in vita del disponente.

Uno dei suoi scopi è anche quello di mantenere il patrimonio immobiliare della famiglia unito nel tempo.

Se per esempio un padre di famiglia vuole lasciare la casa al mare ad uno dei suoi figli, può costituire un trust all’interno del quale può inserire l’abitazione. In questo modo, concetra e gestisce in modo ordinato la successione, protegge i beni da futuri potenziali creditori e ottimizza la fiscalità successoria nel pieno rispetto delle leggi in Italia.

Se vuoi saperne di più sul Trust, leggi questo articolo.

Meglio quindi porsi delle domande:

Hai deciso di dividere tutto tra tua moglie, tuo figlio e tuo nipote?

Se hai meno di 2 milioni di euro preoccupati solo dei soldi che vuoi lasciare a tuo nipote.

Se il tuo patrimonio è di 3 milioni, fai bene i tuoi conti e fa sì che tutte le eccedenze della franchigia che lascerai ai tuoi eredi siano investite negli strumenti che ti ho consigliato

Una corretta pianificazione successoria, che utilizzi strumenti adatti al proprio contesto personale, può ridurre il carico fiscale sul patrimonio ereditario (finanziario, immobiliare o aziendale).

Se hai ancora dubbi e domande, puoi contare sulla mia consulenza.