Nell’articolo analizzeremo quali sono stati i picchi per i tassi d’interesse applicati dalla Federal Reserve durante gli anni e come sono stati accompagnati dalla situazione economica sia precedentemente che successivamente. Si è deciso di prendere in considerazione esclusivamente, per questo articolo, la storia americana per principalmente due ragioni:

- Decisamente troppo materiale per integrare anche altre banche centrali o paesi,

- L’economia finanziaria americana può già dare un’idea generale di cosa stava succedendo in quegli anni nel mondo occidentale sviluppato.

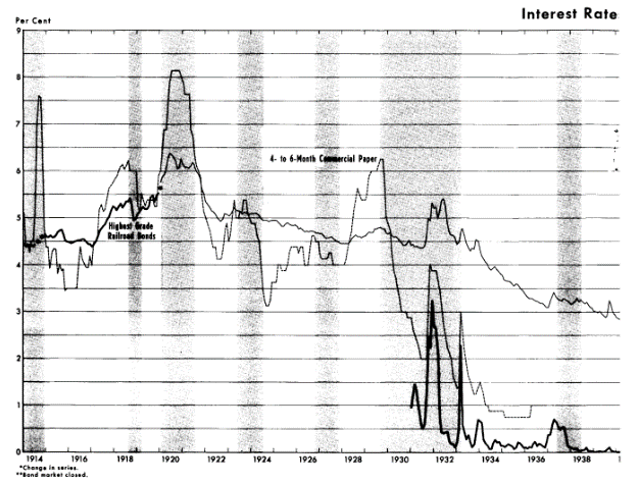

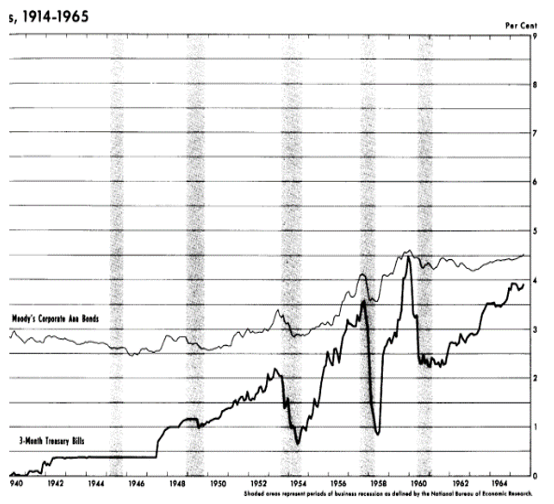

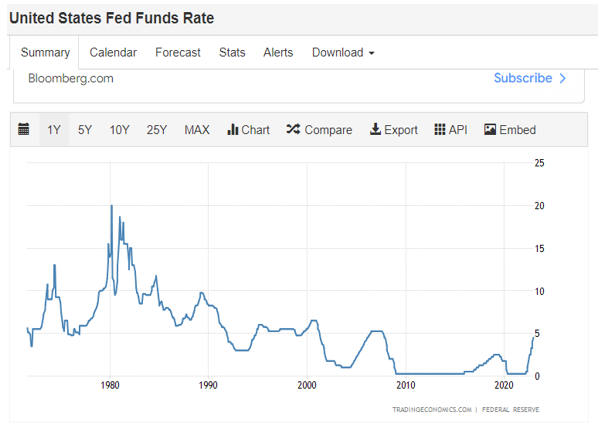

Le politiche monetarie, come si possono vedere da dei grafici riportati in un articolo del 1965, sono sempre stati al centro delle manovre economiche per cercare di indirizzare sulla retta via un paese che l’aveva persa o la stava perdendo. Si può vedere negli storici come a seguito di ogni periodo accompagnato da inflazione o recessione, (spesso prima una e poi l’altra) si sono dovute applicare delle misure che stringessero un pò la cinghia, ormai divenuta troppo larga. I tassi d’interesse dunque salgono proprio in virtù di un volere ristabilire quell’equilibrio che i prezzi hanno perso, dovuto a molte cause differenti (come scarsità dei prodotti, aumento del costo delle energie etc). Nell’articolo dunque abbiamo deciso di riportare i picchi relativi all’anno 1920, 1973-1980, 2007 e infine 2022.

Il primo periodo (nell’articolo si prende dal 1914 al 2022), che va rimarcato è sicuramente quello della grande depressione del ‘29.

Tutto il periodo che precede la seconda guerra mondiale sconta dei tassi di interesse importanti per l’epoca, che ancora intervenivano più timidamente di come avrebbero fatto negli anni ‘80.

Il sistema della Federal Reserve inizia nel 1914 e dei tassi del mercato disponibili si prendono il money market rate, che altro non sono che i commercial paper dai 4 ai 6 mesi fino al 1937 e i Treasury di tre mesi successivamente, e i leading capital market rate (si prendono le obbligazioni con rating più alto delle ferrovie fino al 1919 e poi obbligazioni corporate con rating più alto). Allo stesso tempo erano disponibili altre tipologie di tassi per il breve e lungo periodo che avrebbero dato risultati diversi, ma si sono scelti questi per rappresentare al meglio la situazione americana.

Qua possiamo dividere tre differenti periodi;

- Prima del 1930, con tassi alti anche su securities con un alto grado di rating (5%)

- Dal 1930 al 1946 quando durante la depressione degli anni ‘30 e la seconda guerra mondiale i tassi d’interesse furono bassi

- Dopo 1946 fino al 1965 quando generalmente i tassi furono più alti.

Uno dei primi picchi che dunque registriamo è sicuramente quello del 1920 quando i tassi d’interesse dei commercial paper di breve termine avevano raggiunto l’8.13% e quelli relativi ai corporate bonds 6.34%. La domanda era rallentata per la richiesta di prestiti in quel periodo legato anche ad un rallentamento della supply di fondi da parte di banche di credito, banche deposito e della disponibilità di moneta.

In quegli anni si è registrato anche un’inflazione molto presente con valori tra

- giugno 1919 e giugno 1920 del 23.7%

- giugno 1920 e giugno 1921 del 15.8%

Successivo a questo vediamo come un picco che, fortunatamente, non è stato più superato riguarda il periodo degli anni ‘80 dove per far fronte ad un’inflazione a doppia cifra si sono arrivati ad applicare tassi d’interesse del 20%. Questo periodo, come quello dell’Italia, ha poi generato un debito pesante nei anni a venire in quanto la crescita non poteva evidentemente stare allo stesso passo dei tassi messi nel mercato.

I fed funds rate sono stati alzati per rispondere all’inflazione dunque che saliva dal marzo del 1973 quando il presidente Richard Nixon “scollegava” il dollaro dal gold standard (i famosi patti di Bretton Woods). In quell’anno l’inflazione salì dal 4.7% al 12.3% nel dicembre del 1974 e di conseguenza, la Federal reserve aumentò i tassi dal 7% di marzo all’11% di agosto.

L’inflazione rimase a doppia cifra fino ad aprile 1975, così da far aumentare il benchmark della FED fino al 16%, peggiorando dal 1973 al 1975 la situazione economica. Nel 1975 si è dunque provato un cambio di fronte abbassando a 5.25% causando effetti ovviamente peggiori in quanto fece un effetto confusionario sui prezzi nell’economia con una politica monetaria stop-go. Così facendo si arrivò ad un’inflazione insostenibile (14.6% proprio nel 1980) e ai tassi del 1980 per rallentare il tutto.

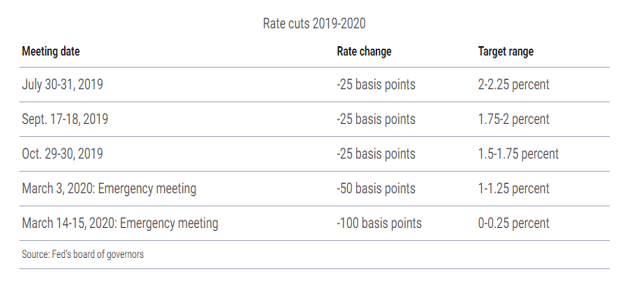

Ovviamente anche la crisi del 2008 ebbe un impatto importante sui tassi della banca centrale tanto che tra il 2004 e il 2006 la Fed crebbe in modo graduale 17 volte i tassi, fino ad arrivare al 5.25%. Una volta che però i tassi sono saliti e l’economia è crollata, nel 2008 c’è stato un dietrofront per aiutare il funzionamento. Così si arriva a tassi al quasi zero percento.

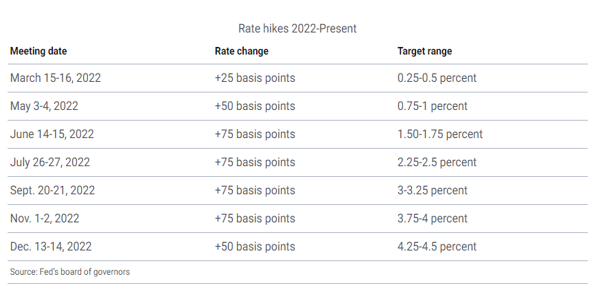

Oggi stiamo assistendo invece ad un rialzo importante che non si vedeva da più di dieci anni. Stiamo arrivando dunque vicino alla soglia del 5%, così sempre da rallentare l’inflazione che tanto spaventa l’economia in quanto mangia il potere d’acquisto e il valore della valuta. Inoltre è anche la forza del rialzo che preoccupa e scombussola il mercato, essendo stato di una violenza che non si vedeva dagli anni ‘80. Il fed funds rate tocca direttamente quindi i consumatori, tra quanto vengono caricati negli interessi per prendere in prestito il denaro e quanto guadagnano quando risparmiano. Il benchmark della media storica è ora di 4.61% e ci si aspetta di superarlo nel 2023.