“Gli investitori devono ricordare che l’euforia e i costi sono loro nemici. E se insistono nel trovare il giusto tempismo nell’investire in azioni, dovrebbero provare ad essere spaventati quando altri sono avidi e avidi quando altri sono spaventati” – Warren Buffett

L’avidità, non trovo una parola migliore, è giusta. Gordon Gekko, Wall Street

Paura e avidità.

Le due emozioni che dettano tutti i movimenti nel breve termine nei mercati.

Nell’ultimo anno, l’avidità è stata la forza predominante dei mercati dove l’unica paura sperimentata dagli investitori era quella del missing out, cioè di mancare eventi gratificanti, chiamata in gergo FOMO (Fear of Missing Out). Prudenza era un aspetto secondario in quanto investitori si comportavano come se il futuro fosse già successo.

Ma questo fa parte del 2021. Da quel momento c’è stato un cambio di rotta a 180 gradi, con la paura che ha preso il soprassalto nelle menti degli investitori. Ma cosa è cambiato?

Prima di tutto, i prezzi.

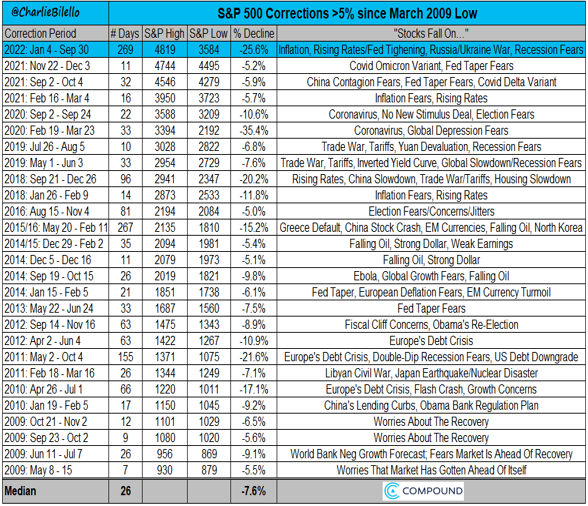

L’indice S&P500 è oramai crollato del 25% dal suo picco registrato a gennaio, la più grande correzione da Marzo 2020 e il più lungo drawdown che il mercato ha visto dal bear market del 2007-2009.

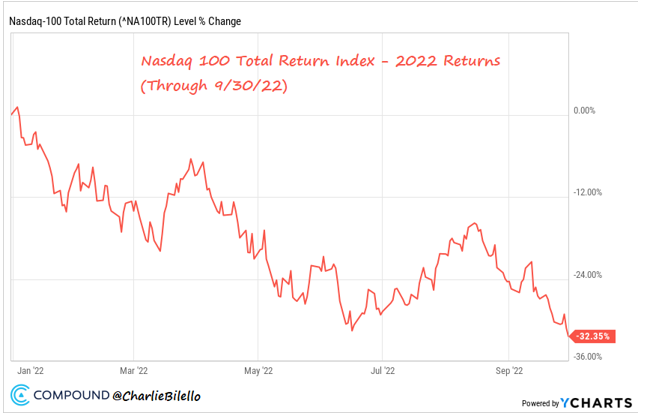

In seguito a 13 anni consecutivi di rendimenti positivi, il Nasdaq 100 ha perso il 32% nel 2022, ridando indietro tutti i guadagni ottenuti nel 2021, per arrivare fino ai livelli di ottobre 2020.

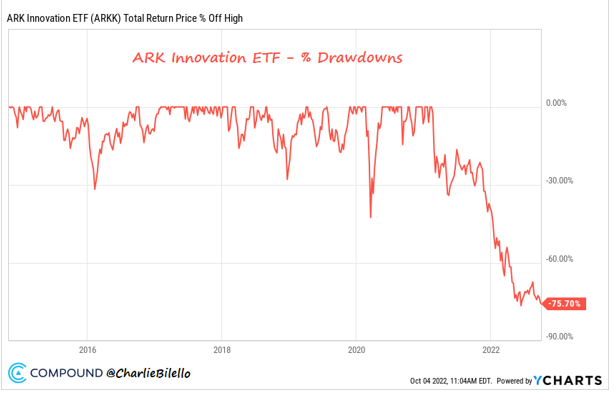

La crescita delle azioni ad alta crescita (high growth stocks) sono state le più colpite, perdendo più dei ¾ del loro valore dai picchi raggiunti nel 2021.

Mano a mano che i prezzi sono scesi e le news continuavano ad essere sempre più negative, i sentimenti degli investitori si sono deteriorati.

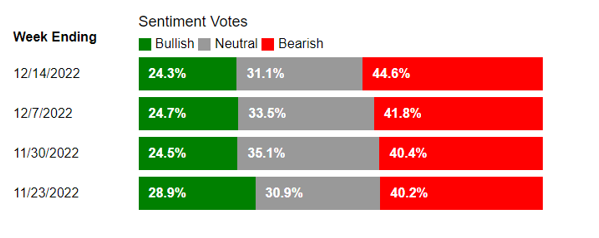

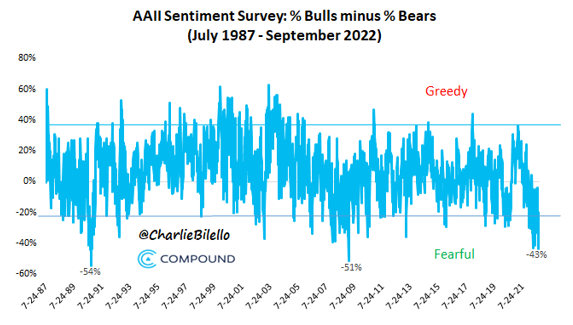

I sentimenti ribassisti superano quelli rialzisti del 43% nella ricerca condotta di AAII Sentiment. Altro non è che un sondaggio che chiede l’opinione individuale agli investitori su quale direzioni si prenderà nei prossimi sei mesi. In quanto è uno studio che si conduce dal 1987 possiamo vedere dallo storico che l’unico momento nel quale il sentimento è stato più “bearish” di questo, era nell’ottobre del 1990 e di marzo del 2009.

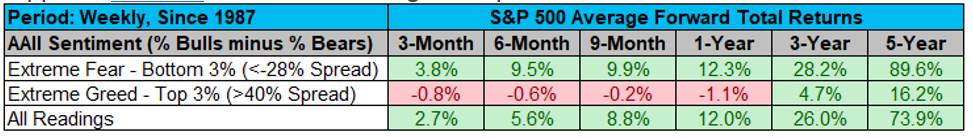

Per coloro che entrano adesso, è un’ottima notizia. Per quando gli investitori sono incredibilmente spaventati per il futuro (extreme fear nel grafico), i ritorni futuri tendono a migliorare, con i risultati sopra la media nei successivi 3 mesi per un periodo di 5 anni. Mentre l’opposto tendono ad essere veri seguiti da periodi di estrema avidità.

Ma l’estrema paura è effettivamente sempre seguita da ritorni positivi?

La logica semplicemente dove sta. Nel momento in cui temo che per il futuro, ci saranno più azioni di vendita che di acquisto portando il prezzo a calare. Questo significa che nel lungo termine, chi compra quando in massa altri vendono, comprerà prodotti scontati nel mercato. Questa paura viene registrata nella ricerca sopra citata e quindi, si dovrebbe pensare nei grandi numeri che quando si ha estremamente paura per il futuro, i ritorni sono generalmente positivi per il futuro per questa logica.

Ma per rispondere alla domanda posta: no.

Non si può utilizzare la parola sempre nel mercato in quanto nel breve termine tutto è possibile. Per fare un esempio, nel periodo di fine 2008 ed inizio 2009, ci sono stati molti sentimenti di mercato estremamente ribassista che furono seguiti da ulteriori cali dei rendimenti, con piccoli rimbalzi nel mezzo. Anche quest’anno abbiamo visto un pattern simile, con sentimenti bearish che iniziarono a gennaio, intervallati da diversi rimbalzi temporanei lungo la strada.

Quindi, per concludere l’articolo riportiamo come se si dovesse scegliere quale sia il periodo migliore tra estrema avidità o estrema paura nell’indicatore dato dalla ricerca sopra riportata, per investitori di lungo termine si deve sempre preferire la seconda. Questo per quale motivo?

Perché l’estrema paura crea l’opportunità nell’aggiungere capitale a valutazioni inferiori con un equilibrio più a favore dell’investitore tra i valori rischio rendimento. Dall’altra parte, l’estrema avidità inevitabilmente porta a delle decisioni più scarse in termini di rendimenti per il lungo termine, con securities più rischiose per avere lo stesso ritorno che se ci fosse un sentimento bearish.

Proprio per questo motivo, per concludere il cerchio dell’articolo, quando si deve investire, l’avidità non è buona come può esserlo la paura.