Gli investitori di obbligazioni o di fondi obbligazionari avrebbero potuto aspettarsi che il 2022 non sarebbe stato tanto piacevole, ma le perdite registrate sono quasi per tutti molto superiori a quello che era inizialmente previsto.

I ribassi degli strumenti obbligazionari si sono estesi nelle ultime settimane dopo che il rapporto sull’indice dei prezzi al consumo di Agosto è risultato peggio del previsto e dopo che la Federal Reserve ha proseguito con un terzo aumento consecutivo di 0.75 punti percentuali, un innalzamento senza precedenti del tasso sui fondi federali.

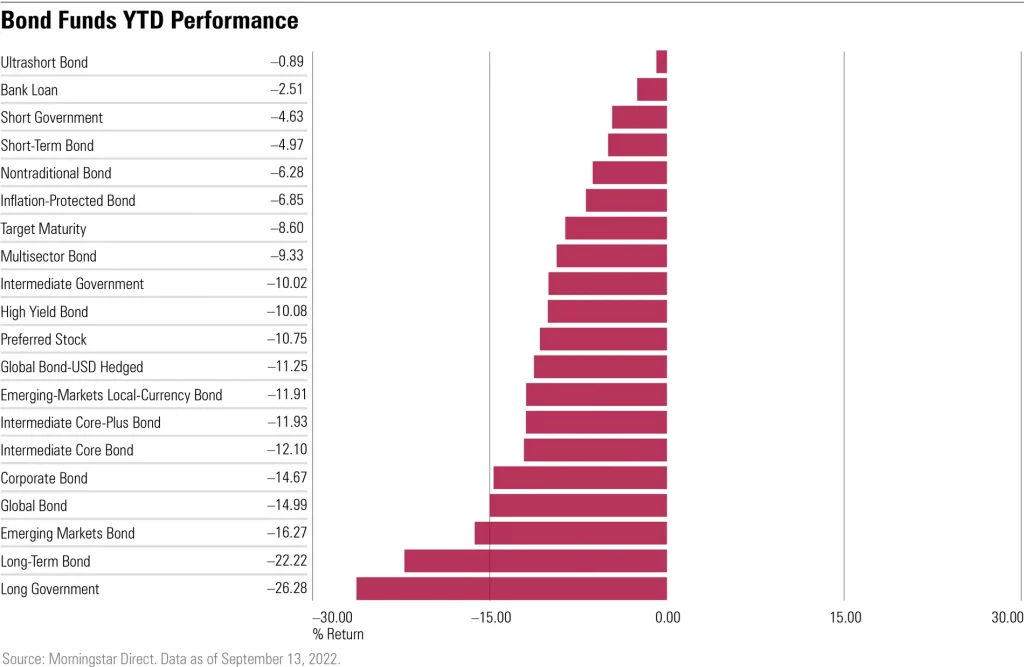

I più colpiti sono stati i fondi con focus sulle obbligazioni a lungo termine, quelle con scadenza a 10 o più anni, ovvero quelle più sensibili alle variazioni dei tassi di interesse.

Ciò ha ovviamente portato grosse perdite per gli investitori. Ad esempio, la più grande strategia di fondi obbligazionari statunitesi, ovvero il Vanguard Total Bond Market Index, è sceso del ben 12.12% (aggiornato al 13 settembre), mettendosi sulla buona strada per essere il suo peggior anno dal 1986.

E in effetti, il 2022 potrebbe essere sulla giusta strada per diventare il peggior anno di sempre per le obbligazioni. Questa potrebbe infatti essere la prima volta che tutti i tipi di fondi obbligazionari sono diminuiti insieme nello stesso anno. Ognuna delle 20 categorie di obbligazioni presenti su Morningstar è in territorio negativo da inizio anno. L’ultima volta che ci furono delle perdite così diffuse fu il 2008, anno dove però i titoli di Stato ebbero qualche guadagno.

Ma perchè i fondi obbligazionari perdono soldi?

Dall’inizio dell’anno i fondi obbligazionari sono stati svenduti poichè gli investitori prevedevano che la Fed avrebbe dovuto aumentare i tassi di interesse per la prima volta da anni per combattere l’aumento dell’inflazione. E poiché la Fed ha seguito le previsioni e aumentato i tassi di interesse più volte, i fondi obbligazionari hanno accumulato le perdite.

I rendimenti e i prezzi delle obbligazioni infatti si muovono in direzioni opposte. Tassi di interesse più elevati rendono meno attraenti i rendimenti delle obbligazioni correnti.

All’inizio dell’anno era evidente che la Federal Reserve avrebbe dovuto affrontare l’inflazione che stavamo vedendo. Ma ci sono alcuni fattori che sarebbero stati difficili da prevedere che hanno colpito anche il mercato obbligazionario, rendendo l’entità delle perdite molto maggiore. L’inflazione è rimasta più alta del previsto fino a settembre, in parte a causa della guerra in Ucraina che ha compresso i prezzi delle materie prime e dell’energia. E con il mercato del lavoro forte e l’inflazione ostinatamente alta, la Fed ha annunciato che è incline a continuare ad aumentare i tassi nel futuro.

Le perdite più estreme provengono dai fondi che investono in obbligazioni con scadenze più lunghe, il che li rende i più sensibili all’aumento dei tassi di interesse. Ad esempio, l’ETF (TLT) iShares 20+ Year Treasury Bond da 24,6 miliardi di dollari è sceso del 26,4% da inizio anno al 13 settembre.

Anche i mercati emergenti e i fondi obbligazionari globali hanno sofferto grazie all’aumento dei tassi, all’aumento dell’inflazione in tutto il mondo e al dollaro USA forte. L’ETF (EMB) iShares JP Morgan USD Emerging Markets Bond da 15 miliardi di dollari ha perso il 19,1% da inizio anno fino al 13 settembre.

I fondi ultrashort e prestiti bancari hanno resistito meglio, sebbene stiano mostrando più recentemente un calo. Durate più lunghe, il che significa che un’obbligazione è più sensibile alle variazioni dei tassi di interesse, ha ostacolato anche alcuni fondi obbligazionari protetti dall’inflazione. L’indice Fidelity Series 5+ Year Inflation-Protected Bond (FSTDX) da 8,6 miliardi di dollari ha una duration più lunga di quella del tipico fondo nella sua categoria, ed è in calo del 15%, più del calo medio per i fondi Treasury Inflation-Protected Securities del 6,9%.

I fondi obbligazionari ad alto rendimento, ovvero gli High-Yield hanno resistito meglio dei fondi obbligazionari core e corporate intermedi, sebbene mostrino ancora perdite da inizio anno di circa il 10%. La duration dei fondi ad alto rendimento è in genere più breve degli indici obbligazionari intermedi o core, il che ha contribuito a contenere le perdite.

L’ottimismo di giugno, quando alcuni investitori hanno ipotizzato che l’inflazione avesse raggiunto il picco e la Fed non avrebbe dovuto aumentare i tassi, aveva riportato a un ritorno dell’esposizione su asset più rischiosi, facendo risalire le obbligazioni. Ma un successivo dato negativo sull’inflazione ha fatto riscendere i prezzi delle obbligazioni ad Agosto, riportandoli ai minimi.

Per far capire la situazione in cui ci troviamo nel 2022, vediamo come il fondo Vanguard non ha mai registrato due anni consecutivi di rendimenti negativi e le perdite di quest’anno sono molto più estreme di quelle osservate negli altri anni ribassisti. La sua più grande perdita annuale è arrivata nel 1994 quando ha registrato un calo del 2,66%.