La critica di Mark Twain all’uso improprio delle statistiche è stata espressa al meglio in una delle sue citazioni più famose: “Esistono tre tipi di bugie: bugie, maledette bugie e statistiche“.

Tante volte, abbiamo visto alcuni investitori professionali molto sofisticati confondere le statistiche con la realtà e mentire a se stessi mentre costruivano i propri portafogli utilizzando asset class con basse correlazioni. Sebbene pensassero di aver creato un portafoglio quasi a prova di proiettile, si sbagliavano.

Il problema è incentrato su tre miti comuni sulle correlazioni, spesso usati per giustificare la costruzione del portafoglio:

1) Le asset class con correlazioni basse o negative sono gli elementi costitutivi di un portafoglio diversificato

Tale concetto viene spesso utilizzato come giustificazione per incorporare in un portafoglio asset class alternativi come i “managed future funds e i market-neutral funds”. A volte viene utilizzato per giustificare ETF su indici a leva inversa come ProShares UltraPro Short S&P500 ETF , che ha una correlazione quasi perfetta di -0,99 con il Vanguard Total Stock Market ETF . Andrà inversamente ogni volta che il mercato va a gonfie vele, e viceversa.

Il problema con questa logica è che, sebbene le correlazioni basse e negative siano importanti, sono insufficienti. E possedere sia fondi azionari che fondi azionari inversi (i reverse, che shortano) è come scommettere su entrambi i lati di una partita di calcio. Non puoi vincere.

Altre alternative come i “managed futures” suonano bene, fino a quando non ti rendi conto che, nel complesso, non è mai stato guadagnato un centesimo da questi strumenti. Un fondo “market-neutral” ha un rendimento atteso del tasso privo di rischio, attualmente di circa l’0.03% come definito dal buono del Tesoro statunitense a un mese, meno le commissioni addebitate da quei fondi. Che senso hanno allora?

L’oro o i metalli preziosi e i fondi minerari come il VanEck Vectors Gold Miners ETF e i REIT come il Vanguard Real Estate ETF possono avere correlazioni inferiori con le azioni statunitensi. E lo fanno anche le obbligazioni, con il Vanguard Total Bond Market ETF che ha una correlazione di -0,17 con le azioni statunitesi.

2) Le correlazioni storiche continueranno anche in futuro

Come accennato in precedenza, le obbligazioni hanno una correlazione negativa con le azioni. Si consideri che nel 2008 il Vanguard Total Bond Market ETF ha guadagnato il 7,66% e Vanguard Total Stock Market ETF ha perso il 36,98%. La correlazione negativa ha funzionato brillantemente, con il Vanguard Total Bond Market ETF che ha fornito un ammortizzatore assolutamente necessario durante il crollo del mercato.

Le obbligazioni di alta qualità hanno certamente meno rischi delle azioni, ma non vi è alcuna garanzia che le correlazioni negative continueranno. Per fare un esempio, tornando ai giorni della stagflazione nei primi anni ’80, quando i tassi di interesse elevati danneggiavano in modo significativo sia le azioni che le obbligazioni. Può succedere di nuovo.

O anche durante l’ultimo periodo, in cui la correlazione tra azioni e obbligazioni sembra svanita.

3) Le correlazioni elevate non forniscono diversificazione.

La correlazione misura la tendenza di due investimenti o asset class che si muovono nella stessa direzione o in direzione opposta. Ma la correlazione non misura la forza della grandezza di questi spostamenti.

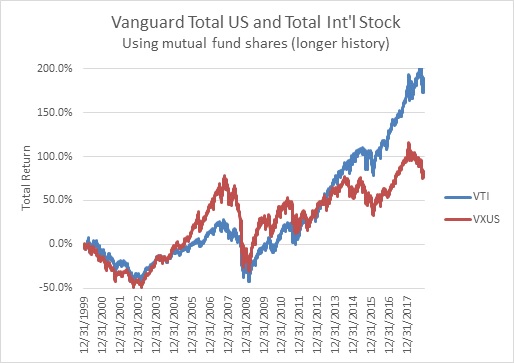

Il Vanguard Total Stock Market ETF e il Vanguard Total International Stock ETF hanno una correlazione positiva molto elevata di 0,88, ma rendimenti molto diversi. Perché? Nel grafico sottostante, puoi vedere che tra il 2002 e il 2007 le azioni statunitensi sono quasi raddoppiate, mentre le azioni internazionali sono quasi triplicate. Negli ultimi anni, le azioni statunitensi hanno sovraperformato.

Sebbene nessuno sappia quale funzionerà meglio nei prossimi anni, è probabile che le correlazioni siano elevate, mentre le grandezze degli spostamenti potrebbero variare notevolmente. Sembra che possedere il mondo fornisca ancora diversificazione in questo mondo altamente correlato.

Il mio consiglio

È un gioco da ragazzi abusare delle statistiche per dimostrare tutto ciò che vogliamo. Alcuni di questi errori di cui sopra sono stati commessi da investitori che sono gestori di fondi comuni, hedge fund e private equity con i propri portafogli. Sono spesso ovvi una volta evidenziati, ma non così ovvi quando si costruisce il portafoglio.

Può essere di aiuto riconoscere che hai bisogno sia di correlazioni più basse che di buoni rendimenti attesi. Non contare sul fatto che le correlazioni passate continuino. E ricorda sempre che gli asset altamente correlati possono avere rendimenti molto diversi, anche se le correlazioni elevate continuano.