Sulla bocca di tutti oramai, le cryptovalute stanno prendendo sempre piu’ piede. Molti investitori hanno avuto anche ottime performance, generando importanti plusvalenze. E qui viene la domanda. Non essendo un mercato regolamentato, come funziona per le tasse?

Vediamolo insieme.

CHE TIPO DI TOKEN?

I bitcoin e le criptovalute la cui finalità prevalente è di fungere da mezzo di pagamento, i cosiddetti Payment token (quali bitcoin, ether, litecoin) vanno assimilati a “valute straniere” tradizionali.

Questo, tuttavia, non vale per tutte quelle criptovalute che, diversamente dai bitcoin (payment token), abbiano quale funzione principale quella di rappresentare un diritto di partecipazione o di credito (security token) o il diritto di ricevere un bene o servizio (utility token). In questo caso, infatti, l’impostazione (maggiormente criticata) dell’Agenzia delle entrate sembra quella di applicare il trattamento previsto per gli strumenti finanziari a cui possono essere assimilati o per i rapporti da cui deriva il diritto di acquistare a termine (Risposta n. 14 del 28 settembre 2018 e Risposta n. 110 del 20 aprile 2020)

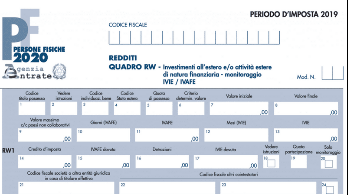

IL QUADRO RW

Le istruzioni alla dichiarazione dei redditi indicano le “valute virtuali” (bitcoin), come definite dal Decreto Antiriciclaggio, tra le attività estere di natura finanziaria per cui è previsto l’obbligo di compilare il quadro RW della dichiarazione dei redditi. Il quadro deve essere compilato, ai fini del monitoraggio fiscale dalle persone fisiche residenti in Italia.

SE SONO POCHE..

Un aspetto che non sembra del tutto chiarito è se in ragione dell’assimilazione che l’Agenzia delle entrate fa dei wallet ai depositi e conti correnti, possa applicarsi l’esenzione dall’obbligo di monitoraggio, prevista per i depositi e conti correnti bancari detenuti all’estero, nel caso in cui l’ammontare di criptovaluta posseduta sia inferiore a 15.000 (art. 2 della Legge n. 186 del 2014). L’opinione diffusa è che l’esclusione possa essere estesa anche alle valute virtuali; non sembrano tuttavia rinvenirsi chiarimenti espressi sul punto. E’ bene chiarire che la compilazione del quadro RW, che risponde all’obbligo di monitoraggio fiscale, non implica l’assoggettamento a imposizione dei valori indicati per la cui tassazione, come illustrato infra, devono ricorrere specifiche condizioni di imponibilità.

SI PAGA?

L’Agenzia delle Entrate applica le regole di tassazione delle valute estere, previste dall’articolo 67, comma 1, lettera c-ter del TUIR. La norma che si colloca nell’ambito della tassazione dei “redditi diversi” prevede che la cessione a titolo oneroso di valute estere sia fiscalmente rilevante in due fattispecie:

- in caso di cessione a termine, e

- in caso di cessione a pronti, quando le valute rivengano da depositi o conti correnti e la giacenza complessiva di tali depositi e conti correnti sia superiore per almeno sette giorni lavorativi continui al controvalore in euro di €51.645,69 secondo il cambio al 1° gennaio dell’anno.

IL TASSO DI CAMBIO

In merito al tasso di cambio, la risposta dell’Agenzia delle entrate ritiene utilizzabile il tasso di cambio presente sul sito su cui è avvenuto l’acquisto di bitcoin o, in mancanza, su quello maggiormente utilizzato dal contribuente. Nel caso in cui cioè non sia possibile, perché ad esempio i bitcoin siano stati acquistati e negoziati tramite canali che non pubblicano tale valore, dovrebbe essere possibile ricorrere alle informazioni di settore raccolte e rese disponibili da operatori finanziari (e.g. Coin Market Cap).

Se si dovessero superare tali limiti, la plusvalenza sara’ soggetta a tassazione, al 26%.

Hai ancora dubbi sul fisco e cryptovalute?

Scrivilo nei commenti.