Stai pensando di aderire a un fondo pensione ma non sai con quanto contribuire? Per decidere l’importo da destinare alla previdenza integrativa è necessario innanzitutto capire l’utilità di questo strumento di risparmio di lungo periodo. La previdenza integrativa nasce con l’obiettivo di colmare il gap previdenziale, cioè la differenza tra la pensione pubblica e l’ultimo reddito percepito da lavoratore, consentendo di mantenere un tenore di vita adeguato anche da pensionati.

Partendo da questo presupposto, il primo passo per decidere quanto investire in un fondo pensione è calcolare l’importo della futura pensione pubblica e dell’ultimo reddito stimati.

La pensione sarà sufficiente o non consentirà di mantenere il tenore di vita desiderato?

Investire nel fondo pensione: due esempi concreti

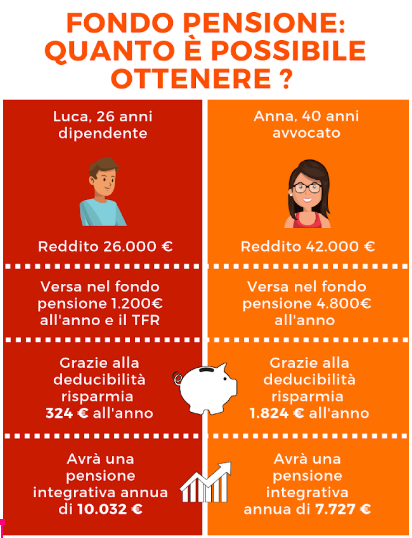

Per comprendere quanto è possibile ottenere grazie alla previdenza integrativa è utile analizzare due esempi concreti, quello di Luca, giovane lavoratore, che ha aderito sin dall’inizio della propria carriera lavorativa ad un fondo pensione e quello di Anna, avvocato, che ha deciso di tutelare il proprio domani aderendo alla previdenza integrativa all’età di 40 anni.

Luca e Anna hanno calcolato quando andranno in pensione e scoperto la percentuale di ultimo reddito coperta dalla pensione pubblica: l’informazione e la consapevolezza sull’ammontare della futura pensione sono essenziali per capire quanto serve per mantenere un tenore di vita adeguato nel post lavoro.

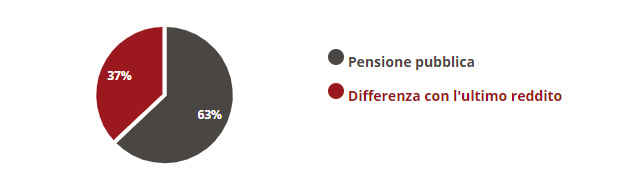

Luca ha 26 anni ed è un neolaureato alla prima occupazione. Si stima che potrà andare in pensione all’età di 67 anni e 9 mesi, a ottobre 2059. La pensione pubblica di Luca rappresenterà solo il 63% dell’ultimo reddito percepito prima del pensionamento. Si tratta di una bella differenza.

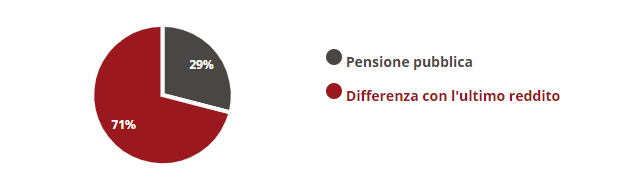

Anna ha 40 anni ed è un avvocato. Si stima che potrà andare in pensione a 70 anni, nel gennaio del 2043. La pensione pubblica di Anna rappresenterà solo il 29% dell’ultimo reddito percepito da avvocato. Avrà un gap previdenziale pari al 71%.

Cosa possono fare Luca e Anna per mantenere un tenore di vita adeguato?

Investire nel fondo pensione: il fattore tempo e la capacità di risparmio

Per decidere l’importo dei contributi da versare nel fondo pensione è necessario prendere in considerazione due fattori: il tempo a disposizione e la capacità di risparmio.

Parlando di previdenza integrativa, prima si inizia maggiore sarà il risparmio. Coloro che aderiscono a un fondo pensione sin dall’inizio della propria carriera lavorativa possono contare su un lungo periodo di contribuzione grazie al quale potranno ottenere molto anche a fronte di versamenti contenuti ma costanti. Al contrario, coloro che non aderiscono fin dall’inizio della propria carriera lavorativa, dovranno prevedere versamenti maggiori al fine di ottenere la pensione integrativa desiderata.

Certamente ognuno deve fare i conti con la propria capacità di risparmio. Alcuni esperti consigliano di destinare alla previdenza integrativa il 10% della propria retribuzione lorda annua, altri invece consigliano di destinare ⅓ della propria capacità di risparmio. Quello che resta certo è la necessità di accantonare per tempo delle risorse per il post lavoro.

Riprendendo i due esempi, Luca ha deciso di tutelare il proprio domani aderendo a un fondo pensione versando 1.200 euro all’anno e destinando anche il proprio TFR.

Anna è un avvocato con un buon reddito, ma come tale percepirà una pensione pubblica bassa. Per tutelare il proprio tenore di vita ha deciso di aderire alla previdenza integrativa all’età di 40 anni, versando ogni mese 400 euro, per un totale di 4.800 euro all’anno.

Grazie alla previdenza integrativa Luca potrà contare su una rendita integrativa di ben 10.032 euro annui, mentre Anna, pur iniziando più tardi, integrerà la propria pensione di ben 7.727 euro.

Quali altri vantaggi prevede un fondo pensione?

Flessibilità in fase di contribuzione e vantaggio fiscale

Le disponibilità economiche possono variare nel tempo. Pensiamo al caso di Luca, giovane lavoratore, le cui risorse possono potenzialmente aumentare nel tempo, oppure a un avvocato come Anna che, dopo qualche anno di partecipazione al fondo potrebbe dover far fronte alle spese per l’acquisto della casa.

Al fine di soddisfare le esigenze di tutti gli utenti, il sistema di previdenza integrativa prevede molta flessibilità in fase di contribuzione ossia la possibilità di variare nel tempo l’ammontare e la frequenza dei versamenti, fino anche a sospenderli.

Altro elemento da prendere in considerazione è il vantaggio fiscale della deducibilità dei contributi fino a ben 5.164,57 euro all’anno. Si tratta di un beneficio fiscale importante che, sottraendo i contributi versati nel fondo pensione dalla base imponibile del reddito sulla quale si applicano le aliquote IRPEF, permette di risparmiare sulle tasse ogni anno. L’importo restituito dallo Stato grazie alla deducibilità può anche essere “reinvestito” nel fondo pensione, contribuendo così alla costruzione della pensione integrativa.

Riprendendo l’esempio, grazie alla deducibilità Luca risparmierà ogni anno 324 euro di tasse e Anna ben 1.824 euro.

I dipendenti privati hanno un ulteriore possibilità in quanto possono contribuire al fondo pensione anche con il proprio TFR, come ha deciso di fare Luca, per esempio. Si tratta di un metodo di contribuzione che non pesa direttamente sulle finanze giornaliere dell’aderente in quanto, invece di essere accantonato in azienda, viene versato dal datore di lavoro ogni mese direttamente al fondo pensione.

Inoltre, destinare il TFR alla previdenza integrativa conviene in quanto è fiscalmente più vantaggioso e soprattutto tutelato.

Aderenti giovani o meno giovani, versamenti contenuti o consistenti, la previdenza integrativa è uno strumento di risparmio flessibile, fiscalmente vantaggioso e tutelato che ben si adatta a ogni profilo. La costanza è la chiave del successo e prima si inizia, maggiore sarà il risparmio.

[…] Pensione integrativa: quanto serve per mantenere un tenore di vita adeguato? […]