Da qualche anno stiamo assistendo negli Stati Uniti alla rivisitazione di un’attività alquanto singolare, capace di far generare credito per un privato o di poter aiutare a sistemare i conti di un’azienda: il leaseback. Nata ormai da decenni e praticata regolarmente in più nazioni quali Francia, Spagna, Inghilterra e anche in Italia, seppur con diverse limitazioni, è rientrata prepotentemente nel mercato americano. Nell’articolo cercheremo di guardare a tre differenti prospettive così da dare una visione a 360 gradi dell’uso e degli attori coinvolti in questa nuova operazione. Una breve riflessione prima di poter iniziare a spiegare riguarda il continuo accanimento (o opportunità) che il mercato propone nel creare da una parte credito ma mettendo sempre più le basi in una melma nera, nera come le denominazioni che si danno ai giorni nei momenti di crollo delle borse. Il debito regna sempre più incontrastato e, sebbene non ci sia nessuna truffa e sia perfettamente un’operazione consenziente da entrambe le parti, si rischia che facendo leva sulla disperazione delle persone si vadano incontro ad effetti domino molto preoccupanti. Allo stesso tempo, se usata con consapevolezza e approfittando dei vantaggi che si possano creare, può essere fonte di risorse. Vediamo dunque cos’è questa operazione e le tre differenti prospettive.

Il sale and lease back (letteralmente vendere e ri-affittare) è il contratto con cui una società o privato vende un suo bene con la possibilità di continuare ad utilizzarlo versando una quota mensile alla società di leasing, investitore istituzionale o al fondo immobiliare. Vedremo più avanti perché fondo immobiliare. Il grande vantaggio di questa operazione, dunque, è reperire della liquidità ed evitare di cambiare bene al quale magari ci si era affezionati (come una casa, appunto) o per la funzionalità che ci dava. Possono esistere contratti a tassi fissi, i quali richiedono mensilmente un pagamento prestabilito a prescindere dai vari momenti che ci saranno nel mercato oppure contratti a tassi indicizzati, dove i movimenti nei mercati andranno a beneficiare una o l’altra parte. Come un normale prestito a tasso variabile, il creditore guadagnerà se i tassi si alzano o perderà se i tassi scendono e il contrario il debitore. La differenza che avremo con un leasing tradizionale è il bene che si decide di affittare, in quanto precedentemente rientrava nella disponibilità e poi, per esigenza, si decide di prendere in locazione. Così facendo, per semplice bisogno, si passa da proprietario a locatario.

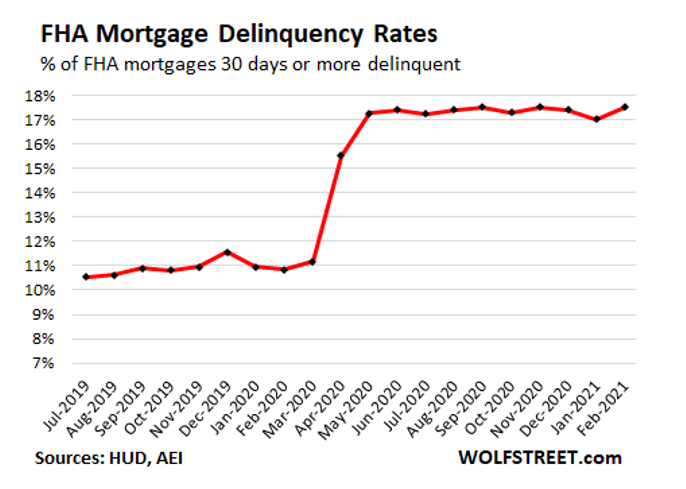

La prima prospettiva dalla quale voglio partire è quella del privato, persona singola che mette in vendita la propria casa con la possibilità di rimanerci ancora per un po’, o, se si riesce a pagare tutto quello che gli viene chiesto, con l’esclusiva di poterla ricomprare negli anni. Ma le persone riescono effettivamente a farlo? Siccome è una pratica iniziata da pochi anni, non si hanno dei numeri che vanno a confermare un andamento rispetto ad un altro ma quello che si evince dalle condizioni delle persone che affittano (e soprattutto post pandemia), è: difficilmente. Il ragionamento e soprattutto, la forte preoccupazione che viene riportata da Ira Rheingold, direttore generale del National Association of Consumer Advocates è, che come utilizzando una simile procedura si ha il rischio di perdere tutto e di non avere più modo di avere un qualcosa da scambiare in un futuro. Difatti, post pandemia si è venuta a creare una grave insolvenza nei ritardi per i pagamenti che siano oltre 30 giorni o addirittura nei 90. Difatti, nei grafici riportati viene ripartita la percentuale di insolvenza percentuale e quella assoluta, che supera i 90 giorni di ritardo nei pagamenti mensili prestabili. Sebbene questa situazione sia stata resa accettabile da una forbearance (tolleranza) applicata dal governo dovuta all’emergenza della pandemia, una volta che essa terminerà avremo una messa in massa delle abitazioni sul mercato, cacciando gli eventuali cattivi debitori.

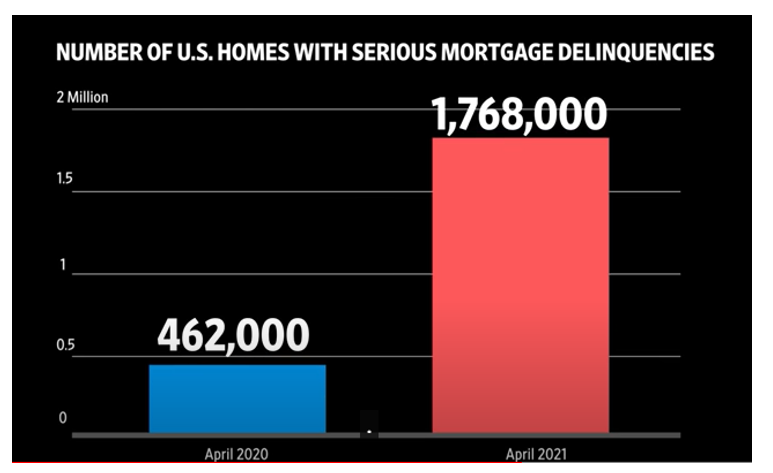

Quindi il locatore può acquistare una casa a meno del valore di mercato e permettere il riacquisto (a più o meno lo stesso valore più le spese di gestione dell’operazione) al locatario, che si trova in una situazione di difficoltà. Per farci capire, la maggior parte degli acquirenti vedono questa opportunità come ultima istanza in quanto, per problemi di prestiti precedenti o di basso rating in quanto non aventi solidi collaterali, sono stati respinti dalle altre normali linee di credito di istituti finanziari. A causa della pandemia negli Stati Uniti si trovano oltre due milioni di persone indietro con le loro rate e il 2020 fu l’anno in cui ci furono il più alto numero di vendite di immobili dalla bolla immobiliare del 2006. Il problema, a confermare questa strana tendenza, è proprio che la maggior parte delle case sono state comprate da fondi immobiliari o agenzie di leasing.

Passiamo per il momento alla seconda prospettiva, quella dell’azienda che ha bisogno di liquidità. Per quanto finora, ci si può essere fatta un’idea sbagliata di questo contratto vi è anche una grande opportunità da un punto di vista contabile per poter ripulire il bilancio di un’azienda. Se infatti si dovesse avere bisogno di una liquidità, il metodo principale sarebbe richiedere un prestito e mettere nella linea delle passività una somma con tanto di interessi, che andrà quindi a compromettere la nostra posizione verso gli investitori. Ma il leaseback offre una soluzione, una sorta di strada secondaria per tagliare il traffico congestionato nelle linee di credito tradizionali. Utilizzandola dunque, l’azienda toglie un immobile (nella sezione Property, Plans and Equipment) aggiunge del contante (Cash and Cash Equivalent) ma non appesantisce la sezione delle passività (liabilities). Nello stesso momento, oltre che avere della liquidità disponibile e fare delle operazioni necessarie avrà anche una riduzione delle tasse da pagare e non abbassare il loro rating. Nel mercato ci sono numerosi esempi, sia di beni materiali che immateriali, di sale-leasing back nella finanza aziendale. Le cessioni che avvengono più frequentemente riguardano solitamente:

· immobili o impianti produttivi

· flotta aziendale di automezzi

· proprietà di un marchio pur continuando ad avere i diritti di utilizzo.

I vantaggi per un’azienda quindi saranno

· Convertire assets di proprietà in capitale senza perdere l’operatività che si ha in quel determinato immobile o utilizzo del bene;

· evita dei costi legati a debiti convenzionali (anche se i costi di leaseback sono altrettanto alti dovuti proprio a guadagni che le aziende hanno per vie traverse);

· i pagamenti di affitti sono deducibili dalle tasse;

· si va a togliere un potenziale debito che avrebbe compromesso un indicatore rilevante come quello dato dal rapporto debito/equity.

Gli svantaggi, e ce ne sono anche in questo caso, sono:

· qualsiasi futuro apprezzamento nel valore del bene della proprietà non è più disponibile nel momento in cui non si mette la clausola di possibile riacquisto al termine di un determinato periodo,

· se non si dovesse riuscire a stare dietro a determinati pagamenti potrebbe esserci la revoca dell’immobile o bene,

La terza è dalla parte di chi acquista.

Questa è la parentesi più interessante data la nuova opportunità di business creatasi e dunque di benefici o problemi che si possono venire a creare nel corso del tempo. Prima fra tutti, abbiamo diverse tipologie di entità che andranno a beneficiare di questa operazione che difficilmente si può restringere con la semplice classificazione di “agenzie di leasing”, ma spazia più generalmente tra investitori istituzionali a fondi immobiliari quotati (REITs). Questi ultimi si sono mossi molto nel mercato americano, specie in alcune industrie che risultano più profittevoli dovute a problemi federali per richiedere prestiti.

Mi spiego meglio. Come si è potuto capire nell’articolo l’operazione di lease back, a meno che non venga fatto con la consapevolezza di trarre i benefici elencati sul bilancio, viene sempre erogata a persone o istituzioni che non riescono a reperire in altre maniere i soldi che necessitano. Ma non ci sono solo bassi gradi di rating con situazioni incerte di lavoro o di reddito, potrebbero essere compromessi nel reperire liquidità anche business considerati legali ma non abbastanza da ottenere prestiti. Quello della Cannabis ad esempio. Senza addentrarmi nello specifico, vari REITs operano tramite leaseback comprando immobili o impianti ad un prezzo più o meno a quelli di mercato per poi applicare tassi di interesse su rate triplicate rispetto a quelli esistenti nel mercato. Ecco fatto che si crea un doppio business, pagamenti ad un interesse aumentato che possono essere reinvestiti in altri strumenti finanziari e dall’altra parte, la presa di possesso di immobili che nel tempo, dovrebbero, tendere ad apprezzarsi. Il mercato, dunque, ha creato un ulteriore metodo per “cartolarizzare” e vendere un debito, creando ulteriore profitto a prescindere dalla solvibilità del cliente (a patto che i prezzi degli immobili o impianti vengano pagati ad un prezzo ragionevole e che il mercato negli anni non subisca una pesante svalutazione, come avvenuto per la bolla immobiliare del 2006).

Vedremo a cosa porterà in futuro dato gli utilizzi.