Iniziamo dalle basi. Cosa una banca centrale di norma dovrebbe fare affinché la crescita costante dei prezzi si arresti o torni ad essere nei limiti ricercati, che sia la FED che la BCE attestano sia il 2%? Il periodo di difficoltà economica che stiamo ora vivendo nasce da eventi quali la pandemia e dalla necessità di sostenere l’economia, le aziende e il funzionamento generale degli stati attraverso delle iniezioni pesanti di moneta. Ma il troppo fa perdere valore alle cose, e a questa regola anche le valute devono far fronte.

Quindi, alla domanda: come si può arginare l’instabilità data dall’inflazione, la risposta è la seguente: si alzano i tassi di interesse cercando di rendere il “debito” meno attraente. Sebbene i meccanismi che scattano siano ben più complessi di una semplice frase, tutto nasce da questo. Così, il cliente finale proverà ad utilizzare le risorse già possedute, che gli impediranno di fare acquisti nella stessa mole di prima, portando il venditore sopra e quello sopra di lui, a diminuire i prezzi per tenere alte le vendite e permette l’acquisto dei loro prodotti. Se così non dovesse essere, si creerebbe un effetto a catena che porterebbe il costo della vita ad alzarsi, un aumento obbligato dei stipendi e l’inizio del rinse-and-repeat cycle che potrebbe portare l’incremento dell’inflazione ancora più alto.

Una volta rispolverate le regole teoriche di economia politica possiamo analizzare quello che nel pratico è stato fatto dalle due diverse banche centrali che sorreggono due delle tre potenze mondiali economiche (EU, USA, Cina).

FED

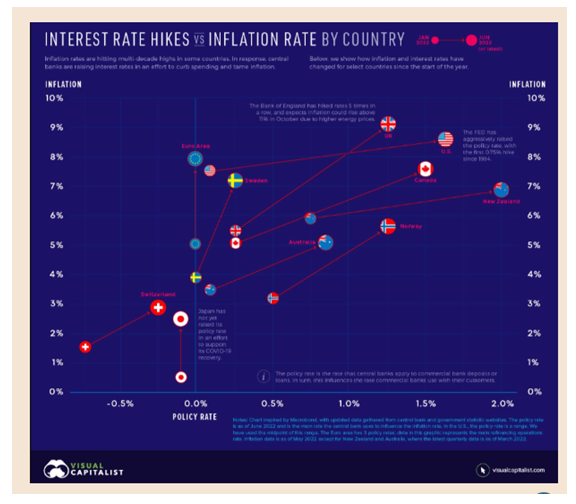

Da inizio anno la Federal Reserve ha iniziato il suo piano di risposta all’inflazione, riducendo gli aiuti e aumentando i tassi di interesse, i quali si attestano leggermente sopra l’1% nel mese di luglio 2022. L’inflazione e i tassi di interesse dovrebbero però muoversi di pari passo, cercando di dare delle risposte proporzionate alla gravità della situazione. Nelle regole che si leggono nei libri di economia viene riportato che una simile risposta della FED, dovrebbe essere priva di autorità per imporsi sull’aumento dei prezzi che arriva a dei picchi di 8,6%. Come contropartita si dovrebbero aumentare i tassi nominali di interesse tanto quanto l’inflazione da combattere, così che i tassi reali di interesse si alzino e l’economia rallenti.

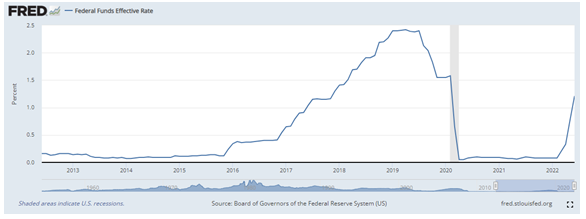

Ed è quello che storicamente la FED ha fatto quando ha dovuto affrontare periodi di alta inflazione, come quello del 1970. Ma tutto ha un prezzo, o meglio, un costo.

Alzare i tassi di interesse porta ad un aumento della spesa pubblica e se l’inflazione non dovesse essere persistente come si crede, come nel 2017, si finisce in un aumento inutile del debito.

Per questo i primi aumenti che abbiamo visto dalla FED sono stati caratterizzati dalla lentezza, con la speranza che le misure prese bastino a mandare segnali all’economia e frenare il tutto.

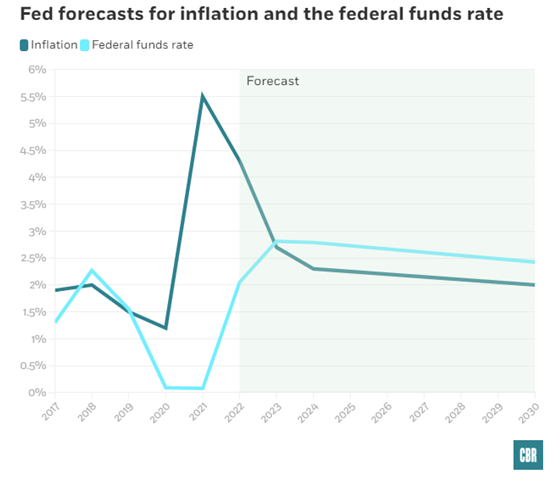

Per concludere, nel mese di giugno la FED pubblicò delle proiezioni che mostravano come si volesse arrivare e non oltrepassare il limite di 3.4% per il fund rates. E definirlo limite non è un caso, in quanto oltre quella soglia si rischia che il gioco interest rates-inflation cessi di dare beneficio. Anzi, si danneggerebbe un’economia incapace di riprendersi senza ulteriori aiuti e finire nella tanto temuta recessione.

.

BCE

Per l’Europa abbiamo un Consiglio Direttivo che assicura un ritorno alla regolare inflazione nel giro dei prossimi tre anni. La situazione europea, impattata fortemente dalla guerra intestina tra Russia e Ucraina, ha portato inetivabilmente a uno shortage di materie prime, creando instabilità e gonfiando prezzi su cibo e fonti energetiche. Le proiezioni per i prossimi anni è comunque un ritorno alla normalità, dove si attesta un’inflazione a 6.8% nel 2022, 3.5% nel 2023 e 2.1% nel 2024. La previsione dunque riporta leggermente al di sopra dei limiti l’inflazione nel giro di tre anni.

Tuttavia, a differenza di altri periodi, la situazione che si prospetta nei prossimi anni sembra comunque favorevole ad una crescita in termine di PIL per i paesi nella zona euro. Si conferma una forza del mercato del lavoro, una economia che si sta riaprendo supportata da aiuti fiscali e risparmi creati duranti la pandemia. Difatti l’outlook per i prossimi tre anni in termine di crescita rimane comunque positivo secondo l’Eurosystem staff, il quale prevede una crescita del 2.8% nel 2022, 2.1% nel 2023 e 2.1% nel 2024.

Coerentemente con la politica dei tassi di interesse (che rimangono comunque per ora fermi a 0%) da luglio si fermerà l’acquisto di net asset sotto l’APP (asset purchase programme). Nel mese di luglio dovremmo vedere un incremento di 25 punti base per quanto riguarda il refinancing rate (= fed’s funds rate) e mantenere il marginal lending facility e deposit facility rispettivamente al 0,25% e al -0.50%.

Si prevede una risposta a queste misure ma ovviamente non sufficiente per tornare ad una normalità. Questo porterà ad un incremento dei tassi di interesse, secondo il Consiglio Direttivo, nel mese di settembre di almeno altri 25 punti base.