Questo termine nel mondo della finanza, specie dopo la crisi del 2008, è divenuto una sorta di indicazione generale che avrebbe distinto poi la mole degli istituti finanziari che si andavano ad analizzare. Per quanto possa sembrare un’affermazione imperativa abbiamo potuto vedere, a nostre spese, che così non è e, che il fallimento può invece avvenire con conseguenze disastrose. Se la traduzione letterale difatti può essere “troppo grande per fallire” risulta poi mendace a quanto in realtà succede, rendendola più coerente con “troppo grande per lasciarla fallire”.

Nell’articolo quindi analizziamo a come si è arrivati a questa situazione degli istituti di credito negli Stati Uniti e di quali enti appunto rientrano in tale definizione, senza però portare dei criteri quantitativi in quanto non vengono mai forniti in nessun documento. Si può infatti capire autonomamente che una definizione quantitativa sarebbe troppo ristrettiva per poter essere effettivamente utile in una situazione di crisi o salvataggio da parte dello stato o anche in semplice letteratura. Ogni regione economica che si appoggia a una banca ha poi delle nervature che si distribuiscono in quel tessuto connettivo sociale più o meno vario, rendendo difficile il poter quantificare quale punto sia critico tanto da mettere dei paletti o benchmark da raggiungere o non superare. Per infatti riassumere e dare un’idea di cosa questa definizione voglia dare è: qualora dovesse fallire, le ripercussioni sarebbero disastrose. Un esempio è stato appunto Lehman Brothers gigantesca società attiva nei servizi finanziari operante in tutto il mondo, che nel 15 settembre del 2008 fallendo ha distrutto famiglie e l’economia americana alla quale era connessa.

Approfondiremo quindi questi diversi temi e partendo con ordine si deve prima capire, come si è arrivati a questa situazione di “too big too fail”?

Beh, la storia è un po’ il riassunto di come operano gli Stati Uniti e di ciò che il fordismo ha portato come contributo letterario alla materia che riassunta è: la grandezza permette di aumentare l’efficienza e diminuire i costi.

Le cinque banche più grandi negli Stati Uniti detengono circa metà degli asset totali nel sistema bancario americano, arrivando a circa sette trilioni di dollari. Non è sempre stato così ma è stata un’evoluzione progressiva di leggi e misure che hanno permesso l’unione di più istituti finanziari gli uni con gli altri e di poter operare in Stati diversi da quello dove si aveva la sede centrale. Partendo dunque dagli anni’20 si contavano qualcosa come 30 mila banche, dimezzate poi tra gli anni ’70 e ’80 per poi concludersi oggigiorno con circa 5 mila operanti nel paese. Il motivo per cui ci fosse una riduzione progressiva del loro numero era principalmente per una ragione: non erano un granché.

Cerchiamo di capire, non era un problema derivante dall’inettitudine di chi le operava o del capitale umano all’interno, ma era proprio il sistema bancario statunitense strutturato in maniera tale che non fossero un granché. Il migliorarsi, per le persone come per le banche in questo caso, deriva difatti sempre da una sfida che si ha o con sé stessi o con un senso di competizione verso altri mentre le leggi che regolavano quel sistema, fino per l’appunto gli anni ’70-’80, evitavano proprio questo.

Mi spiego meglio.

Sebbene negli anni’20 erano presenti nel territorio americano un numero elevatissimo di banche, non vi era una competizione vera e propria in quanto la legge che era presente in quel periodo limitava agli istituti finanziari di operare in stati differenti e impediva addirittura, in alcuni casi, di avere più branches sparse nello stesso stato. Oltretutto, proprio per il gran numero di banche e la non possibilità di fuoriuscire dai “bordi” esse erano legate con un patto di ferro alle economie locali che sono per natura, perché più piccole e limitate, più fragili. Se dunque un’economia dovesse rallentare in un certo periodo la banca poteva fallire più velocemente ed è quello che è successo con molteplici istituti di credito nel Texas quando, a seguito della guerra dello Yom Kippur, ci fu una crisi legata al prezzo del petrolio che portò un’area economica così fortemente legata a quella attività specifica, ad avere una battuta d’arresto e dunque al fallimento di istituti finanziari.

Ma se erano presenti tutti questi problemi, com’è possibile che si fosse creato un ambiente talmente poco prolifico? Beh, le banche avevano pagato dei lobbisti per fare pressioni affinché la situazione divenisse e rimanesse tale. Per quanto possa sembra strano, infatti, le banche erano protette e la parte invece danneggiata era il consumatore, il quale non aveva possibilità di scelta.

Se nel mio paese ho nell’arco di 50km un forno, comprerò loro il pane (quasi) indipendentemente dal prezzo che mi verrà fatto. L’elasticità della domanda deriva anche da questo, infatti, ovvero dalla possibilità di scelta di un prodotto sostitutivo che permetta una libera competizione tra le diverse aziende a beneficio di chi consuma e mai di chi produce (proprio per questo l’antitrust vieta e controlla il formarsi di cartelli economici). Negli anni’70 però ci fu un punto di svolta, quando crebbe la consapevolezza che anche in quel settore la competizione tra banche avrebbe portato a profitti maggiori non solo al consumatore (che già si sapeva) ma anche alle singole banche che così facendo avevano la possibilità di acquisirne delle altre.

(Problemi riassunti del perché si cambia)

- Troppe banche locali, dunque, portava a dei rischi inutili

- Tra consumatori si iniziò sempre più a concepire il beneficio della competizione tra banche

- Anche le banche superarono la loro idea di sicurezza con guadagni più limitati per avere rischi maggiori ma potendo così comprare e distribuirsi su più territori

Quando quindi il governo americano capì che ci furono delle problematiche relative al funzionamento approvò una legge chiamata Riegle-Neal Interstate Banking and Branching Efficiency Act del 1994, la quale approva l’Interstate banking superando le limitazioni poste dalle disposizioni precedenti. Da allora le banche potevano sia operare in più Stati sia potevano avere più branches distribuite nell’intero territorio degli USA, permettendo così la fusione con altre banche, che in periodi difficili, fallivano e venendo poi incorporate da altri istituti finanziari.

Esempi di istituti sistemici, che dunque contribuiscono in maniera vitale al funzionamento dell’economia e per questo “too big too fail” sono:

- Hsbc,

- Jp, Morgan Chase

- Barclays

- Citigroup

- Bank of America

- Credit Suisse

- Goldman Sachs

- Mitsubishi UFJ FG

- Morgan Stanley

- Agricultural Bank of China

- Bank of China

- Bank of New York Mellon

- China Construction Bank (che ha preso il posto nell’elenco della spagnola Bbva, uscita nel 2014)

- Industrial and Commercial Bank of China Limited

- Mizuho

- FG Nordea

- Royal Bank of Scotland

- Standard Chartered

- State Street

- Sumitomo Mitsui FG

- Ubs

- Wells Fargo

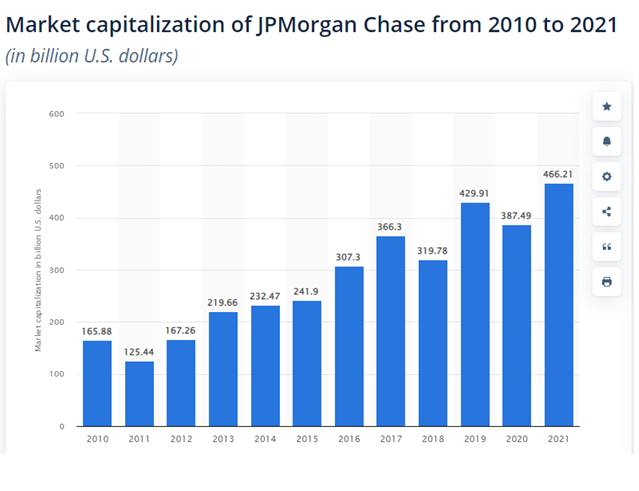

Uno dei fatti che potrebbe sembrare strano è il continuo crescere che queste banche hanno per le loro dimensioni di affari. Sebbene si capisca l’enorme problematica a essere sempre meno in grado di gestirle in quanto Stato, la costruzione legislativa ed economica permette loro di avere delle moli che difficilmente potranno essere lasciate fallire o dall’altra parte, salvate nel caso in cui il debito creatosi fosse gigantesco. Basti pensare che nel 2017 la Jp Morgan aveva un bilancio da 2.560 miliardi di dollari, praticamente il doppio rispetto al livello pre-crisi. La Bank of America è cresciuta del 50% e la Wells Fargo del 300%, con valutazioni simili anche in Europa con banche come HSBC avendo avuto un aumento da 1.860 miliardi del 2006 agli attuali 2.490 di oggi.

Per concludere cosa questo porta in una logica di operatività, si rischia che le banche avendo la (quasi) certezza che lo Stato interverrà per salvare loro ed evitare che milioni di persone perdano il loro lavoro e i loro soldi, finiscono per operare con attività sempre più rischiose che potrebbero portare sempre più facilmente ad una crisi. Oltretutto, non si tratta solamente della logica di chi gestisce le operazioni nella banca, ma gli stessi clienti se hanno la certezza che il governo andrà ad intervenire se qualcosa andasse storto, faranno sempre meno attenzioni ai servizi che la banca offre loro. Si devono quindi aumentare i controlli in modo periodico ed evitare che queste istituzioni creino dei problemi, che con il passare degli anni, diventeranno sempre meno gestibili se presi in ritardo. Difatti, a seguito del collasso della Lehman Brothers, il Congresso passò l’Emergency Economic Stabilization Act (EESA) nell’ottobre del 2008. Esso includeva 700 miliardi del Troubled Asset Relief Program (TARP), il quale autorizzava il governo americano di comprare attività deteriorate (distressed assets) per stabilizzare il sistema finanziario, facendo diventare quel debito privato, debito pubblico. Negli Usa gli organi e le leggi che regolano il mercato sono Basel Committee on Banking Supervision, the Bank for International Settlements, and the Financial Stability Board.