La regolarità dei crolli e dei ribassi del mercato ci ricorda che la pazienza è la chiave per investire nei mercati azionari.

Ad ogni declino del mercato, ci sono delle lezioni che vale la pena ricordare:

- – Di tanto in tanto, i mercati azionari attraversano lunghi e profondi periodi di declino.

– Dopo un forte calo, è difficile prevedere quanto tempo ci vorrà per la ripresa dei mercati azionari.

– Nel lunghissimo periodo, i mercati azionari sono stati molto generosi con gli investitori che possono superare questi lunghi periodi di declino.

– Durante i periodi di rapido e profondo declino, gli investitori dovrebbero evitare le vendite dettate dal panico.

– La curva a campana standard è un modello inadeguato dei rendimenti del mercato azionario. È necessario un modello in grado di cogliere i rischi estremi del mercato azionario (le sue “fat tails”).

– A volte, il mercato e l’economia si muovono in direzioni opposte.

Quanto sono frequenti i crolli del mercato azionario?

Diamo un’occhiata più da vicino a quei periodi occasionali di ribassi del mercato azionario.

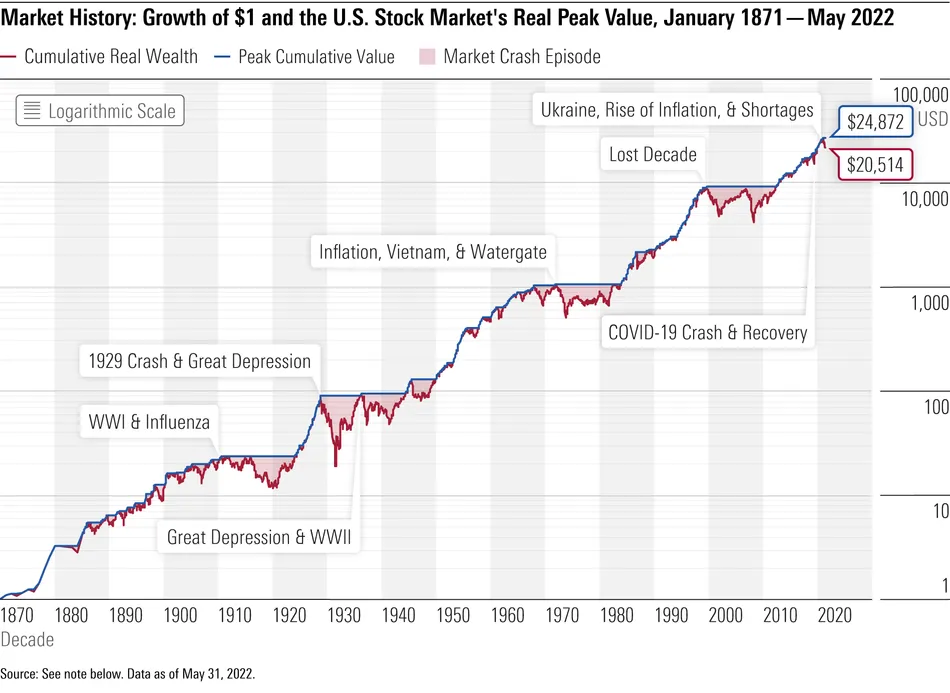

Il grafico seguente utilizza i rendimenti mensili reali del mercato azionario statunitense risalenti al gennaio 1886 e i rendimenti annuali nel periodo 1871–85. Seguendo la convenzione, uso il termine mercato ribassista per riferirmi a una flessione del 20% o più. Ogni flessione è indicata con una linea orizzontale, che inizia al valore cumulativo di picco dell’episodio e termina quando il valore cumulativo torna al picco precedente.

Come puoi vedere nel grafico sopra, il record di 152 anni di rendimenti del mercato statunitense è disseminato di mercati ribassisti; in ogni caso, il mercato alla fine si è ripreso e ha raggiunto nuove vette.

In effetti, questo si è rivelato anche il caso del più recentemente nel 2020. Dopo un calo del 20% (in termini reali) da dicembre 2019 a marzo 2020, il mercato azionario statunitense si è completamente ripreso in soli quattro mesi ed è tornato al livello pre-crash prima della fine di luglio , spingendo il mercato a registrare nuovi massimi subito dopo.

Questa ripresa del mercato è la prova della seconda lezione sui ribassi del mercato azionario: non si può mai prevedere quanto sarà veloce una ripresa.

Un investitore che è rimasto sul mercato durante queste flessioni estreme è stato finora ben ricompensato. Il grafico mostra che, nonostante le flessioni, alcune delle quali piuttosto lunghe e gravi, 1 dollaro investito alla fine del 1870 è cresciuto a 20.514 dollari in termini reali alla fine di maggio 2022. Si tratta di un tasso di rendimento annuo reale del 6,8% (quindi considerando anche l’inflazione).

Ripensa a quando il mercato ha toccato il fondo nel febbraio 2009. Da allora fino a maggio 2022, è salito del 424%. Anche dopo l’ulteriore calo verificatosi durante la prima parte di giugno 2022, che ha reso l’attuale calo un mercato ribassista ufficiale, il mercato è cresciuto del 409% rispetto a febbraio 2009. Ricordiamo quando il mercato era crollato a gennaio 2020. Da allora fino a maggio 2022, è aumentato del 18%. Anche dopo l’ulteriore calo verificatosi nella prima parte di giugno, il mercato è in aumento di circa il 14% rispetto a gennaio 2020.

Ricordiamoci poi che non tutti i cali e le riprese del mercato azionario sono uguali

Di seguito è riportato un elenco dei 22 peggiori ribassi del mercato nei quasi 152 anni di storia del mercato azionario statunitense.

La tabella mostra il mese in cui il valore cumulativo ha raggiunto il picco prima del calo, il mese in cui il calo del mercato azionario è stato al massimo (il minimo) e il mese in cui ha raggiunto il picco precedente.

Non sorprende che il calo maggiore si sia verificato con il crollo del 1929, quando il valore cumulativo è sceso del 79% e ci sono voluti quattro anni e mezzo per riprendersi. (Questa ripresa è stata di breve durata. È stata seguita da un calo di quasi il 50%, il quinto calo più grande della nostra lista.)

Nei tempi più recenti c’è stato il secondo calo più grande del 57,6%, avvenuto negli anni 2000. Quel decennio è iniziato con un crollo, seguito da una quasi ripresa, ma poi ha vissuto un altro crollo: la crisi finanziaria globale.

Per mettere le cose in prospettiva, si noti che il calo del 18,3% (il 18° nella nostra lista) iniziato con l’inizio della nuova pandemia di coronavirus ha impiegato solo quattro mesi per riprendersi, sebbene la pandemia sia durata molto più a lungo. Questo mostra come il mercato a volte può essere disconnesso dal mondo reale, ed è un duro promemoria del fatto che il mercato azionario non è l’economia.

A maggio 2022, l’attuale calo del mercato azionario è del 17,5% ed è il 21° nella nostra lista. A questo punto, non sappiamo quanto sarà grave questo attuale declino del mercato, quanto durerà o quanto tempo ci vorrà per riprendersi. Ma se la storia è una guida, gli investitori prudenti a lungo termine in grado di resistere ai rischi dell’investimento azionario dovrebbero mantenere la rotta e non farsi prendere dal panico.

Al momento di un crollo del mercato o di una flessione, ovviamente, non avremmo potuto sapere che sarebbe stato così, motivo per cui alcuni investitori sono andati nel panico e hanno venduto le loro partecipazioni.

Serve solo a mostrare l’imprevedibilità dei mercati. Non tutti i crash sono uguali per gravità e durata, ed è difficile nominare il picco o il minimo del mercato. Pertanto, la soluzione migliore è prepararsi ora per il prossimo crollo possedendo un portafoglio ben diversificato che si adatta al proprio orizzonte temporale e alla propria tolleranza al rischio.

“Il rischio di mercato è qualcosa di più della volatilità. Il rischio di mercato include anche la possibilità di mercati depressi ed eventi estremi. Questi eventi possono essere spaventosi a breve termine, ma questa analisi mostra che per gli investitori che possono rimanere sul mercato a lungo termine, i mercati azionari continuano a fornire ricompense per l’assunzione di questi rischi”.

Investire in azioni può essere abbastanza gratificante, ma bisogna capire i rischi

Uno dei motivi per cui i rischi e i potenziali premi dell’investimento azionario sono spesso fraintesi è che i modelli standard di rendimento azionario si basano sulla curva a campana.

In un modello a campana, è praticamente impossibile che ci sia il tipo di rendimenti estremi che sono in gran parte responsabili dei profondi ribassi e dei grandi rialzi che vediamo nella storia del mercato. In altre parole, i modelli con curva a campana non hanno le code grasse (ovvero i rendimenti estremi alle estremità della curva) che vediamo nei rendimenti storici.

Comprendere il record storico dovrebbe aiutare gli investitori a superare l’attuale recessione. E se questa flessione è come tutte le altre negli ultimi 150 e più anni, gli investitori saranno ampiamente compensati.