Finora il 2022 è stata una corsa accidentata per gli investitori.

Il Morningstar US Market Index è sceso dell’oltre 20% da inizio anno fino e settori precedentemente ai massimi come i titoli growth, le società tecnologiche e i titoli momentum sono state particolarmente colpite. Più della metà dei titoli sottostanti nel Morningstar US Market Index, inclusi nomi ampiamente detenuti come Tesla (TSLA), Amazon.com (AMZN), Meta Platforms (FB) (ex Facebook) e Netflix (NFLX), sono ora in calo del 30% o più rispetto ai massimi di 52 settimane. Sebbene i benchmark di mercato più ampi siano stati leggermente più resilienti, i titoli growth sono ufficialmente entrati nel territorio di correzione: gli indici Morningstar US Small Growth, US Mid Growth e US Large Growth sono scesi tutti di almeno il 30% da inizio anno.

Quanto è negativo il mercato attuale?

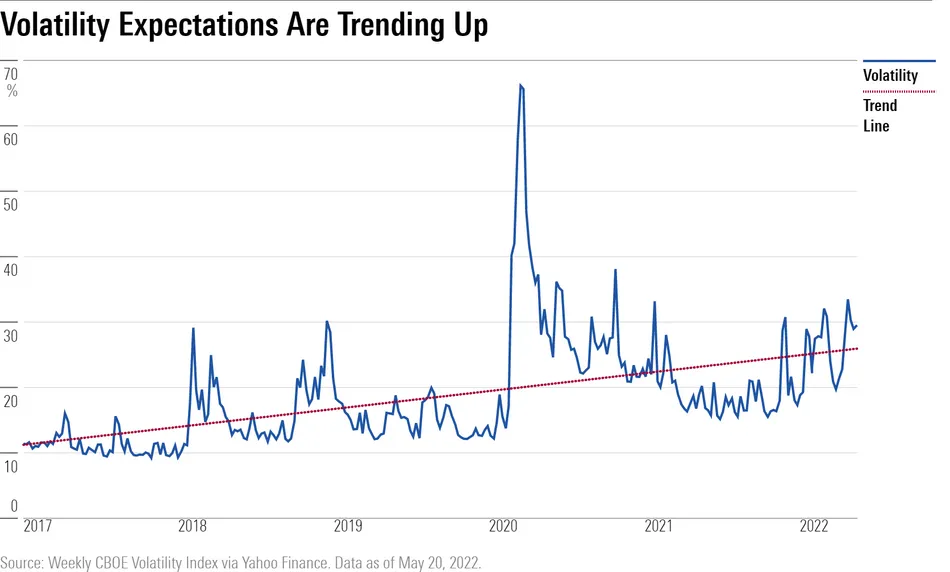

Come mostra il grafico, la volatilità ha avuto una tendenza al rialzo. L’indice CBOE VIX, che misura le aspettative del mercato sulla volatilità del mercato azionario sulla base delle opzioni dell’indice per l’S&P 500, ha registrato una tendenza al rialzo dopo un anno relativamente tranquillo nel 2021. I mercati sono stati scossi da alcune cose diverse: le continue preoccupazioni per le nuove varianti del coronavirus , l’instabilità politica nell’Europa orientale, l’improvvisa ripresa dell’inflazione e i timori che l’aumento dei tassi di interesse possa aumentare le probabilità di una recessione. Di conseguenza, il VIX ha recentemente raggiunto i 30, rispetto a una media a lungo termine di circa 19,3 punti.

Anche la volatilità effettiva è aumentata. Dopo un anno insolitamente tranquillo durante la maggior parte del 2021, anche la deviazione standard per il Morningstar US Market Index ha iniziato a salire. La deviazione standard è stata del 16,10% per il periodo di 12 mesi fino al 30 aprile 2022, rispetto al 10,77% per il calendario 2021.

Questa volatilità si è anche tradotta in perdite più frequenti. Da quando il mercato ha iniziato a diventare più nervoso nel novembre 2021, circa la metà di tutti i giorni di negoziazione si è chiusa con perdite di mercato. Anche il numero di giorni di negoziazione con perdite del 2% o più è notevolmente aumentato.

Se considerata nel contesto delle medie storiche a lungo termine, tuttavia, la recente performance del mercato non è stata molto al di fuori della norma. Come illustra la tabella, le perdite di mercato sono in realtà piuttosto comuni. Circa il 45% dei giorni di negoziazione termina con rendimenti negativi. Le perdite sono meno frequenti con periodi più lunghi ma ancora relativamente comuni. Circa il 42% dei periodi di trading settimanali si è storicamente concluso con rendimenti negativi e circa un terzo di tutti i periodi di trading mensili è finito in rosso. Su periodi più lunghi, i rendimenti annuali sono stati negativi per circa un quarto delle volte.

La recente volatilità del mercato non è stata troppo al di fuori del normale intervallo. Da novembre 2021 ci sono stati 73 giorni di negoziazione (su 203) con rendimenti negativi, ma solo 11 di quei giorni si sono chiusi con perdite superiori al 2%. La volatilità probabilmente sembra maggiore in parte perché abbiamo sperimentato alcune oscillazioni intraday più drammatiche; inoltre, i titoli growth hanno subito perdite molto più frequenti e gravi.

Alcuni investitori potrebbero anche essere allarmati dalle recenti turbolenze del mercato semplicemente perché non ne abbiamo viste molte nel recente passato. Il nuovo mercato ribassista guidato dal coronavirus all’inizio del 2020 è stato insolitamente rapido e severo, ma anche sorprendentemente di breve durata. Dopo essere scese di circa il 34% dal 19 febbraio al 23 marzo, le azioni sono poi aumentate per fare un pieno recupero entro agosto.

Dopo il rimbalzo del 2020, il 2021 si è rivelato un altro anno temperato per gli investitori azionari. La volatilità del mercato è stata ben al di sotto della media, con una deviazione standard di circa il 20% inferiore alla media storica a lungo termine dell’anno. Con poche eccezioni (come la correzione tecnologica, dei media e delle telecomunicazioni iniziata nel 2000, la crisi finanziaria globale nel 2008 e l’incertezza causata dalla pandemia all’inizio del 2020), anche la volatilità del mercato è stata generalmente al di sotto della media nei tre decenni precedenti.

Sulla base della storia passata, le periodiche flessioni del mercato sono del tutto normali e prevedibili. Su periodi di tempo più lunghi, il mercato tende ad auto-correggersi; alcune aree possono diventare schiumose e raggiungere lo stato di bolla e le valutazioni complessive del mercato possono superare il segno, ma le periodiche flessioni sono un modo per correggere l’eccesso. Verso il 2022, il mercato in generale veniva scambiato con un premio del 5% rispetto al valore equo aggregato stimato dagli analisti azionari di Morningstar. Dopo il recente calo, le valutazioni sembrano ora più ragionevoli.

Sebbene il rischio di valutazione sembri meno problematico, non vi è alcuna garanzia che le turbolenze del mercato si stabilizzino a breve termine. È un cliché dire che stiamo vivendo in tempi senza precedenti, ma siamo davvero in un periodo di flusso e cambio di regime. I 30 anni precedenti (1991–2020) sono stati generalmente caratterizzati da tassi di interesse in calo e inflazione favorevole, creando un ambiente favorevole sia per le azioni che per le obbligazioni. Ma entrambe le misure stanno ora (almeno al momento) invertendo la rotta. Dopo essere rimasta ben al di sotto della media per diversi anni, l’inflazione ha recentemente raggiunto un tasso annualizzato dell’8,3%, il livello più alto degli ultimi 40 anni. La Federal Reserve ha segnalato che prevede di continuare ad aumentare i tassi di interesse per tenere sotto controllo l’inflazione e in risposta i rendimenti del Tesoro a 10 anni hanno registrato un trend significativamente più alto.

Un cambio di regime fondamentale sia per i tassi di interesse che per l’inflazione avrebbe implicazioni di vasta portata per molte asset class e potrebbe volerci del tempo prima che il mercato si adatti a condizioni molto diverse da quelle in cui è cresciuta la maggior parte degli investitori. In effetti, molte tendenze di lunga data hanno già compiuto drammatiche inversioni negli ultimi mesi. La leadership di mercato è passata dalla crescita al valore; dai titoli tecnologici all’energia, alle materie prime e ad altri settori; e dai nomi di momentum a fattori più addomesticati come valore, rendimento e bassa volatilità. E poiché sia le azioni che le obbligazioni sono scivolate, il portafoglio 60/40 precedentemente solido ha recentemente catturato più ribassi di quelli a cui eravamo abituati negli ultimi decenni.

Cosa significa tutto questo per il tuo portafoglio?

È anche importante tenere a mente che, sebbene le turbolenze del mercato possano essere spiacevoli, alla fine non hanno molta importanza per la maggior parte degli investitori a lungo termine. (Il rischio di sequenza dei rendimenti è l’eccezione, perché una sequenza avversa di rendimenti mette i pensionati a rischio di esaurire i loro portafogli prima del pensionamento e poi di perdere un eventuale rimbalzo.) Molto maggiore è il rischio di perdita permanente del capitale, o il rischio di non raggiungere i tuoi obiettivi finanziari a lungo termine.

Gli investitori turbati dalle turbolenze del mercato potrebbero voler fare un passo indietro per vedere se i loro piani di investimento originali hanno ancora senso. Se ti stai avvicinando al pensionamento, ad esempio, potresti dover deriskare il tuo portafoglio per mitigare il rischio di iniziare a effettuare prelievi durante una sequenza avversa di rendimenti. Se nei prossimi anni dovrai attingere al tuo portafoglio (per pagare spese maggiori come un acconto o imminenti tasse universitarie) o se sei tentato di vendere se le cose peggiorano, anche questi possono essere motivi legittimi per riconsiderare l’asset mix del tuo portafoglio.

Ma se il mix di asset del tuo portafoglio è ancora adatto al tuo orizzonte temporale e alla tua capacità di assumerti rischi, è meglio evitare le news e le variazioni di breve periodo, ed evitare di apportare modifiche sostanziali: mantieni la calma e vai avanti.