Il tasso di sostituzione rappresenta il rapporto in % tra l’importo del primo rateo pensionistico e l’ultimo stipendio o reddito percepito prima del pensionamento. Si tratta di una misura che esprime, in definitiva, la copertura pensionistica garantita ai lavoratori dall’ordinamento previdenziale pubblico e privato in base alla carriera lavorativa di un soggetto. Il tasso di sostituzione consente, inoltre, di comprendere se ed in che misura il tenore di vita di cui si gode durante la vita attiva potrà essere mantenuto in vecchiaia, una volta fuori dal mondo del lavoro.

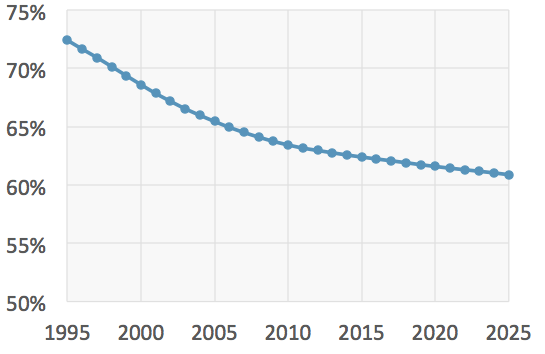

Per effetto delle riforme degli ultimi decenni (soprattutto la Riforma Dini e la Riforma Fornero) il tasso di sostituzione garantito dalla previdenza pubblica obbligatoria è diminuito generando incertezza sul futuro dei giovani, coloro che più degli altri pagano il passaggio al sistema contributivo. Questo gap, in teoria, doveva essere colmato dalla previdenza complementare, il cd. secondo pilastro, che tuttavia ancora oggi stenta a decollare in attesa di essere resa più attraente soprattutto da un punto di vista fiscale.

In passato, prima della Riforma Dini del 1995, il sistema retributivo garantiva un reddito pensionistico sino all’80% degli ultimi stipendi percepiti prima della cessazione dal servizio in corrispondenza di 40 anni di contributi. L’aliquota di rendimento era, infatti, del 2% per ogni anno di contribuzione, così si poteva raggiungere il 60% con 30 anni di contributi e del 40% con 20 anni di contributi. Il sistema aveva il pregio di garantire un tasso di sostituzione elevato al prezzo però di una spesa previdenziale che nel tempo si è rivelata non più sostenibile. Il sistema contributivo, introdotto progressivamente dal 1° gennaio 1996 per ridurre la spesa pensionistica pubblica ha, invece, ancorato il valore dell’assegno pensionistico ad un mix di tre fattori: l’entità dei contributi annualmente versati; l’andamento del prodotto interno lordo e l’età del ritiro (più si allontana l’uscita maggiore sarà l’assegno perchè minori sono gli anni di corresponsione delle somme).

Il sistema contributivo “avvantaggia” dunque chi ha lunghe carriere lavorative con retribuzioni piatte e stabili perché prende in considerazione tutto quanto è stato versato mentre penalizza coloro che hanno ampi periodi di disoccupazione, gli autonomi e chi esce ad età particolarmente basse perchè non consente loro più di recuperare, con un’accelerazione dello stipendio negli ultimi anni di lavoro, lunghi periodi con retribuzioni basse. La penalità è accentuata ulteriormente dall’aver soppresso l’integrazione al trattamento minimo per chi è entrato nel mondo del lavoro dopo il 31.12.1995. Si tratta di effetti che solo oggi, a distanza di oltre 20 anni dalla Riforma Dini, si cominciano a comprendere. Non a caso si parla sempre più di una pensione di garanzia finanziata dalla fiscalità generale, per i giovani che non riusciranno ad agguantare un reddito minimo. E’ il segno evidente del parziale fallimento della riforma Dini che non ha tenuto conto del mercato del lavoro attuale caratterizzato sempre più da lunghi periodi di disoccupazione, lavori precari e in nero.

Gli effetti

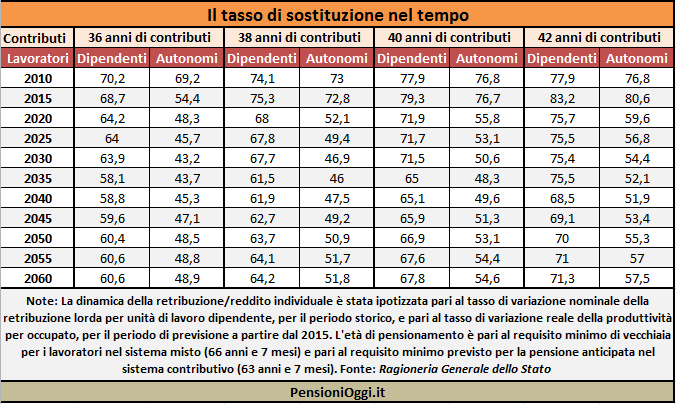

Il risultato di queste riforme, come si vede nella tavola sottostante elaborata dalla Ragioneria generale dello Stato, è che il tasso di sostituzione all’età di vecchiaia (66 anni e 7 mesi) passerà dall’80 al 74 per cento dell’ultimo stipendio percepito in corrispondenza delle massime anzianità contributive. Dopo il 2035 si scenderà al 71% quale effetto principalmente del passaggio dal pensionamento di vecchiaia del regime misto a quello anticipato del regime contributivo. Per garantirsi una pensione pari almeno al 70% dell’ultima retribuzione, soglia minima accettabile, si dovranno accumulare molti più anni di contributi rispetto al passato. Ad un lavoratore dipendente occorrerebbe, infatti, raggiungere 42 anni di contributi e passa mentre con il sistema retributivo bastavano 40 anni per prendere l’80% dell’ultimo reddito. Per gli autonomi le cose andranno ancora peggio dato che l’aliquota di computo, quella cioè che traduce in pensione il reddito annuo prodotto è molto più bassa (24% contro il 33% dei lavoratori dipendenti) e ciò si traduce in una pensione inferiore. Così un commerciante con 40 anni di contributi a regime potrà contare su una pensione di poco superiore al 50% dell’ultimo reddito percepito (contro l’80% del sistema reddituale); e anche lavorando due anni in più il tasso non raggiungerebbe neanche il 60%.

Questi scenari, peraltro, ipotizzano peraltro un tasso di variazione medio del Pil all’1,5% nel lungo periodo (fino al 2060). A fonte dell’andamento dell’economia italiana negli ultimi anni queste ipotesi rischiano di essere ottimistiche. Non va dimenticato, infatti, che per esempio nel 2013 la variazione del Pil è stata negativa. Se il quadro di difficoltà dovesse protrarsi a lungo il quadro complessivo risulterà ancora più penalizzante.

Le conseguenze per i giovani

In definitiva i più giovani dovranno sperare che la propria carriera sia il più possibile continuativa, in modo da non perdere anni di contributi e ritrovarsi all’età di vecchiaia con un montante ridotto. E che il Pil riprenda a crescere assicurando una adeguata rivalutazione del montante contributivo accumulato. L’alternativa è quella di avvicinarsi alla soglia dei 70 anni di età facendo scattare così coefficienti di trasformazione più elevati oppure ricorrere a forme di previdenza complementari.

[…] Clicca qui per sapere quale sara’ il tuo tasso di sostituzione in base agli anni di contribuzi… […]