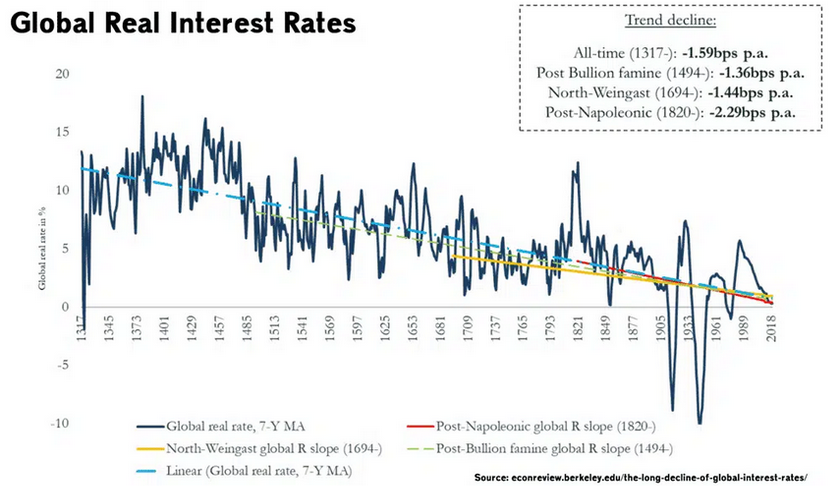

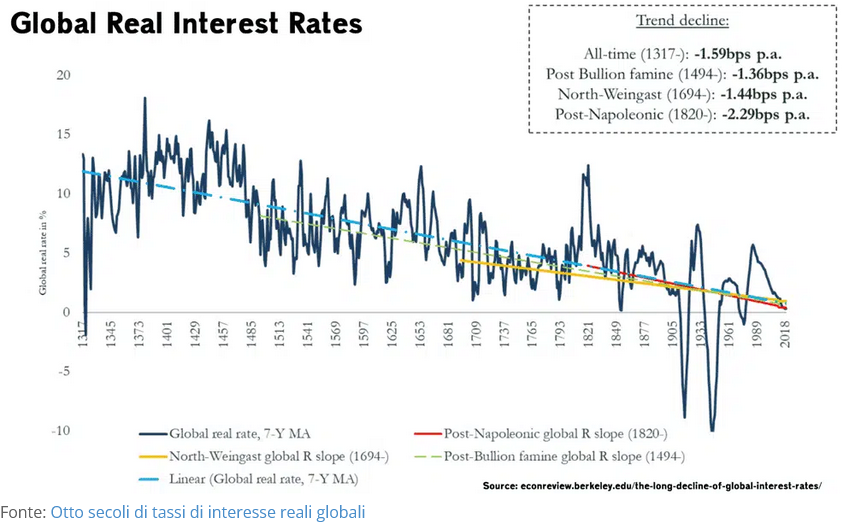

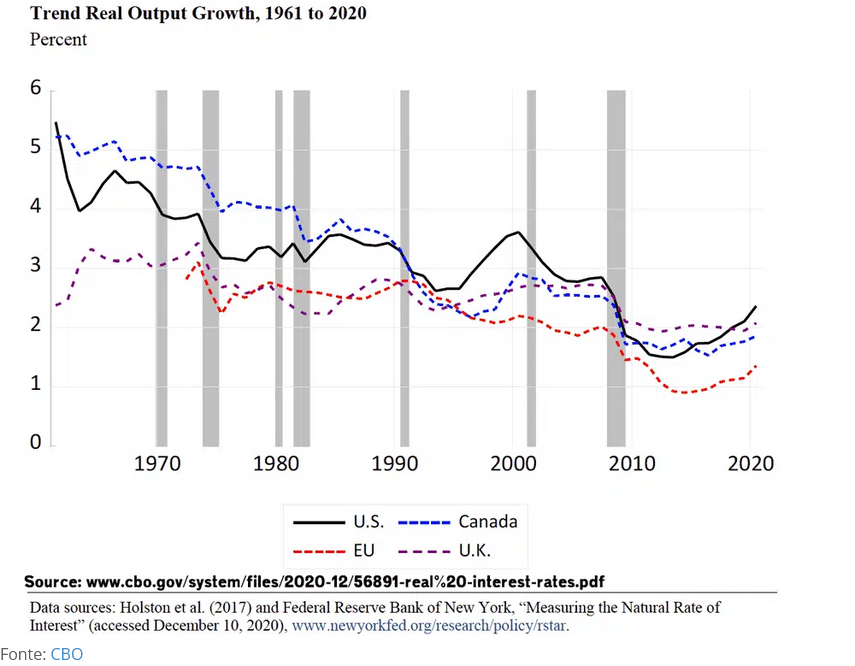

La ricerca mostra che i tassi di interesse storici sono in costante calo, sin da quando i primi tassi di interesse potevano essere misurati in epoca medievale.

Sebbene vi siano fluttuazioni cicliche, esiste una tendenza costante a lungo termine per i tassi di interesse reali a scendere a un tasso costante. La cosa interessante è che questo fenomeno è stato notato in una varietà di sistemi economici e monetari, siano essi moneta fiat o moneta commodity.

“I dati storici a lungo termine suggeriscono che, qualunque sia il motore finale, o la combinazione di fattori trainanti, le forze responsabili sono state indifferenti ai regimi monetari o politici; hanno continuato a esercitare il loro tiro sui livelli dei tassi di interesse indipendentemente dall’esistenza di banche centrali, leggi (de jure) sull’usura o spesa pubblica permanentemente più elevata. Persistevano in quelle che equivalevano alle prime moderne plutocrazie patrizie, così come negli ambienti democratici moderni, in periodi”. – Paul Schmelzing. Otto secoli di tassi di interesse reali globali

Ciò ha importanti implicazioni per i futuri tassi a lungo termine poiché è probabile che la tendenza continui, spingendo i tassi di interesse reali in territorio negativo.

Tassi di interesse reali

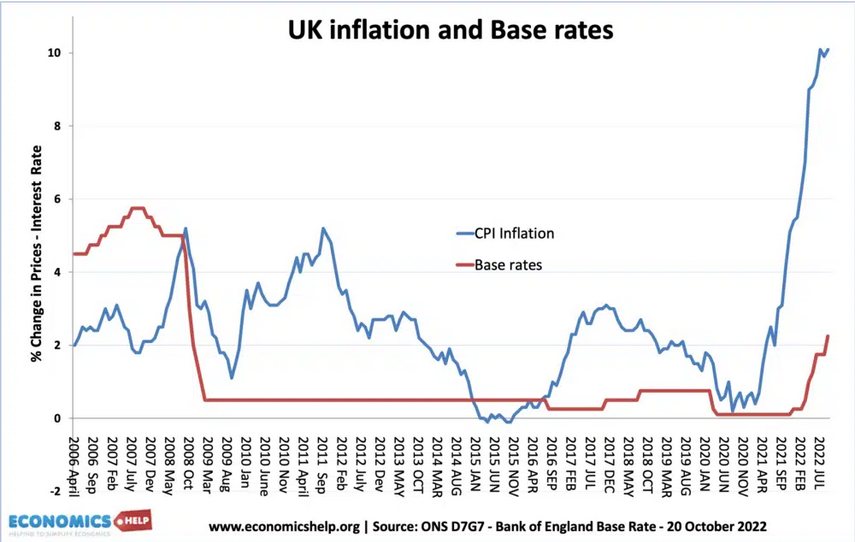

In primo luogo, vale la pena evidenziare che questi dati riguardano i tassi di interesse reali, ovvero i tassi di interesse nominali – inflazione.

- Nel 2006, i tassi di base del Regno Unito erano del 5% e l’inflazione del 3%, il che fornisce un tasso di interesse reale di +2%

- A luglio 2022, con tassi base al 2,5% e inflazione al 10,1%, si ottiene un tasso di interesse reale di – 7,6% (tasso di interesse reale negativo).

Uno dei motivi per cui i tassi di interesse nominali stanno aumentando è dovuto all’elevata inflazione.

Tuttavia, il calo a lungo termine dei tassi di interesse reali è ancora importante per prevedere i tassi nominali a lungo termine. L’inflazione che vediamo è improbabile che duri e con il calo dell’inflazione cadranno anche i tassi nominali. Ma, qualunque cosa accada all’inflazione, è probabile che assisteremo a un calo dei tassi di interesse reali e questa è una notizia importante: positiva per i mutuatari, negativa per i risparmiatori.

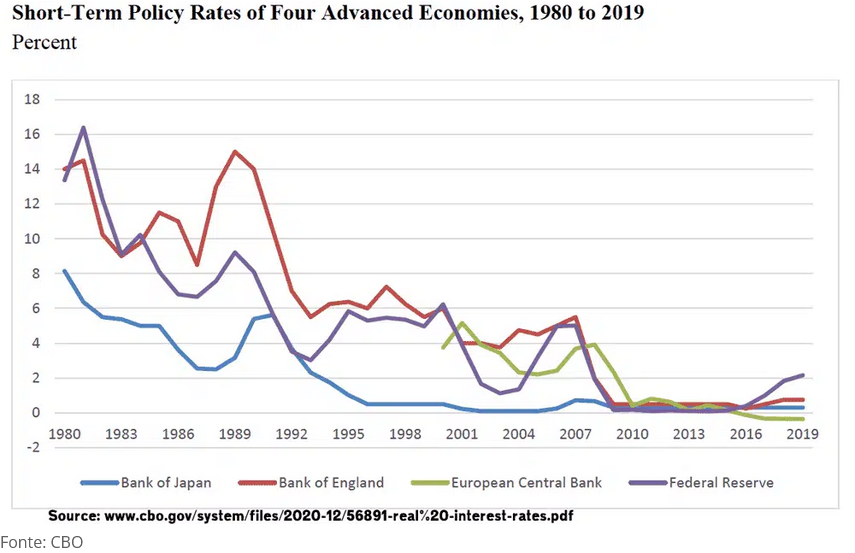

Calo dei tassi di interesse negli ultimi 30 anni

Gli ultimi 30 anni hanno visto un calo dei tassi di base in tutte le principali economie avanzate. All’inizio degli anni ’80, i tassi di interesse nel Regno Unito e negli Stati Uniti erano superiori al 14%.

Qualunque sia la metrica che esaminiamo, i tassi di interesse sono in calo:

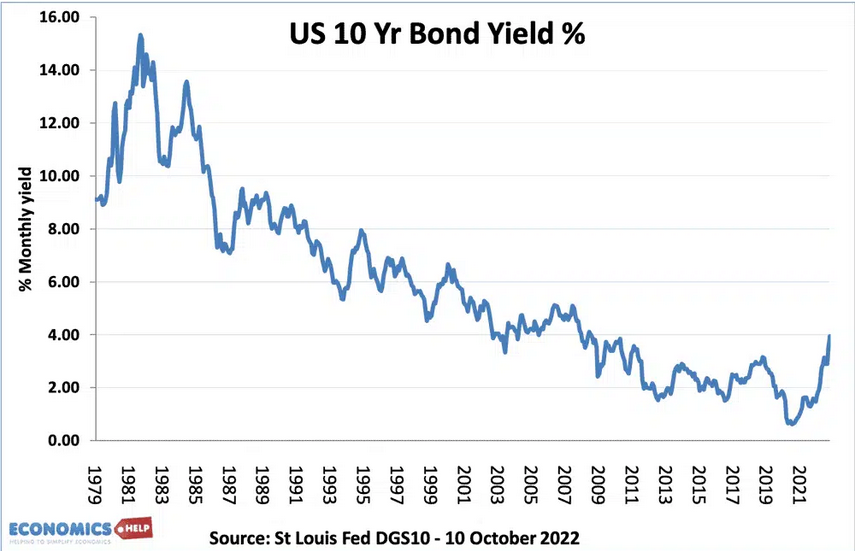

Il recente aumento dei rendimenti obbligazionari statunitensi contrasta con 40 anni di declino negli anni ’80, ’90, 00 e 10. Fino al 2021, il calo dei tassi di interesse è stato coerente con la bassa inflazione.

Perché i tassi di interesse a lungo termine sono diminuiti?

Ci sono alcune ragioni per il calo a lungo termine dei tassi di interesse

- – Rallentamento della crescita economica (stagnazione secolare)

- – Invecchiamento della popolazione

- – Elevato livello di risparmio in Asia (soprattutto in Cina)

- – Maggior premio annesso ai beni sicuri.

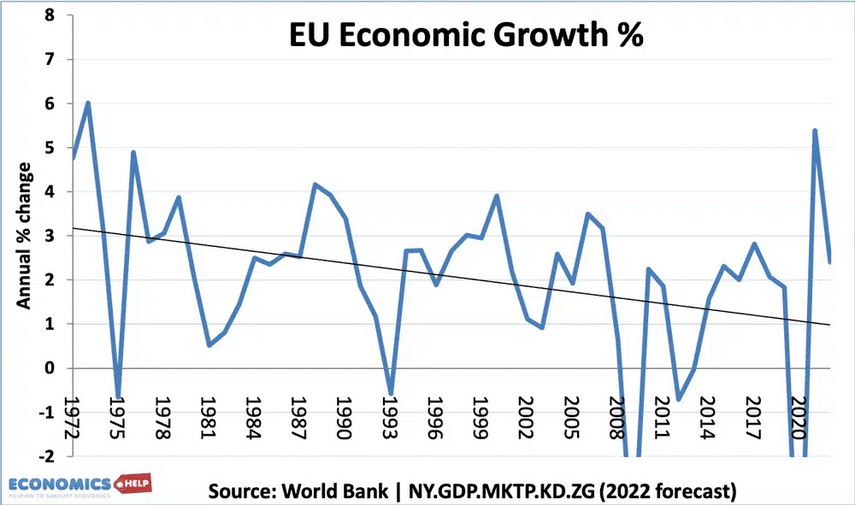

Crescita economica più lenta

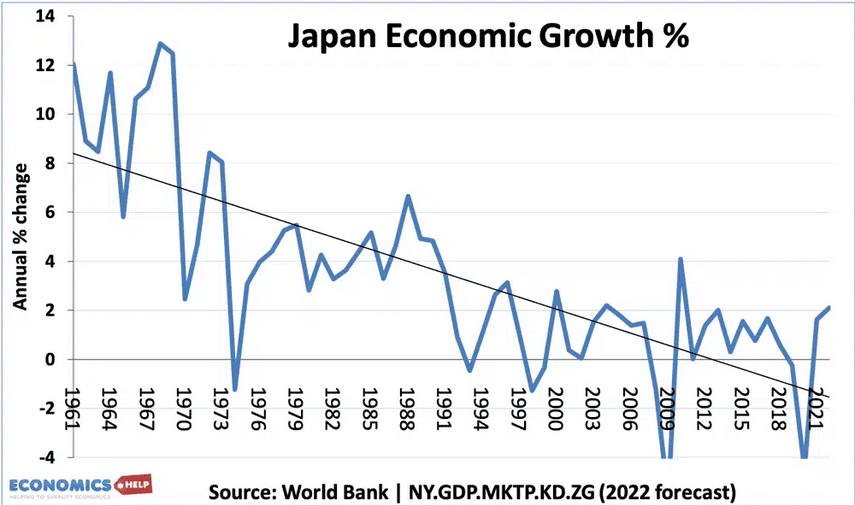

I tassi di crescita economica sono stati più lenti nel mondo industriale avanzato. Di conseguenza, vi è una minore domanda di investimenti del settore privato e questo minore investimento esercita una pressione al ribasso sui tassi di interesse. Piuttosto che investire nell’aumento della capacità, le famiglie e le imprese sono state più disposte ad acquistare attività sicure, come i titoli di stato che abbassano i tassi di interesse. Anche il rallentamento dei tassi di crescita economica ha incoraggiato le Banche Centrali a tagliare i tassi di interesse nel tentativo di promuovere l’attività economica. Ciò è stato particolarmente vero dopo la grande crisi finanziaria del 2008. Con il Regno Unito e l’Eurozona che hanno mantenuto i tassi di interesse allo 0,5% per un periodo di tempo considerevole. Tuttavia, i tassi di interesse bassi non hanno avuto successo nel ripristinare tassi di crescita elevati, suggerendo che i tassi di crescita bassi sono strutturali.

(Il tasso di interesse naturale è definito come quello necessario per bilanciare risparmio e investimento e/o un tasso di interesse sufficiente a mantenere i prezzi stabili.)

Il Giappone ha iniziato a tagliare i tassi di interesse prima perché ha un lungo periodo di bassa crescita, disinflazione (spesso deflazione) e tassi di interesse bassi. Gli analisti suggeriscono che il Regno Unito e l’UE potrebbero iniziare a somigliare all’esperienza giapponese perché presto inizieremo ad avere pressioni demografiche simili.

Perché una crescita economica più lenta?

Ciò solleva la domanda perché i tassi di crescita stanno rallentando in tutto il mondo? Una delle ragioni addotte è un rallentamento dei guasti scientifici e tecnologici. Si sostiene che nel ventesimo secolo ci siano state scoperte scientifiche “più facili” che hanno trasformato la società e le imprese (ad es. sviluppo di elettricità, microchip, navi portacontainer, ecc.) Ora molte aree della scienza stanno iniziando a vedere rendimenti decrescenti, con maggiori investimenti necessari per lo stesso ritorno.

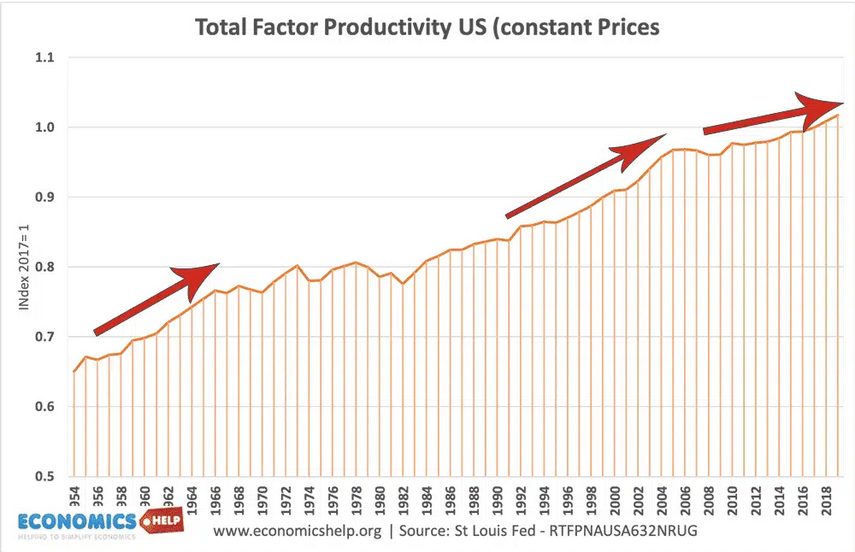

La produttività totale dei fattori negli Stati Uniti è in rallentamento dal 2005. La scarsa produttività è più evidente nel Regno Unito.

L’evidenza suggerisce che quando le persone si rendono conto che i tassi di crescita economica stanno rallentando, tendono ad aumentare i propri risparmi per compensare i redditi futuri attesi inferiori. Quando la crescita è alta, le persone si aspettano salari crescenti e sono più disposte a prendere in prestito, a ridurre i risparmi.

Invecchiamento della popolazione

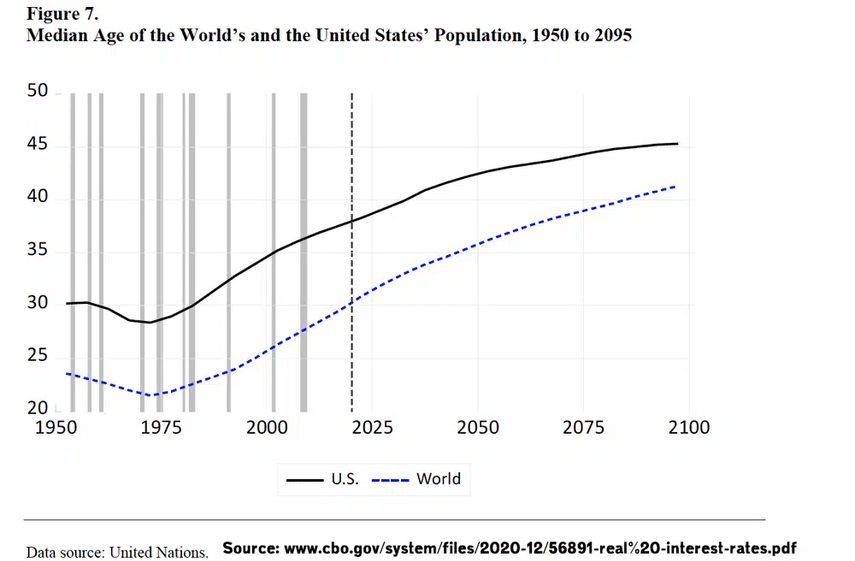

In tutto il mondo stiamo assistendo a cambiamenti demografici che stanno portando ad un aumento dell’età media della popolazione. Ciò sta aumentando il rapporto tra la popolazione in pensione e quella in età lavorativa.

È probabile che gli Stati Uniti vedranno un continuo aumento dell’età media della popolazione fino alla fine del secolo.

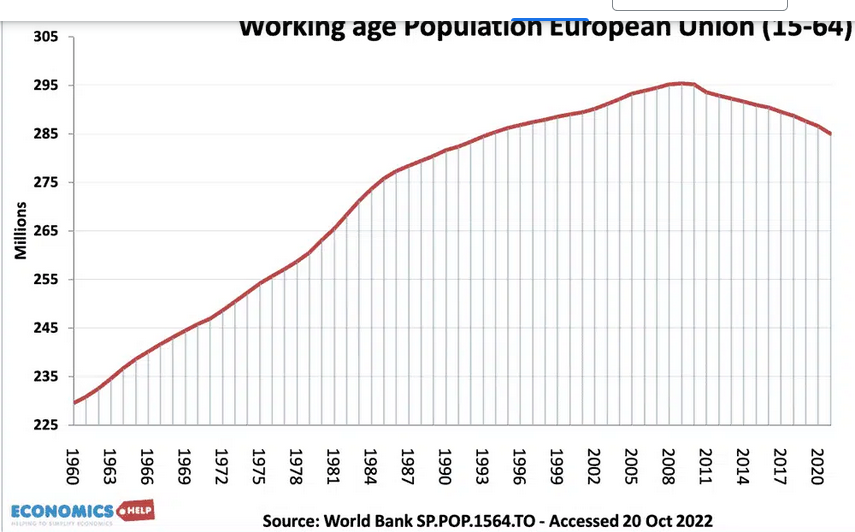

Possiamo vedere come la popolazione in età lavorativa dell’Unione Europea abbia iniziato a diminuire nel 2008, che è per coincidenza l’anno in cui i tassi di interesse hanno iniziato a diminuire drasticamente.

Questo cambiamento demografico è importante per i tassi di interesse a lungo termine. I giovani tendono a risparmiare meno e a prendere in prestito di più. L’aumento della domanda di prestiti fa salire i tassi di interesse. Man mano che le persone invecchiano, il loro tasso di risparmio tende ad aumentare a causa dell’aumento del reddito e della pianificazione della pensione. Questo aumento del risparmio ha una pressione al ribasso sui tassi di interesse.

Quando le persone entrano in pensione, potresti aspettarti che riducano i risparmi, il che accade in una certa misura, ma non tanto quanto potresti aspettarti. I ricchi tendono a risparmiare troppo e spesso c’è il desiderio di risparmiare da lasciare ai bambini. Inoltre, con l’aumento dell’aspettativa di vita, non appena le persone raggiungono l’età pensionabile, possono sentire il bisogno di proteggere o addirittura aumentare i propri risparmi.

Un altro fattore dell’aumento della popolazione media è che riduce la dimensione della forza lavoro, contribuendo a ridurre la crescita (e le offerte di lavoro) Con una forza lavoro più piccola, le aziende hanno meno incentivi a investire in nuovi uffici, negozi e servizi utilizzati dai lavoratori popolazione.

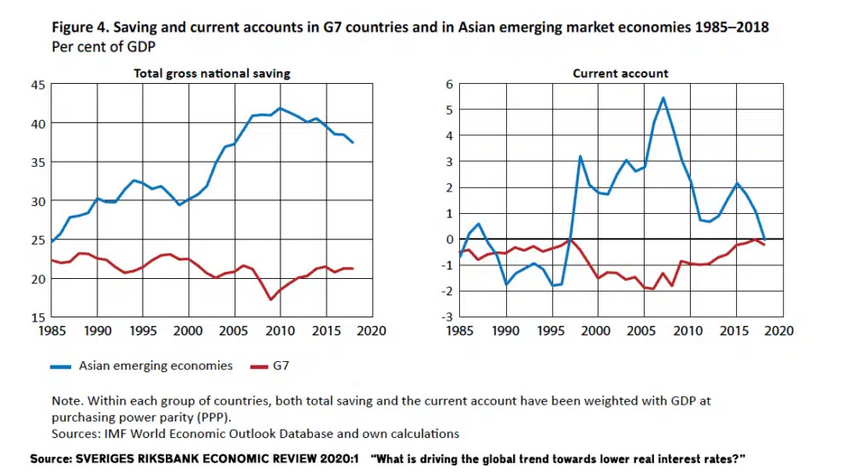

Risparmio in Asia

Un fattore che ha influenzato i tassi di interesse globali è l’eccedenza di risparmio generato nei paesi asiatici, in particolare in Cina. La forte crescita economica in Asia si è basata principalmente sulla crescita trainata dalle esportazioni, che ha portato a ampi avanzi delle partite correnti. Questo aumento dei livelli di risparmio asiatico ha portato a un aumento della domanda di risparmio, ad esempio l’acquisto di titoli di stato statunitensi. Gli avanzi delle partite correnti ei livelli di risparmio hanno raggiunto il picco intorno al 2010. Da allora la Cina ha effettivamente ridotto la sua detenzione di titoli statunitensi, ma ci sono ancora forti livelli di risparmio in Asia che stanno contribuendo a livelli di risparmio elevati.

E l’inflazione futura?

Una questione chiave per i tassi di interesse nominali è se l’aumento dell’inflazione si rivelerà temporaneo o permanente. Molti di coloro che prevedevano che l’inflazione nel 2021 sarebbe stata temporanea sono stati costretti a rivedere la loro opinione poiché l’inflazione è aumentata più in alto e sarebbe diventata più duratura di quanto molti si aspettassero.

Non è facile prevedere cosa accadrà all’inflazione. Come ci si potrebbe aspettare ci sono diverse teorie. I falchi dell’inflazione ritengono che l’inflazione nel 2023 potrebbe presto diminuire, questo per alcuni motivi:

- – I prezzi del petrolio non sono più in aumento, ma in realtà in calo. Affinché l’inflazione diventi incorporata, avremmo bisogno di prezzi dell’energia in costante aumento, ma è improbabile che ciò accada. Il contributo energetico all’inflazione sarà almeno meno forte e potrebbe anche diventare negativo con il calo del prezzo del petrolio.

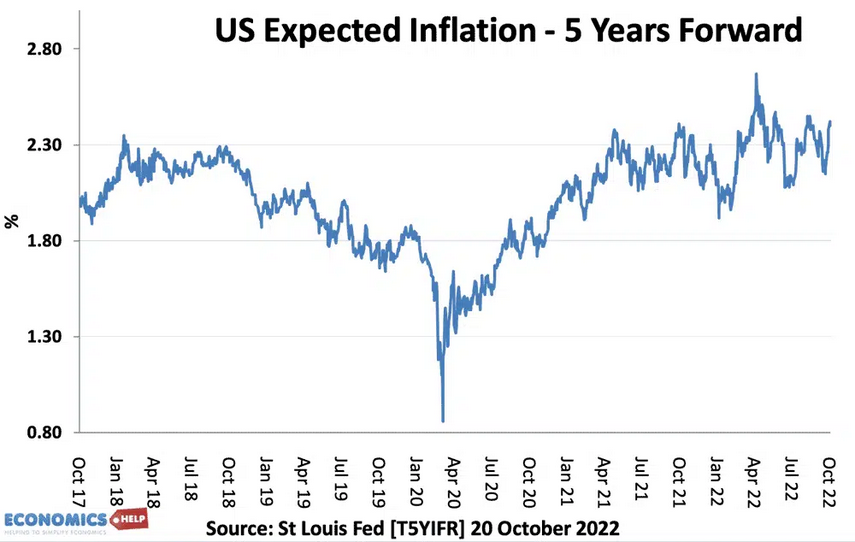

- – Le aspettative di inflazione non si sono radicate.

- – Questo è ciò che la gente si aspetta che l’inflazione sia tra 5 anni, suggerisce che l’inflazione a lungo termine è ancora ancorata a livelli bassi. Ciò contrasta con la fine degli anni ’70 e l’inizio degli anni ’80, quando le aspettative di inflazione aumentarono in risposta a un’inflazione prolungata.

- – Prospettiva di recessione globale. Con tassi di interesse più elevati, dollaro forte e venti contrari derivanti dall’incertezza e dall’aumento dei prezzi dell’energia, possiamo aspettarci un rallentamento della crescita economica, causando minori pressioni inflazionistiche.

- – L’IPC statunitense che mostra gli aumenti passati del costo della vita e non ha catturato il calo dei mercati immobiliari, con il calo dei prezzi delle case e degli affitti in calo.

D’altra parte ci sono altri economisti che ritengono molto probabile che vedremo la fine del periodo inflazionistico basso degli ultimi due decenni. A sostegno della loro tesi:

- I<- nflazione core ancora in aumento. Negli Stati Uniti, anche eliminando cibo e carburante per avere un’idea delle tendenze di prezzo sottostanti, l’indice core è salito del 6,6%, ottobre 2022.

- – L’aumento dei salari nominali e dei profitti spingono l’inflazione stanno diventando più accettati, esercitando una pressione al rialzo sull’inflazione.