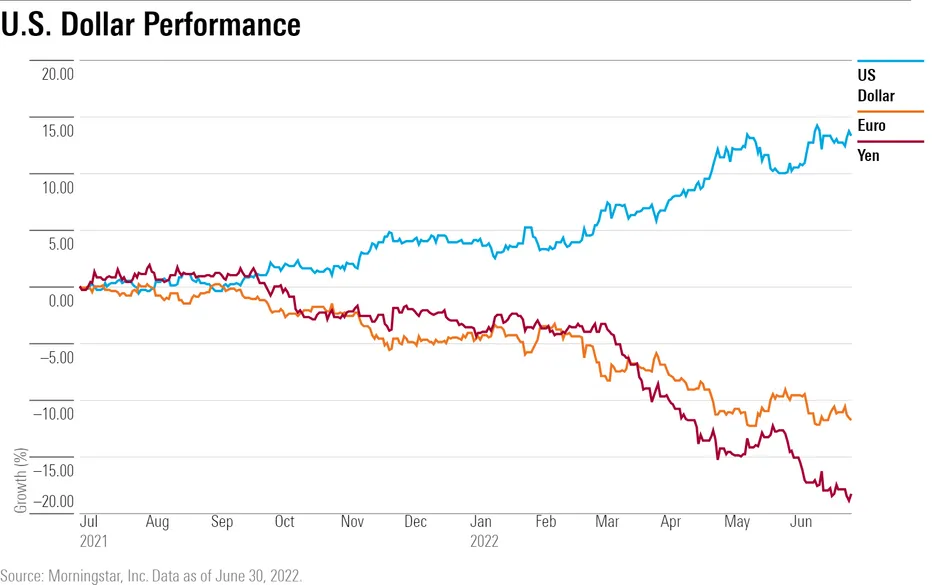

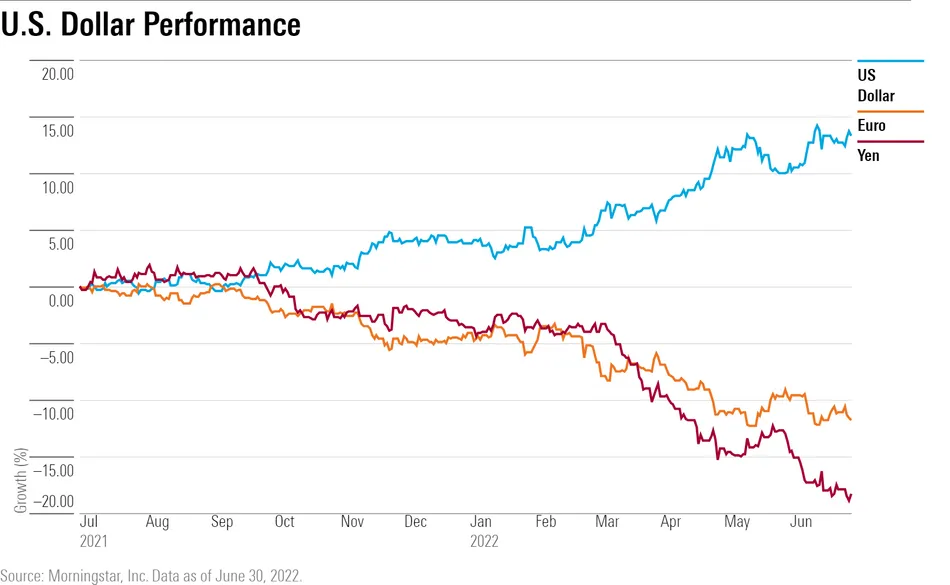

Il dollaro USA sta avendo il suo miglior rally in 20 anni.

Questa è un’ottima notizia per i consumatori americani interessati a viaggiare all’estero o ad acquistare una Porsche tanto ambita perché un tasso di cambio favorevole dà loro più soldi scambiando un singolo dollaro.

Non è una buona notizia invece per gli investitori in fondi azionari e obbligazionari internazionali. Un tasso di cambio sfavorevole intacca i rendimenti. Quando i gestori di portafoglio convertono le valute locali (ad esempio l’euro, per noi italiani) in dollari, essendo più economiche l’acquisto di titoli sarà più costoso in termini reali rispetto al passato. Inoltre, i fondi obbligazionari dei mercati emergenti che emettono titoli di debito denominati in dollari devono affrontare il rischio aggiuntivo di costi di rimborso più elevati e un rischio maggiore di possibile insolvenza.

Le singole società con un’esposizione fuori misura ai mercati esteri tendono a vedere una minore domanda per i loro prodotti, che aumentano di prezzo e diventano più costosi di quelli dei loro concorrenti locali, a causa del dollaro più forte. Negli ultimi mesi, società con sede negli Stati Uniti come Microsoft (MSFT), Coca-Cola (KO), Procter & Gamble (PG) e Philip Morris (PM) sono tra quelle che hanno abbassato le aspettative di profitto sulla base degli impatti valutari.

Il dollaro sta oggi facendo vedere i muscoli, proprio mentre le azioni si trovano in territorio di mercato ribassista e le obbligazioni stanno subendo le peggiori perdite da oltre 25 anni. Il mercato ha infatti registrato la peggiore performance del primo semestre degli ultimi 50 anni.

“È stato un mercato difficile e il dollaro forte lo sta peggiorando”, afferma Bill Rocco, analista senior, strategie azionarie di Morningstar.

Un altro inconveniente della forza del dollaro è che può danneggiare le esportazioni americane e comportare un maggiore deficit commerciale. E proprio così è successo nel primo trimestre. Un disavanzo commerciale record ha portato a una contrazione annualizzata dell’1,6% nell’economia statunitense, la prima dall’inizio della pandemia nel 2020, nonostante un aumento della spesa per consumi e livelli sani di investimento delle imprese. Gli acquisti americani di beni e servizi esteri si sono ridotti di 3,2 punti percentuali rispetto al totale.

Il dollaro come porto sicuro

La forza del dollaro ha attratto gli investitori stranieri alla ricerca di rendimenti migliori e più sicuri. Si sono riversati sui rendimenti più elevati collegati ai titoli del Tesoro degli Stati Uniti rispetto a quelli dei loro paesi. Il benchmark del Tesoro statunitense a 10 anni ha recentemente reso il 2,89%, rispetto al Bund tedesco a 10 anni all’1,25% e al Tesoro giapponese a 10 anni allo 0,22%.

Come sempre qui, non stiamo a guardare i rendimenti del Btp italiano che non è considerato un porto sicuro a differenza di questi prima citati.

“Questo è il classico comportamento da rifugio sicuro”. Sebbene il dollaro sia “sopravvalutato”, è probabile che rimanga elevato finché persisteranno i timori di recessione globale.

I funzionari della Fed sono stati molto più aggressivi riguardo all’aumento dei tassi per combattere le pressioni inflazionistiche rispetto alle loro controparti presso la Banca d’Inghilterra e la Banca centrale europea. Nella sua ultima riunione di giugno, la Fed ha alzato il tasso sui fondi federali di tre quarti di punto percentuale portandolo tra l’1,5% e l’1,75%, il più grande impulso dal 1994 e il terzo rialzo quest’anno. La banca centrale ha dichiarato che avrebbe preso in considerazione un aumento di 0,50-0,75 nella riunione di luglio e ha suggerito che i tassi saranno superiori al 3% entro la fine dell’anno.

Il dollaro ha iniziato la sua ascesa lo scorso autunno quando è diventato sempre più chiaro che la Federal Reserve avrebbe iniziato a inasprire la politica monetaria dopo aver mantenuto i tassi vicino allo zero per aiutare a stimolare l’economia sulla scia della pandemia.

Al fascino del biglietto verde si aggiunge la stabilità che offre in mezzo a sviluppi geopolitici incerti, come si è visto dalla sua ondata dopo l’invasione russa dell’Ucraina alla fine di febbraio e il blocco cinese a tolleranza zero per Covid-19. Sta proseguendo la sua traiettoria al rialzo di più mesi sulle preoccupazioni per un rallentamento economico globale e le preoccupazioni che l’Unione Europea e la Gran Bretagna debbano affrontare un rischio maggiore di recessione a causa della potenziale carenza di energia e cibo associata alle sanzioni contro la Russia. Il dollaro è la valuta di riserva preferita al mondo, detenuta dalle banche centrali e dalle autorità monetarie, ed è ampiamente utilizzata per condurre transazioni finanziarie globali.

Anche lo yuan cinese si è deprezzato a causa dei lunghi blocchi Covid a tolleranza zero e di un rallentamento economico.

Il deprezzamento delle valute estere si è aggiunto al danno che gli investitori stanno vivendo nei loro portafogli. Quest’anno, il Morningstar US Market Index è sceso del 21,86% al 30 giugno e del 15% nell’ultimo anno. Il Nasdaq Composite, ad alto contenuto tecnologico, è in calo del 29,8% quest’anno e di oltre il 24% nell’ultimo anno. Il Vanguard Total Bond Market Index Fund (VBMFX) ha perso oltre il 9% nel 2022 e l’8,43% nell’ultimo anno.

Cosa devono fare gli investitori?

Cercare di prevedere i mercati valutari è complicato anche per i professionisti, e la maggior parte dei fondi internazionali non si copre dal rischio valutario poiché tali condizioni spesso non persistono nel lungo periodo. “A volte farà male alle performance, ma nel tempo la situazione si uniforma”, afferma Rocco di Morningstar, che sottolinea, inoltre, che i fondi internazionali possiedono anche grandi società multinazionali con sede all’estero che beneficiano della loro esposizione negli Stati Uniti e ciò compensa parte dell’impatto.

Tuttavia, uno dei vantaggi della copertura valutaria è che aiuta a ridurre al minimo la volatilità.

Ma cosa dovrebbero evitare gli investitori oggi?

Il rischio maggiore per gli investitori risiede nel debito dei mercati emergenti di quei paesi più piccoli e meno sviluppati che emettono debito denominato in dollari e devono far fronte a oneri di rimborso più elevati.

Secondo Denise Chisholm comunque, direttore della strategia dei mercati quantitativi di Fidelity Investments, ci sono alcune potenziali buone notizie nell’apprezzamento del dollaro. I suoi calcoli mostrano che dal 1999, il 70% delle volte in cui il dollaro ha guadagnato forza dopo un periodo di deprezzamento, l’inflazione è rallentata nei prossimi 12 mesi.

“Più forte è il dollaro, più l’inflazione decelera nel’anno seguente”, afferma. “Il potenziale si sta configurando per una decelerazione dell’inflazione tanto rapida quanto accelerata”.