Si dice sempre che i Pac, ovvero i Piani di Accumulo, vanno a alleggerire quell’effetto volatilita’ andandoci a guadagnare su di essa. Per questo motivo, si dice che permettono di avere un guadagno anche in differenti fasi dei mercati, comprese le crisi. Ma andiamo a vedere qualche esempio per rendercene veramente conto, utilizzando la piu’ grande crisi conosciuta della storia, quella del 1929.

Ho simulato dei PAC costruiti su un ipotetico prodotto finanziario che avesse quotato quanto lo S&P500 (in realtà a quei tempi l’indice equivalente era costruito su 90 azioni, poi diventate 500 nel 1957).

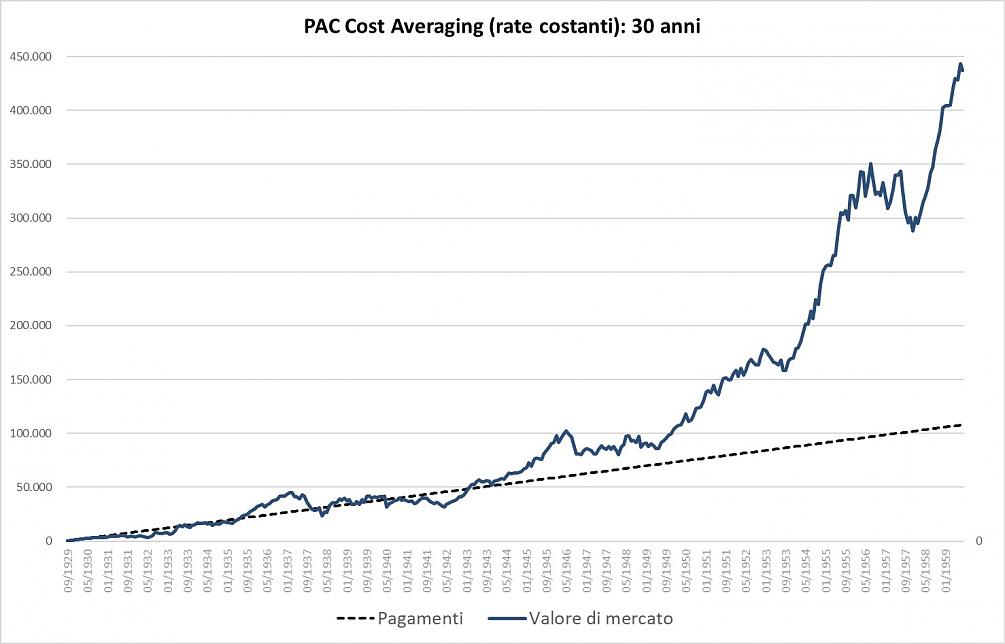

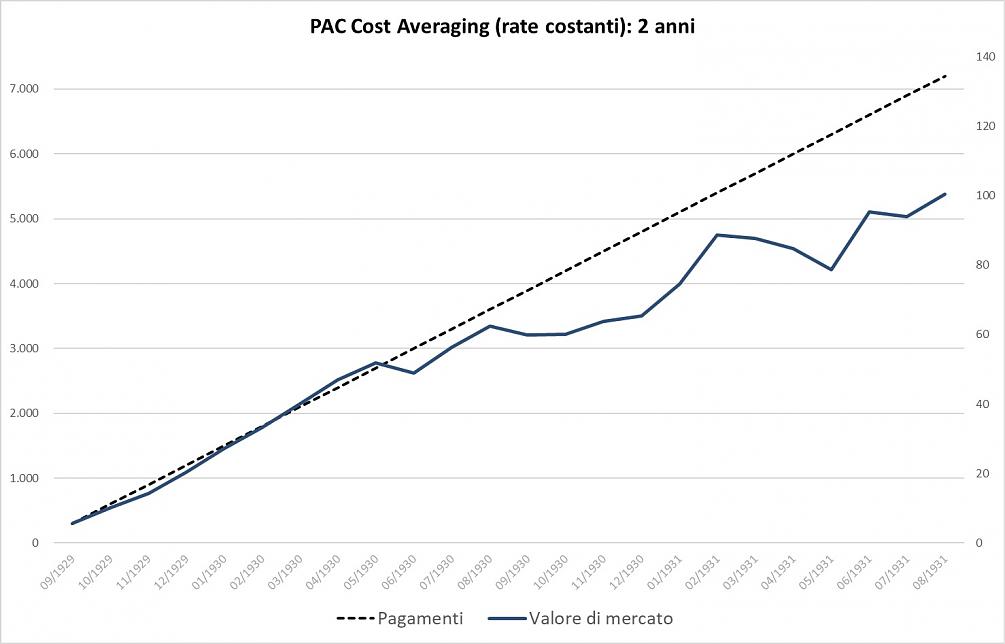

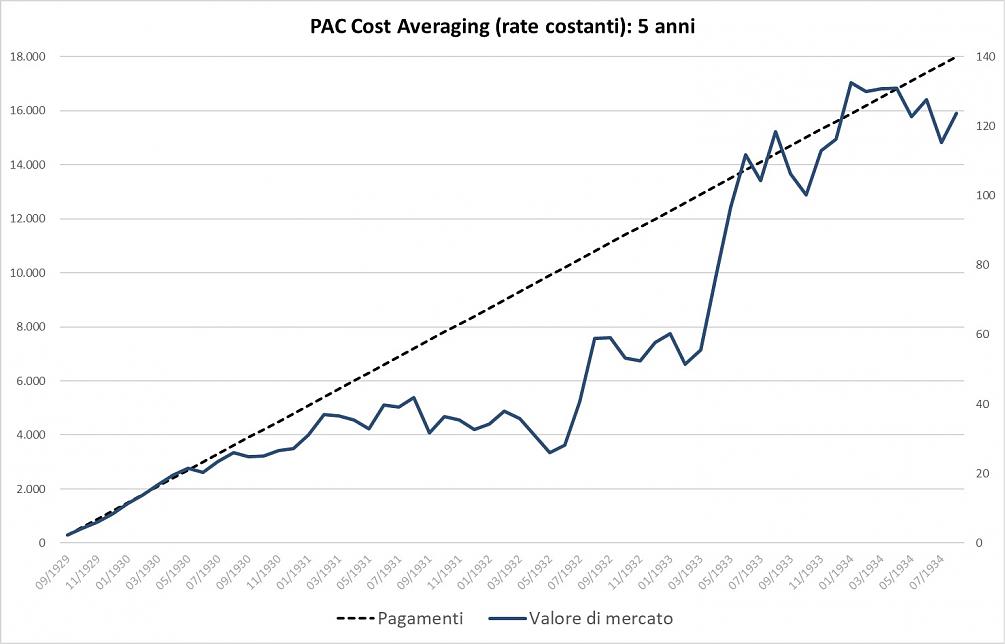

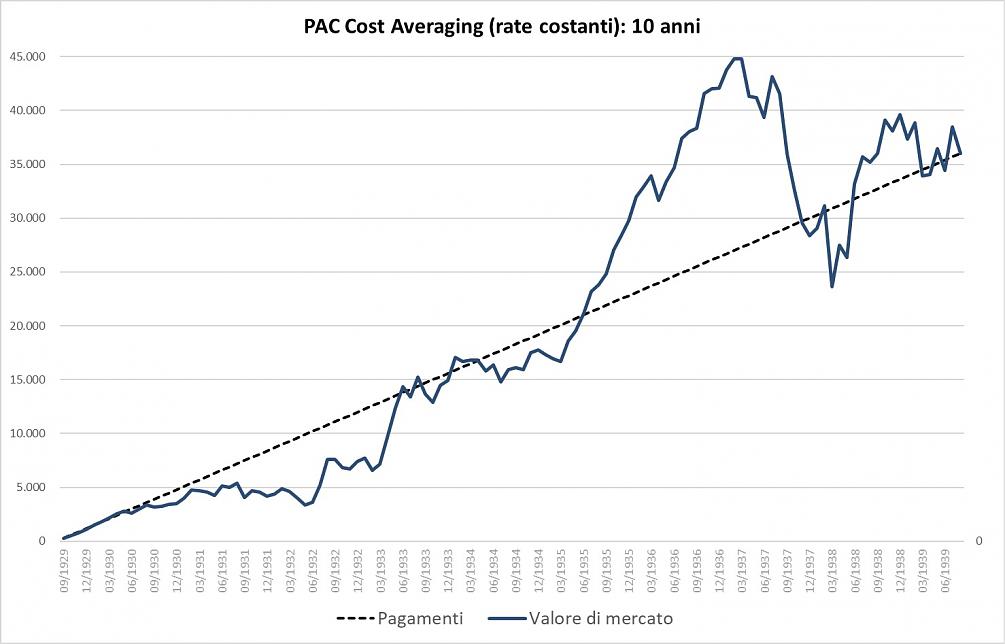

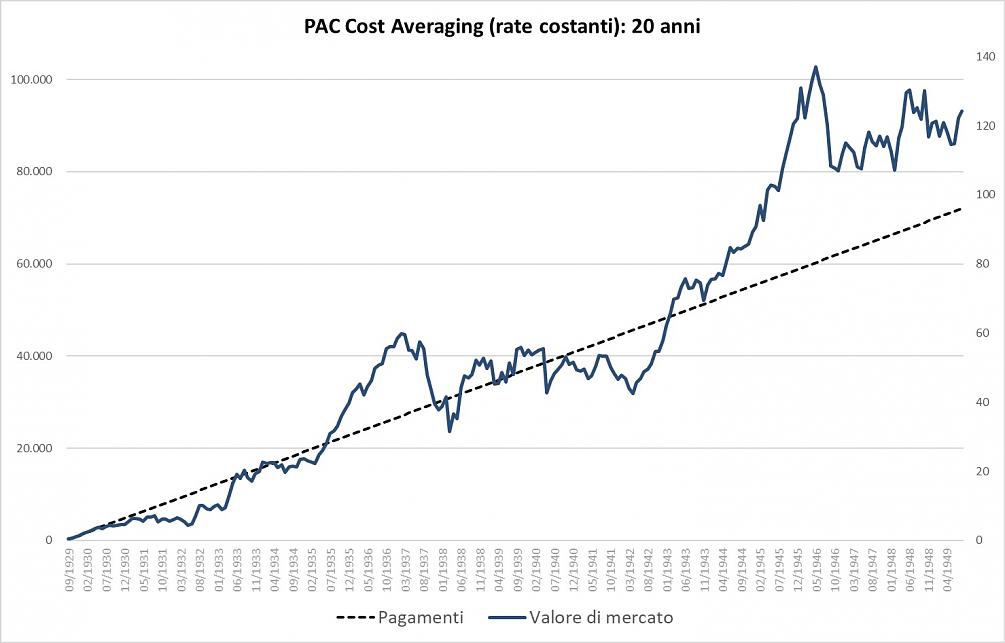

Ho utilizzato la serie storica mensile disponibile su Yahoo. L’ipotesi è che i PAC seguenti siano iniziati a settembre 1929, con l’acquisto della prima rata esattamente sul peak che ha preceduto il crollo, quindi la peggiore ipotesi possibile. La scala sull’asse Y sulla sinistra rappresenta i dollari versati o il valore del controvalore investito in dollari. Ignorate la scala sulla destra.

Un PAC Cost Averaging (a rate costanti) mensile della durata di 2 anni avrebbe perso circa il 25% (rata ipotizzata: 300 USD). Il grafico è questo:

Un PAC Cost Averaging (a rate costanti) mensile della durata di 5 anni avrebbe perso circa l’11,50% (rata ipotizzata: 300 USD):

Un PAC Cost Averaging (a rate costanti) mensile della durata di 10 anni sarebbe stato intorno allo 0% (rata ipotizzata: 300 USD):

Un PAC Cost Averaging (a rate costanti) mensile della durata di 20 anni avrebbe guadagnato il 29.30% (rata ipotizzata: 300 USD):

Un PAC Cost Averaging (a rate costanti) mensile della durata di 30 anni avrebbe guadagnato il 304.50% (rata ipotizzata: 300 USD):