Il Rating è la valutazione della solvibilità di titoli e imprese. Scopri significato, tipologie e perché il giudizio delle agenzie di Rating è importante.

Definizione e significato di Rating

Il rating è un giudizio che viene espresso da un soggetto esterno e indipendente, l’agenzia di rating, sulle capacità di una società di pagare o meno i propri debiti. Si tratta quindi di una valutazione sintetica del profilo di rischio di credito della società e riassume le informazioni quantitative e qualitative che la banca ha a disposizione sull’impresa, in relazione all’insieme delle informazioni disponibili sulla totalità delle imprese clienti e sul loro comportamento di rimborso nel corso del tempo.

Agenzie di Rating: chi sono e cosa fanno

L’agenzia di rating valuta dunque la solvibilità di un soggetto e

cerca di attribuire oggettivamente un giudizio circa la capacità della

stessa di generare le risorse necessarie a far fronte agli impegni presi

nei confronti dei creditori. Tale giudizio è sottoposto a revisione

periodica.

Le valutazioni delle agenzie di rating vengono utilizzate per il

calcolo del rendimento dei titoli obbligazionarie, dunque, del costo del

debito per gli emittenti. In altre parole, il rating rappresenta uno

dei fattori che determinano il costo del prestito e le conseguenti

condizioni di rimborso.

Il rating può aiutare gli investitori a monitorare il valore del proprio

investimento nel tempo: l’eventuale downgrade di un emittente da parte

di un’agenzia di rating rappresenta infatti un chiaro segnale di allerta

ai mercati e ai singoli investitori che, diversamente, non avrebbero la

capacità di rilevare tempestivamente la necessità di ristrutturare le

proprie attività.

Tipologie di rating: credito, debito e country ceiling

Il rating di credito emesso sul debito di una società è però soltanto un tipo specifico di rating. Vi sono rating di credito internazionale che valutano i rischi, e quindi le spese, di un investitore che voglia trasferire nella valuta della propria nazione i titoli espressi nella valuta di un altro stato.

Vi sono poi i rating sul debito delle nazioni. Essendo gli stati i maggiori debitori in assoluto, le agenzie di rating valutano e classificano i titoli del loro debito in base alla capacità che gli stessi stati dimostrano di fronteggiarli.

Un altro tipo di rating è il cosiddetto “Country ceiling rating” che valuta i rischi di un investimento in uno stato che possa attuare delle misure per bloccare eventuali uscite di capitale dai propri confini. Con questo tipo di rating gli investitori possono valutare anche questo tipo di rischio. Appare evidente lo stretto legame che intercorre fra questi ultimi tre tipi di rating, ma esistono anche altri tipi di valutazione che le agenzie di rating sono capaci di emettere.

Come funziona l’emissione del rating?

Per emettere il giudizio sulla qualità del debito di una società

l’agenzia di rating avvia una procedura che prevede l’analisi delle

caratteristiche economico-finanziarie della società in questione. Viene

quindi analizzato il bilancio in tutte le sue componenti e vengono

analizzati parametri come la redditività dell’azienda, la sua capacità

di produrre risorse e reddito, la remunerazione del capitale, i flussi

di cassa, i rapporti fra i mezzi propri e il debito e così via.

Gli analisti dell’agenzia di rating devono infatti confrontare i

parametri della società sotto esame con quelli delle altre società del

settore in cui essa opera e devono quindi analizzare anche le

caratteristiche del settore stesso e l’andamento del mercato. Oltre ai

fattori quantitativi gli analisti di una società di rating devono

cercare di valutare fattori qualitativi come l’affidabilità e le

capacità del management dell’azienda e la credibilità dei progetti e

degli obiettivi che la società sotto esame si è imposta.

In genere per garantire il corretto svolgimento di questa serie di

analisi la società sotto esame si impegna a fornire tutte le

informazioni e la documentazione necessarie alla stessa agenzia di

rating compilando un questionario elaborato dall’agenzia di rating sulla

base delle prime informazioni ottenute. Per avviare una corretta

analisi delle attività, e dell’affidabilità, di una società è inoltre

necessario che l’agenzia di rating consulti la “Centrale dei rischi” e

monitori tutti i movimenti di denaro e le attività dell’azienda in

oggetto. In una seconda fase gli analisti si recano in azienda per

incontrare la dirigenza e valutare il suo operato: dopo aver incontrato i

vertici aziendali gli analisti, completate le ultime procedure di

controllo sui dati ottenuti, sottopongono una raccomandazione ad un

comitato di credito, composto da specialisti di settore, dal direttore

generale e dagli esperti del credito dell’agenzia. Il processo di

attribuzione del rating dura solitamente 90 giorni ma i tempi possono

essere accelerati per far fronte a particolari scadenze o altre

esigenze.

Una volta stabilita la valutazione da assegnare e decisa la

pubblicazione dei risultati, il rating è pubblicato per mezzo di un

comunicato stampa sul sito dell’agenzia e tramite i principali mezzi di

informazione finanziaria a livello mondiale.

Calcolo del rating:quali sono le scale di valori delle agenzie di rating?

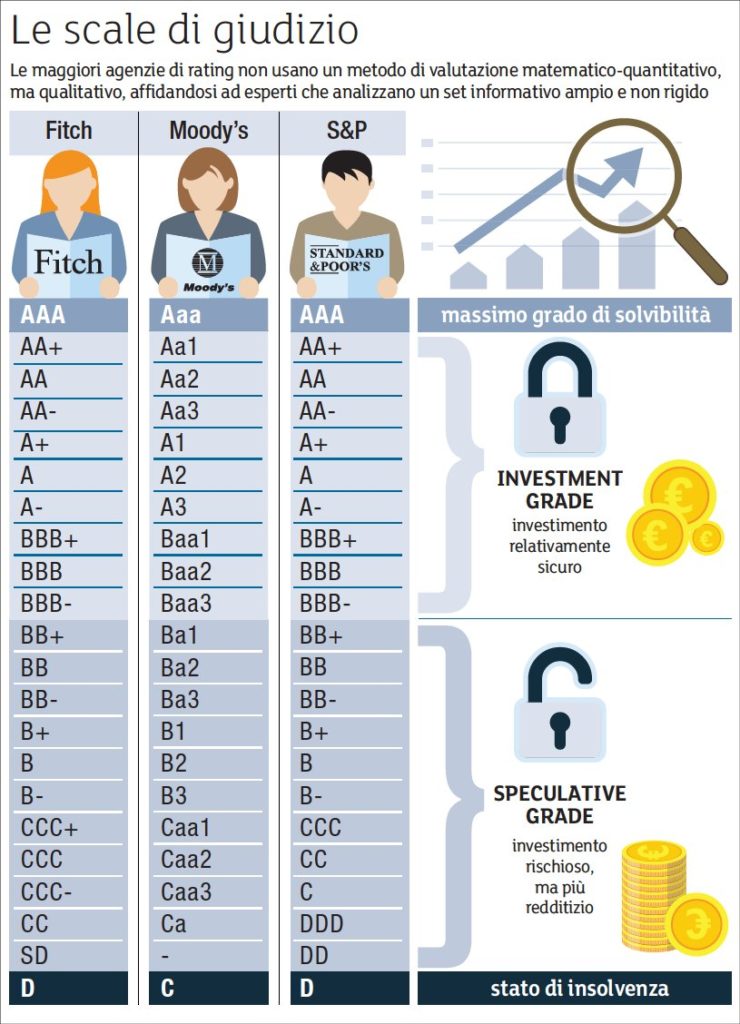

Per la stima di un rating possono essere utilizzati due approcci, uno di tipo matematico-quantitativo e uno di tipo qualitativo. Quest’ultimo viene utilizzato dalle maggiori agenzie mondiali di fornitura della stima di rating, come Standard&Poor’s, Moody’s e FitchRatings, le quali utilizzano valutazioni non automatiche bensì valutazioni di esperti che analizzano un set informativo ampio e non rigidamente strutturato.

Il rating è assegnato contrassegnando la valutazione secondo diverse scale di valori che variano in base all’agenzia che si occupa di emettere il rating stesso. La scala dei valori che possono essere assegnati è comunque una scala alfabetica. Nel caso dell’agenzia Standard & Poor’s i giudizi variano da “AAA”, il giudizio che indica il massimo grado di solvibilità di una società, alla D che indica invece lo stato di una società insolvente. Nel caso dell’agenzia Moody’s la scala di valori è leggermente diversa e prevede come rating più basso una C. Poiché in base ai giudizi delle agenzie gli investitori retail e istituzionali valutano le loro strategie di allocazione del capitale alcune distinzioni molto importanti sono da segnalare. In genere un rating che giunga fino al limite minimo della tripla B (BBB) viene considerato un investment grade, ossia un investimento relativamente sicuro sul quale possono indirizzare i propri capitali anche gli investitori istituzionali come le grandi banche d’affari. Al di sotto di questa soglia un titolo acquista una rischiosità troppo elevata e perciò in genere le obbligazioni con un rating inferiore a BBB vengono chiamate speculative. Bisogna infatti osservare che tanto maggiore è il rischio che un investitore corre nell’acquistare un’obbligazione, tanto maggiore è il tasso d’interesse che questa paga. Per questo motivo i titoli più rischiosi sono anche i più redditizi.

Un’altra classifica tipicamente utilizzata dalle agenzie di rating prevede una divisione delle analisi su un arco temporale di breve, medio o lungo termine con una scansione che può andare da un periodo della durata di un mese a un periodo lungo anni. Avviene spesso che un’agenzia emetta due rating diversi su diversi periodi e che per esempio classifichi il debito di una società sul breve termine e sul lungo termine. Indicazioni importanti della gestione di una società possono derivare proprio dall’analisi della sua capacità di fare fronte sia alle esposizioni sul breve periodo o sia a quelle necessità intimamente collegate alla gestione ordinaria delle sue attività.