La pensione integrativa è uno strumento di risparmio vantaggioso come nessun altro, grazie al beneficio riconosciuto agli aderenti: la deducibilità fiscale dei contributi versati al fondo pensione dal reddito IRPEF dichiarato annualmente. Lo Stato premia gli iscritti ad un fondo pensione con grandi incentivi fiscali per incentivare l’adesione ad una forma di pensione integrativa a quella pubblica, unica soluzione per mantenere nel lungo termine il benessere dei cittadini.

I contributi versati ogni anno nella propria forma pensionistica associano ai rendimenti sul capitale accantonato e investito un grande beneficio immediato: abbattere l’imponibile fiscale ai fini IRPEF. I versamenti sono sottratti dal reddito dichiarato prima che venga applicata l’aliquota progressiva prevista, di conseguenza ci sono meno imposte da versare.

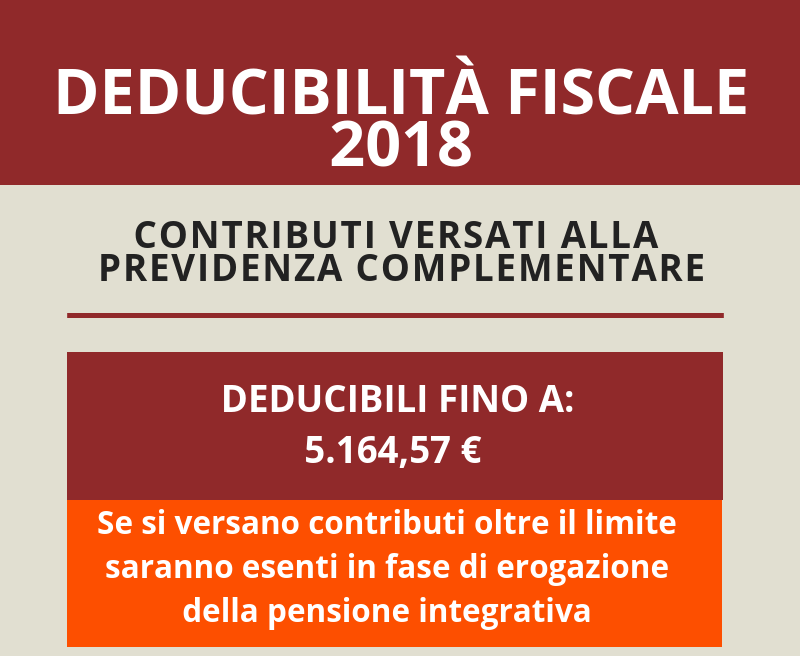

Il limite di deducibilità fiscale ammonta a ben 5.164,57 euro annui. Fino a questo tetto annuale i contributi versati possono essere portati in deduzione.

L’imposta sul reddito delle persone fisiche (IRPEF)

L’IRPEF si applica sul reddito complessivo del soggetto residente in Italia che fa riferimento all’anno solare precedente a quello in cui è presentata la dichiarazione (730 ordinario, 730 precompilato, modello redditi).

E’ dato dalla somma complessiva delle distinte categorie di redditi fondiari (terreni e fabbricati), redditi di capitale (ad esempio gli interessi derivanti da conti correnti), redditi di lavoro dipendente (derivanti da rapporti di lavoro dipendente), reddito di lavoro autonomo (derivanti dall’esercizio di arti o professioni), redditi di impresa (derivanti dall’esercizio di un’attività commerciale) e redditi diversi (ad esempio redditi di lavoro autonomo – non abituale).

Determinazione della base imponibile IRPEF

La base imponibile, ovvero il reddito complessivo netto su cui viene applicata l’aliquota progressiva prevista, è data da:

- somma dei singoli redditi lordi

- sottratti gli oneri deducibili (tra cui i versamenti al fondo pensione)

- dedotta l’abitazione principale (se alla formazione del reddito complessivo concorrono il reddito dell’unita’ immobiliare adibita ad abitazione principale).

A questo punto vengono applicate le aliquote crescenti per scaglioni di reddito, e grazie ai versamenti al fondo pensione si pagheranno meno tasse perchè si abbatte l’imponibile.

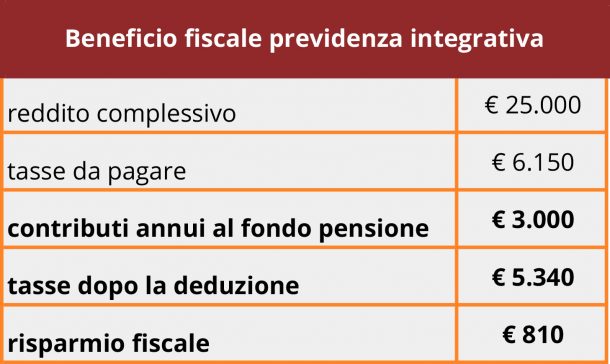

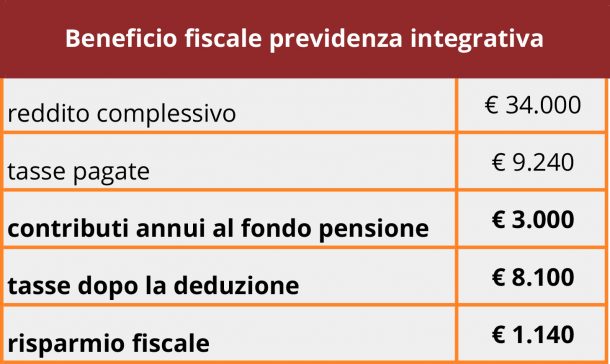

Il reddito è scomposto in tante parti quanti sono gli scaglioni compresi nel suo ammontare e a ciascuno è applicata l’aliquota di riferimento. Vediamo due esempi semplici di calcolo:

Le detrazioni fiscali dall’IRPEF lorda e le deduzioni

Sulle tasse da pagare si applicano poi le detrazioni previste per i carichi di famiglia (persone fiscalmente a carico), per i redditi per il lavoro prestato (di lavoro dipendente o autonomo o d’impresa minore) e per altri oneri detraibili nella misura del 19%, tra cui le spese mediche e i premi per polizze vita per il rischio morte o invalidità per un importo complessivo pari a 530€.

Dall’importo di tasse IRPEF netto così determinato si detraggono eventuali crediti d’imposta spettanti al contribuente e le ritenute d’acconto effettuate a suo carico dai sostituti d’imposta. Le detrazioni dalle tasse da pagare sono ammontari bassi oppure una piccola percentuale delle spese effettivamente sostenute, la deduzione invece è un risparmio fiscale immediato per l’intera somma investita fino al massimale concesso.

Deducibilità dei versamenti al fondo pensione nel dettaglio

Riprendendo l’esempio fatto sopra, ai redditi del contribuente, una volta calcolati, vanno subito sottratti gli oneri deducibili con conseguente riduzione della base imponibile. Tra questi rientrano i contributi versati annualmente alla previdenza integrativa entro il limite di 5.164,57€.

Calcoliamo il risparmio fiscale per i due esempi sopra:

La previdenza integrativa ti consente di avere un risparmio fiscale associato alla semplice e vantaggiosa decisione di mettere da parte dei soldi per la tua pensione. E’ un importante incentivo che, oltre a tutelarti, aumenta la convenienza di questa forma di risparmio rispetto a tutte le altre forme di risparmio. Vedendola da un altro punto di vista è come se dei 3000€ versati e accumulati nel fondo pensione, ne fossero stati pagati solo 2190€ nel primo esempio e solo 1.860€ nel secondo esempio.

Deducibilità previdenza complementare: un tetto massimo di 5.164,57€ annui

Ogni anno è possibile dedurre dal reddito dichiarato ai fini IRPEF fino a 5.164,57 euro di contributi alla pensione integrativa, compresi gli eventuali contributi versati dal datore di lavoro, deducibili al pari di quelli personali.

Nel totale di quanto versato non deve essere considerato, invece, l’eventuale TFR conferito al fondo pensione: non è deducibile in quanto non considerato reddito imponibile e al tempo stesso non viene conteggiato nel tetto massimo previsto.

Deducibilità e Bonus Renzi con la previdenza integrativa

Per poter rientrare nello scaglione di reddito che da diritto al bonus Renzi per intero (80 euro mensili) la soglia è di 24.600€, poi il bonus si riduce progressivamente fino ad azzerarsi raggiunti i 26.600€ di reddito.

Grazie alla deducibilità fiscale dei contributi al fondo pensione, che abbattono l’imponibile, il reddito può scendere e consentire di rientrare tra gli aventi diritto a questa misura agevolativa.

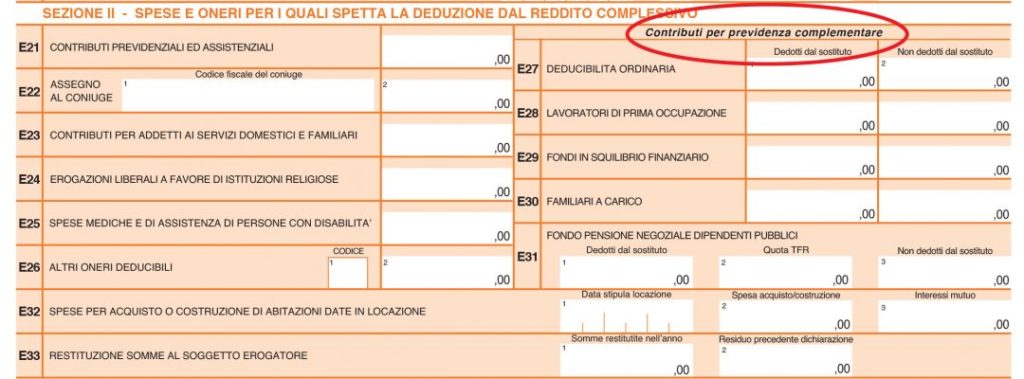

Nella sezione relativa agli oneri deducibili – contributi per previdenza complementare va inserito l’importo corrispondente a quanto versato nell’anno di riferimento per cui è presentata la dichiarazione dei redditi, entro il tetto annuale previsto.

Il sistema di previdenza integrativa prevede altri due grandi vantaggi:

Familiare a carico

Al fondo pensione può essere iscritto anche un familiare a carico, come un figlio o il coniuge. Quanto versato in suo favore è deducibile dal reddito Irpef della persona di cui sono a carico, anche se solo al 50%. Questa deduzione per i familiari a carico si cumula a quanto versato in proprio se si è iscritti a un fondo pensione e il tetto di 5.164,57€ è cumulativo.

Giovane di prima occupazione

Per un lavoratore giovane, alla sua prima occupazione, il vantaggio fiscale è maggiore. Il limite di deducibilità ordinario, infatti, può essere superato di 2.582,29 euro annui. La deducibilità totale ammonta, quindi, a 7.746,86 euro.

Ecco le condizioni per poter accedere all’agevolazione:

- nei primi 5 anni di iscrizione la parte del tetto di deducibilità ordinario non sfruttata costituisce un bonus che può essere dedotto negli anni successivi: ad esempio, se si versano con costanza 3.000€ all’anno, alla fine dei 5 anni avremo 10.822,85€ (2.164,57€ x 5) come bonus deducibile addizionale.

- a partire dal sesto anno di partecipazione i 10.822,85€ possono essere utilizzati, per i 20 anni successivi, in modo diluito.

- ogni anno puoi sfruttare il bonus di 2.582,29€ per la parte versata eccedente il tetto ordinario. Se per un anno non riesci a versare più di 5.164,57€, nessun problema, hai 20 anni per usare tutto il bonus addizionale.

Contributi versati oltre il limite e non dedotti: cosa succede?

I contributi versati alla previdenza integrativa e non dedotti, perché eccedenti il limite di deducibilità fiscale previsto, vanno comunicati alla propria forma pensionistica integrativa, tramite “La comunicazione dei contributi non dedotti”, da trasmettere entro il 31 dicembre dell’anno successivo a quello in cui è stato effettuato il versamento.

Perché è utile informare il gestore? Per usufruire di un ulteriore vantaggio fiscale: quanto già tassato in precedenza, al momento dell’erogazione della pensione integrativa non sarà tassato nuovamente. Quindi, la base imponibile della pensione integrativa, tassata con ritenuta a titolo d’imposta con aliquota agevolata, non comprenderà la parte di contribuzione non dedotta che è fiscalmente esente.

[…] un altro articolo veniva spiegato il grande vantaggio della deducibilità dei contributi per chi aderisce alla previdenza […]

[…] altri strumenti di risparmio infatti prevede un’esenzione in fase di contribuzione, grazie alla deducibilità fiscale dei versamenti annui al fondo pensione, e delle tassazioni agevolate nella fase di accumulo delle risorse e in quella di erogazione della […]

buongiorno, sono andato in pensione nel giugno 2019 ed ho un fondo pens. int. su cui verso mensilmente, sino a quando potrò farlo, esiste un limite temporale? grazie per un chiarimento. Massimo Bonetti

Buongiorno Massimo,

no, non c’e’ limite, fino a quando non decide di utilizzare la rendita del fondo pensione.