Aggiornamento mercati Maggio 2022

Ci eravamo lasciati a Febbraio con l’aggiornamento della Guerra e dell’inflazione, che pareva non rendere vita facile ai mercati (puoi rileggere l’analisi cliccando qui):

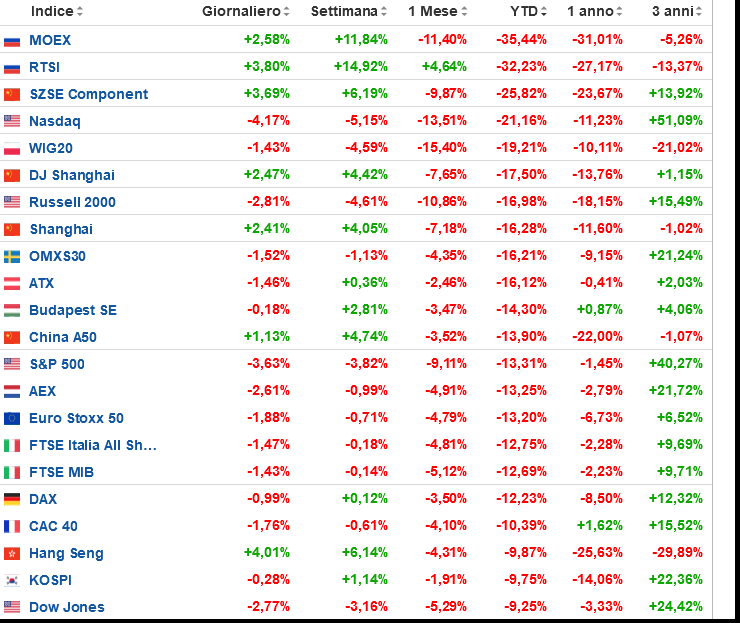

Ad oggi, passati 4 mesi dall’inizio dell’anno, la situazione che ci troviamo di fronte è la seguente:

Il mercato Russo è fortemente in perdita dal momento dell’inizio della guerra (che aveva visto l’indice calare del 50%). Gli indici cinesi continuano la loro discesa iniziata l’anno scorso, registrando già perdite pesanti da inizio anno, rispettivamente del -25% e del -16/17%.

Male anche l’America, con il Nasdaq sotto del 21% da inizio anno, l’S&P500 del 13.31% e con il Dow Jones del quasi 10%.

Una situazione a cui sicuramente non eravamo abituati a vedere, dato i continui rialzi avuti per oltre un decennio.

Ma vediamo nel dettaglio la situazione in cui ci troviamo:

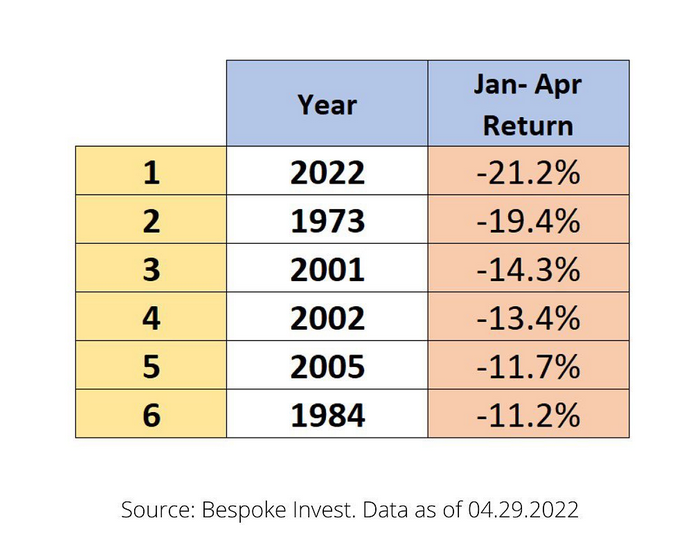

Con una performance del -13.50% nell’ultimo mese, il Nasdaq ha ufficialmente segnato il peggior mese di sempre nella storia, ancora peggio dei più conosciuti periodi storici del 1973, o del 2001, quando la bolla tecnologica si stava sgonfiando.

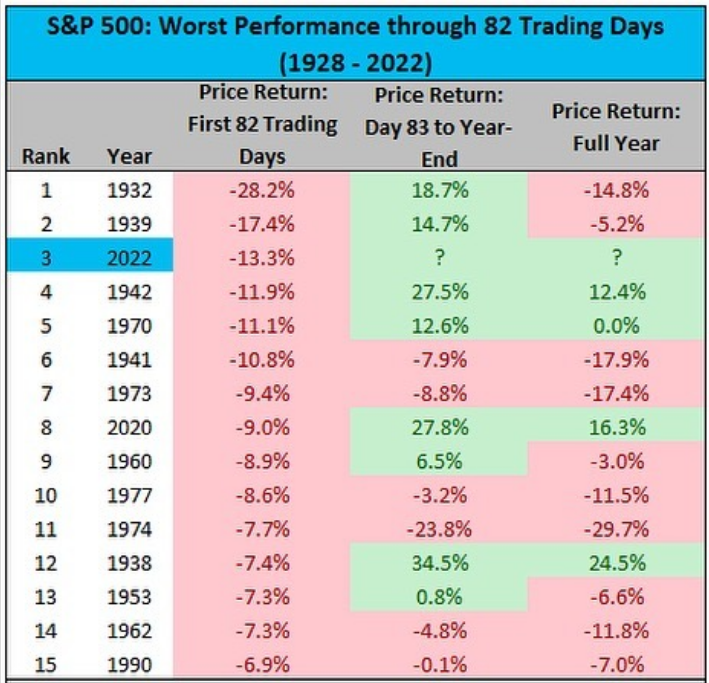

Sorte simile sta capitando all’S&P500, l’indice di riferimento mondiale, che sta vedendo il suo terzo peggior inizio di anno di sempre, dietro solamente agli anni ’30. Una discesa rapidissima quindi, non vista tante volte.

Il motivo di questi cali?

Un susseguirsi di eventi non proprio positivi, tra cui l’inflazione sempre più alta, la guerra, i timori di rialzo dei tassi da parte della FED e il Quantitative tightening (ovvero l’aggerimento dei bilanci da parte della banca centrale), oltre al problema delle materie prime e del sempre presente Covid.

Eventi che hanno colpito in modo pesante soprattutto le società Growth, che da inizio anno soffrono uno dei loro peggiori cali di sempre, con alcune delle migliori società sotto anche di 60/70 punti percentuali.

Persino le società più grandi al mondo stanno subendo il momento, società che nessuno poteva pensare che venissero impattate in modo così duro (anche se, se vi ricordate la mia analisi di fine anno, che potete vedere qui, qualche scricchiolio era già presente in modo importante).

Netflix ad esempio: una delle società più grandi del mondo ha perso il 68% del suo valore in 4 mesi di tempo. Amazon perde quasi il 30%, Microsoft il 17% e Apple il 13.50%.

Altre società, come Alibaba e Tencent, dopo i forti cali dell’anno scorso, non hanno accennato un recupero, risultando in un calo dell’oltre 70% dai massimi, riportandosi a livelli più bassi di quelli che erano 5 anni fa, quando i bilanci aziendali erano molto diversi.

Situazione quindi molto difficile per il mondo azionario al momento, soprattutto per chi si aspettava facili e veloci guadagni. Situazione molto diversa invece per chi ha un PAC attivo, specialmente sui settori più colpiti, che possono beneficiare dei pesanti cali per accumulare a prezzi minori, in modo tale da abbassare i prezzi di carico ed avere maggiori rendimenti nel lungo periodo:

(ricordiamoci infatti quali sono gli scenari di mercato dei Piani di Accumulo, che possiamo vedere qui).

Ma se l’azionario è in difficoltà, come stanno andando gli altri settori?

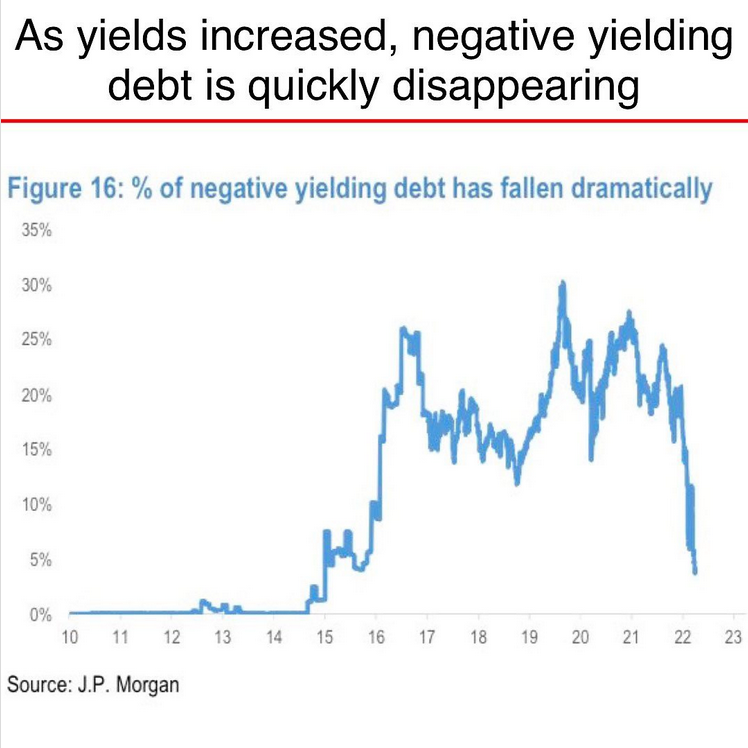

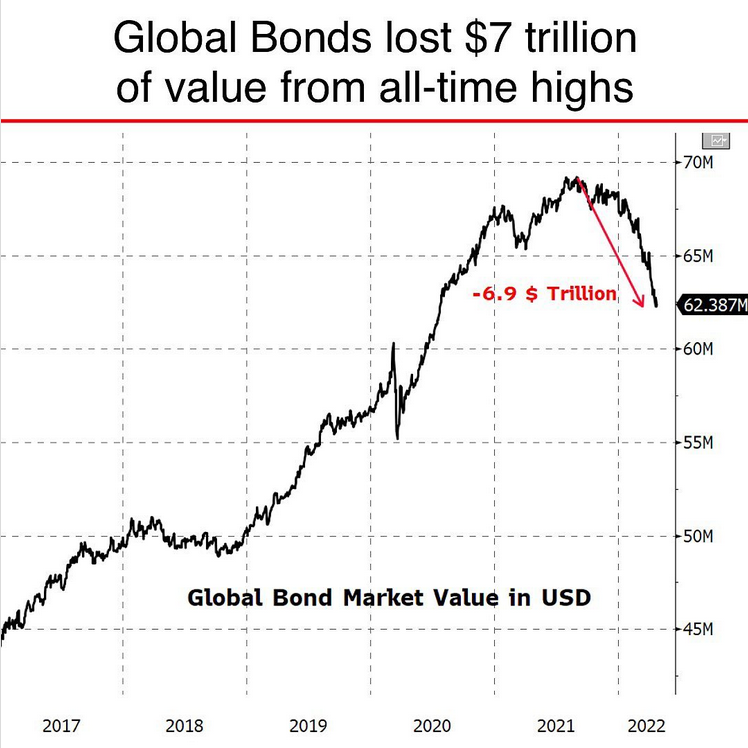

L’obbligazionario, inverosimilmente, sta facendo male, se non peggio. Ricordandoci l’andamento inverso tra prezzi e rendimenti, i prezzi delle obbligazioni sono calati in modo molto pesante con i rialzo dei tassi di rendimento.

Il mondo dei tassi negativi, a cui ci eravamo abituati negli scorsi anni, sta praticamente scomparendo. E in modo velocissimo, come si può vedere dal grafico in picchiata.

Ciò che ha quindi permesso di avere ottime performance all’obbligazionario nei recenti anni, ha da inizio anno avuto l’effetto contrario, in modo molto pesante. La maggior parte dei bond sono in negativo, e quelli a lunga scadenza si sono praticamente allineati alle perdite azionarie. Ad esempio, l’ETF iShares USD Treasury Bond 20+yr UCITS è in perdita del -12.42% da inizio anno.

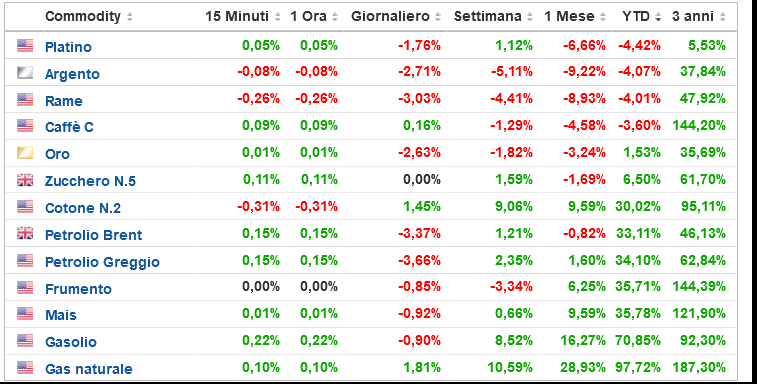

Ma se le asset class più conosciute sono in difficoltà, come si stanno comportando le materie prime, incluso l’oro da sempre considerato il bene rifugio da tutti? (Vi consiglio la visione di questo articolo per capire la vera funzione dell’oro in portafoglio):

Petrolio e Gas Naturale sono letteralmente schizzati al rialzo, anche a seguito dei blocchi generati dalle sanzioni con la Russia. Aumenti che si sono poi riversati su tutti i beni a ruota, essendo che la benzina è motore del commercio mondiale, senza il quale non si possono mandare beni nei vari paesi, e un rincaro dell’energia ha effetti a catena su tutti gli altri settori (anche sugli utili azionari, che sono più a rischio a fronte di costi maggiori).

L’oro invece, a dispetto di quanti pensano che sia fondamentale in questi momenti, ha una performance dell’1.50% da inizio anno. Segno appunto che la sua funzione è ben diversa.

Sarebbe stato allora saggio cambiare tutti gli investimenti azionari in materie prime?

Ovviamente no, per ben due motivi. Seppur facciano gola i rendimenti di breve periodo rispetto a quelli di lungo periodo, è statisticamente provato che fare market timing non funziona, e non permette di avere rendimenti maggiori del mercato.

Inoltre, bisogna ricordarsi quello che effettivamente è il rendimento delle varie asset class nel lungo periodo:

Le commodities, seppur abbiano avuto un rendimento stellare da inizio anno per determinati motivi (e non tutte, come abbiamo visto), sono la peggior asset class su cui investire a lungo periodo, a causa dei loro cicli che vedono grandi salite, e grandi crolli.

Per cui, farsi abbagliare dai rendimenti di breve periodo è un errore che non dovremmo mai commettere, specialmente se stiamo investendo per un lungo periodo.

Commodities, oro, e altri strumenti, sono tutti strumenti complementari che dobbiamo usare per avere un portafoglio completo e meno volatile, ricordandoci sempre come azioni e obbligazioni (specialmente le prime) debbano essere lo zoccolo duro del proprio portafoglio.

Nel lungo periodo, statisticamente le azioni sono quelle che danno il maggior rendimento. E dovremmo ricordarcene, soprattutto nei momenti di perdita, momenti che se ben sfruttati, possono essere un importante “boost” alle performance future. Ricordiamoci di chi ha disinvestito nel 2008 o nel 2020, perdendosi tutti i rialzi di mercato, che avvengono sempre dopo i ribassi.

(Guarda anche: Quanto spesso non ci fa guadagnare un PAC?)

Dopo 10 anni di sola salita, la volatilità sembra tornata sui mercati. E come sappiamo, la volatilità è il prezzo che si paga per avere i rendimenti sul mercato. Senza di essa, non avremmo rendimenti.

Chi ha un PAC quindi, può vivere sogni tranquilli e continuare come se niente fosse, esattamente come avevo scritto due mesi fa.

Chi ha tanta liquidità a disposizione, ugualmente. Un importante calo può essere una ottima occasione di poter acquistare a prezzi più bassi quello che avremmo comunque acquistato a prezzi alti, mediando anche in modo importante i prezzi medi di carico, in modo da avere un extra rendimento nel futuro.

Come sempre, se doveste avere qualsiasi dubbio, avete i miei contatti.

Un saluto,

Leonardo

PS: Se anche Warren Buffet ha utilizzato un sacco di cash per acquistare azioni in questo momento, qualche domanda dovremmo farcela, soprattutto se la nostra intenzione è quella di uscire o di non entrare sui mercati 🙂