Che sta succedendo sul mercato?

Il 2022 è subito partito in salita. Tempo di partire, e dopo nemmeno 30 giorni ci troviamo l’indice S&P500 in perdita del 10%, e l’indice tecnologico americano in perdita del 16%, bruciando tutti i guadagni degli ultimi mesi, tornando ai livelli di Giugno.

Tutti i problemi che vi avevo elencato nell’analisi di fine anno stanno venendo piano piano fuori.

(se non l’avessi letta, la ritrovi qui: https://poggileonardo.com/aggiornamento-mercati-fine-2021/ )

Rivediamo qualche dato per capire meglio cosa sta succedendo:

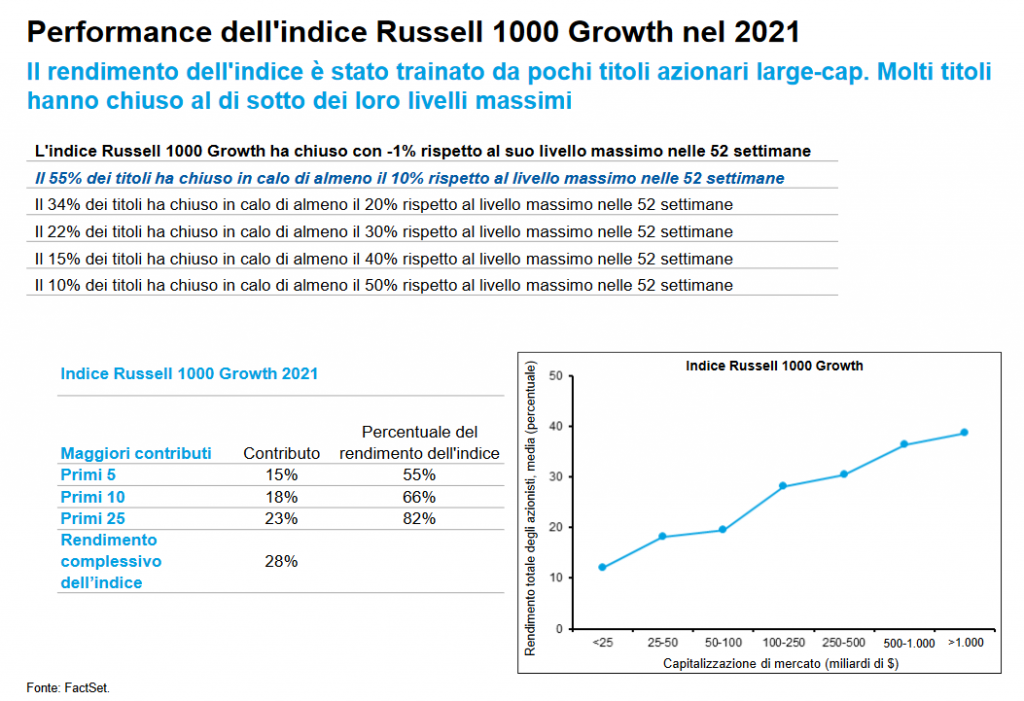

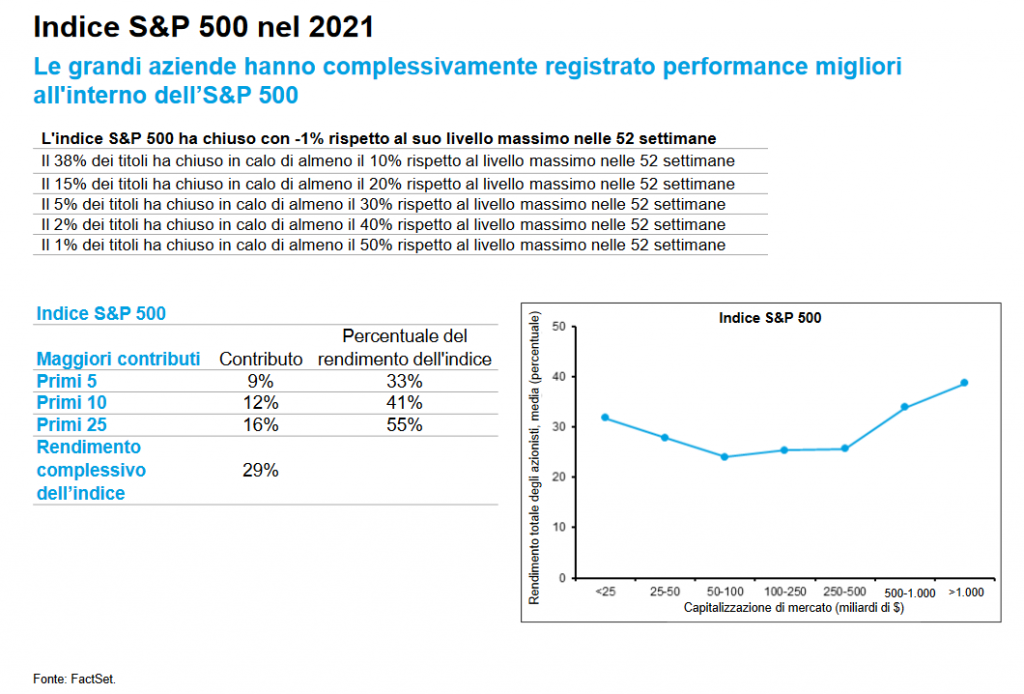

Nonostante l’indice abbia avuto un ottimo rendimento (26.73% YTD nel 2021), questo rendimento era dato da pochissime società. Le rimanenti società invece hanno sofferto tantissimo. Addirittura, quasi 1/4 delle società presenti nell’indice ha perso almeno il 30% dai massimi nelle 52 settimane.

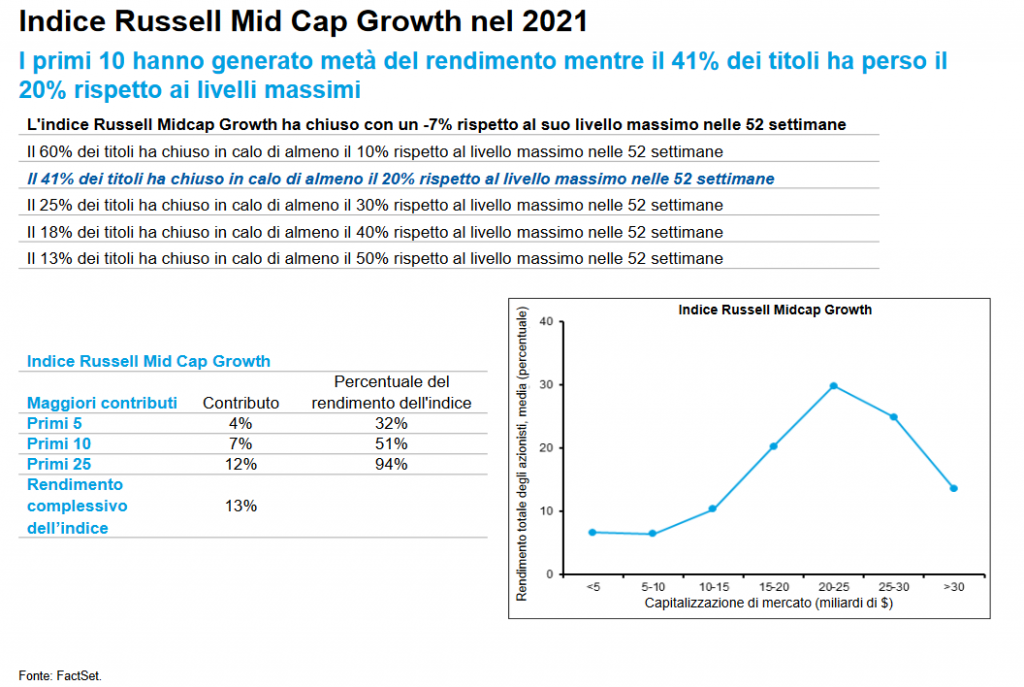

Stessa cosa è successo nell’indice Russel Mid Cap Growth, dove le prime 10 società hanno generato metà del rendimento del 2021, mentre il 41% dei titoli ha perso il 20% rispetto ai livelli massimi.

Sarà andato meglio nell’S&P500, l’indice più conosciuto al mondo?

Come vi avevo mostrato anche nella panoramica di fine anno, anche qui, nonostante i record su record, le società in guadagno erano veramente poche. Le prime 5 società hanno realizzato il 33% dei rendimenti dell’indice, e le prime 10 il 41% dei rendimenti. Escludendo quindi le mega-cap (vedasi Apple, Microsoft, Tesla, ecc.), le società presenti nell’indice hanno sofferto parecchio, con il 38% di società che hanno chiuso l’anno con un -10% dai massimi dell’anno, e un 15% che hanno chiuso a un -20% dai massimi dell’anno.

Con la possibilità dell’aumento dei tassi di interesse da parte della FED poi, per il meccanismo che vi avevo descritto nell’altra analisi di metà gennaio (che potete rileggere qui: https://poggileonardo.com/2022/01/in-che-modo-i-tassi-di-interesse-influiscono-sul-mercato-finanziario/ ), anche le società più grandi che avevano trainato l’indice hanno iniziato a subire vendite.

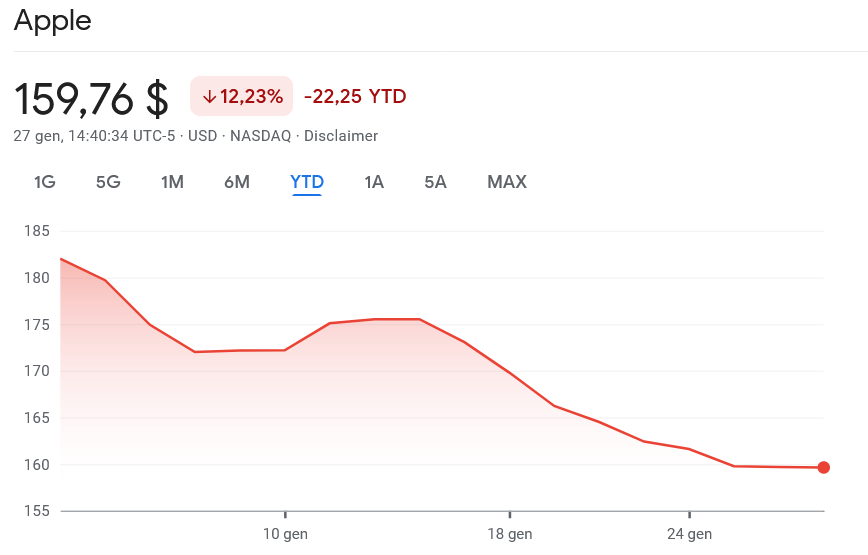

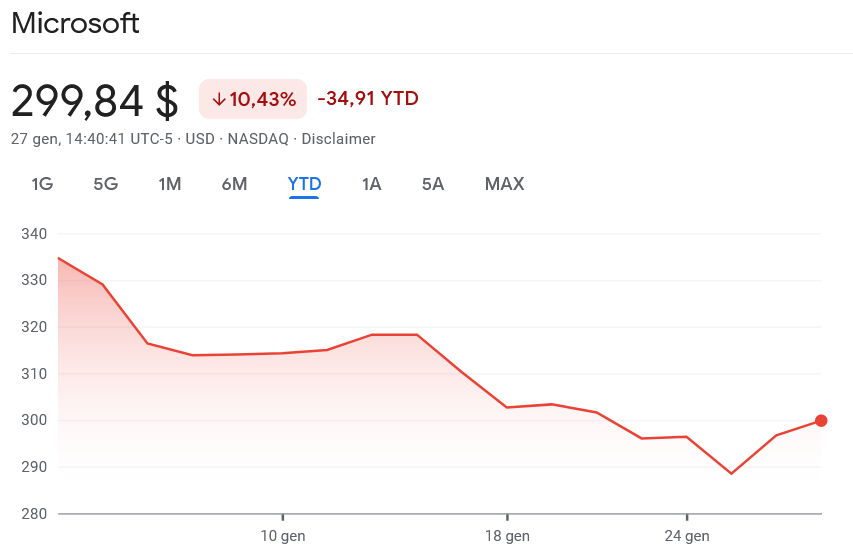

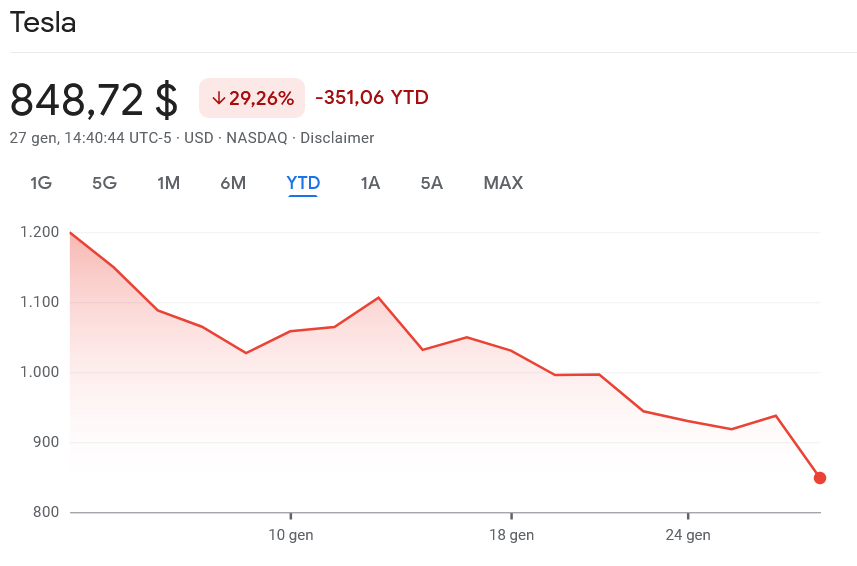

Apple ha perso il 12% circa da inizio anno, Microsoft il 10.40%, Tesla addirittura quasi il 30%.

Se le società che trainano i rendimenti calano, allora anche l’indice cala, dato che il rendimento attuale è dato da veramente pochi titoli.

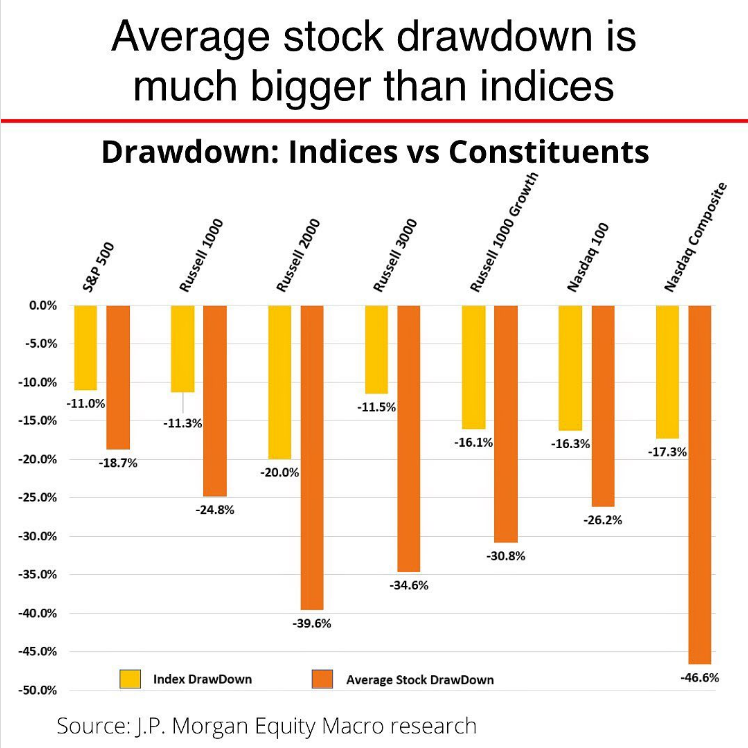

Da una ricerca di J.P. Morgan, possiamo vedere come il drawdown massimo (ovvero il picco più basso) medio delle azioni è molto peggiore di quello che rispecchia l’indice. Guardando il Nasdaq ad esempio, vediamo che l’indice è calato del 17.3% da inizio anno. Il calo medio delle azioni è invece stato del 46.6%, quasi 2.5 volte superiore. E la stessa cosa sta accadendo anche negli altri indici, a indicare che, se le Big dovessero calare ulteriormente, i mercati scenderanno ulteriormente in modo significativo.

Cosa possiamo fare allora noi?

Dato che non possiamo prevedere il futuro, non ci è possibile anticipare l’andamento del mercato. Ma possiamo però sfruttare la statistica per capire come sfruttare i momenti di ribasso del mercato.

Ad esempio, possiamo vedere come la media di un calo dell’indice S&P500 intra-year sia del 12%. A volte è stato superiore, a volte inferiore. Ma tutte le volte, il mercato ha sempre recuperato, più o meno velocemente.

Il Nasdaq invece, ha una media del 16.9% dal 2008 in poi come correzione. E ad oggi, siamo già a quei valori.

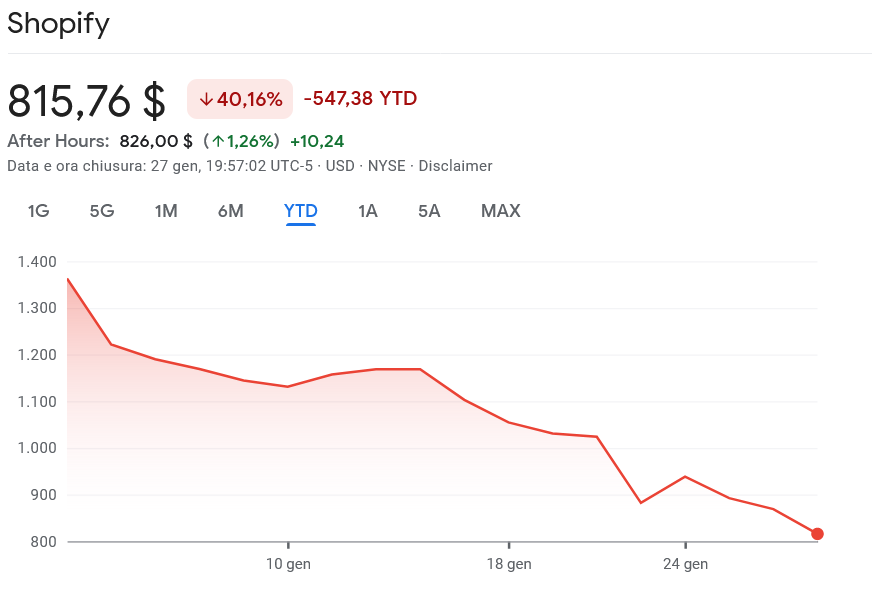

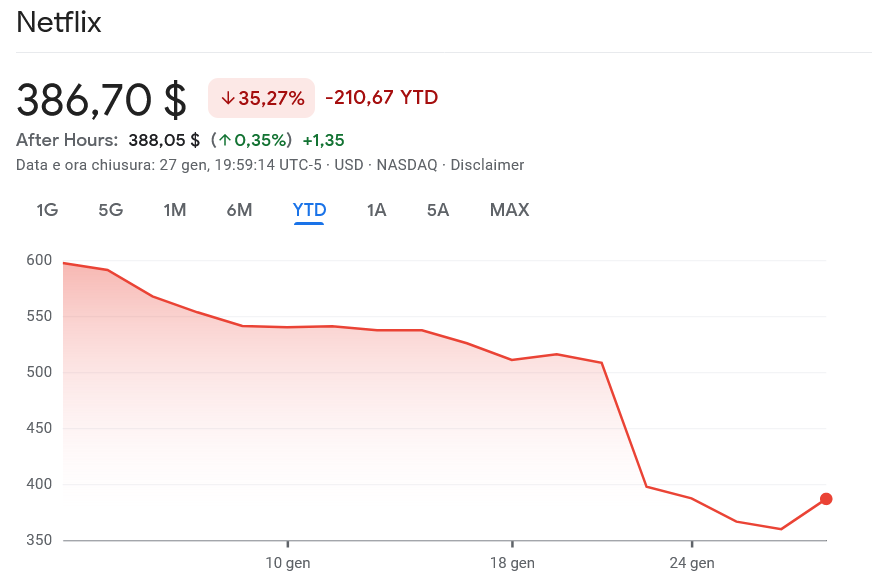

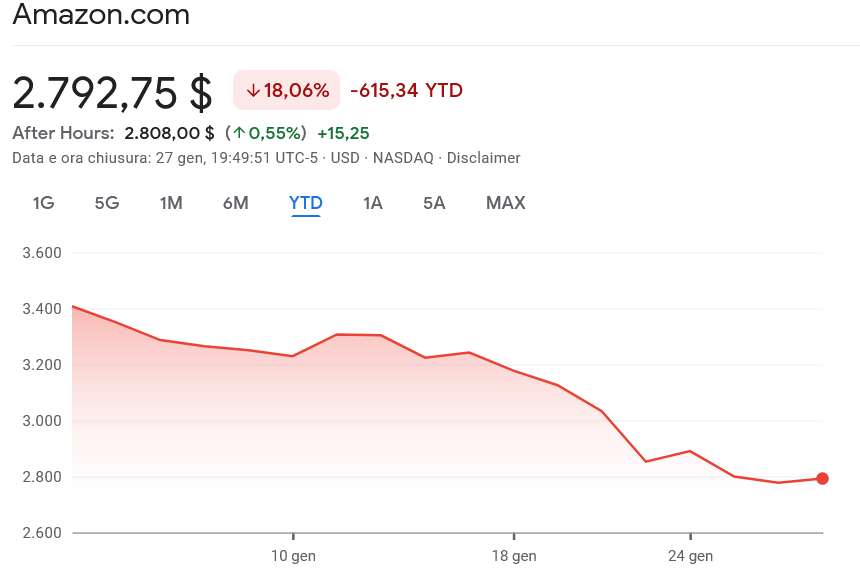

Società che sono cresciute tantissimo dal Covid sono crollate da inizio anno, anchele più importanti:

Cosa fare allora?

Come vi avevo detto qualche settimana fa, se siamo investitori di lungo periodo, e soprattutto se stiamo facendo un piano di accumulo su fondi o ETF growth, ben diversificati, efficienti e con un ottimo storico, allora possiamo sfruttare questo momento di debolezza per effettuare aggiuntivi in modo da abbassare il prezzo medio di carico. E’ nei momenti di ribasso che riusciamo ad avere i migliori rendimenti, dato che andiamo ad acquistare a prezzi decisamente minori società che avremmo comprato comunque anche a prezzi maggiori.

Preoccuparsi di un calo dopo pochi mesi di piano di accumulo ad esempio, quando abbiamo deciso di investire per 10/20 anni, non ha molto senso. Più avanti nel tempo, come l’esperienza insegna, pagheremmo per avere un calo di mercato e poter acquistare le stesse società a prezzi minori. Ricordiamoci che l’indice S&P500 ha guadagnato oltre il 100% dai minimi di Marzo 2020. Aveva toccato un minimo di 2.300 punti, ad oggi lo abbiamo visto ad un massimo di 4.818 punti.

Una crescita ancora più importante è stata avuta dal Nasdaq, che da 6.994 punti di Marzo 2020, ha toccato il record di 16.764 punti. Chi non ha sfruttato il momento di crisi ha perso un’occasione che difficilmente si ripete tante volte nella storia. I ribassi avvengono sempre per caratteristica del mercato, ma non sempre sono forti, e non sempre sono frequenti.

A breve vedremo di utilizzare parte di quella liquidità che vi avevo non fatto investire (per chi aveva capitali maggiori). Ho aspettato come vi dissi fine mese/inizio febbraio, date le trimestrali importanti e la riunione del FOMC, per la decisione della FED. Sempre meglio aspettare qualcosa di più, che agire di impulso.

Per chi invece ha iniziato da pochi mesi, possiamo anche tranquillamente saltare il momento, dato che ogni versamento mensile va a mediare pesantemente il pac.