Aggiornamento Mercati: il nuovo Presidente USA

(Cliccando sulle immagini potete zoomarle)

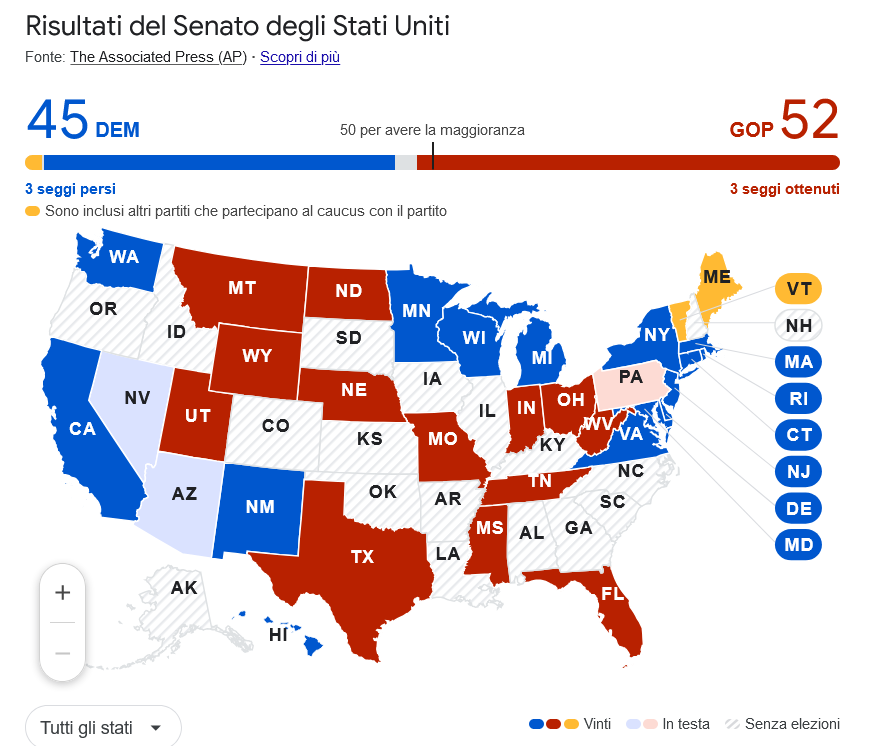

Dopo 4 anni, Donald Trump è nuovamente il Presidente degli Stati Uniti d'America. Con 295 seggi vinti (ne servono 270 per avere la maggioranza negli USA) Trump ha battuto nella corsa presidenziale Kamala Harris, nonostante l'incertezza degli ultimi sondaggi. Ma non solo: i repubblicani hanno anche vinto la maggioranza al Senato, e si apprestano anche ad avere una maggioranza (salvo sorprese, essendo gli scrutini ancora in corso) anche alla Camera dei rappresentanti. E questo sarebbe un aspetto di fondamentale importanza, in quanto, mentre la Politica Estera e militare è di competenza solo del cabinetto del Presidente, tutto ciò che riguarda la politica interna deve passare al vaglio del Congresso. Ed avere la maggioranza ovunque permetterebbe al nuovo Presidente di muoversi molto più liberamente.

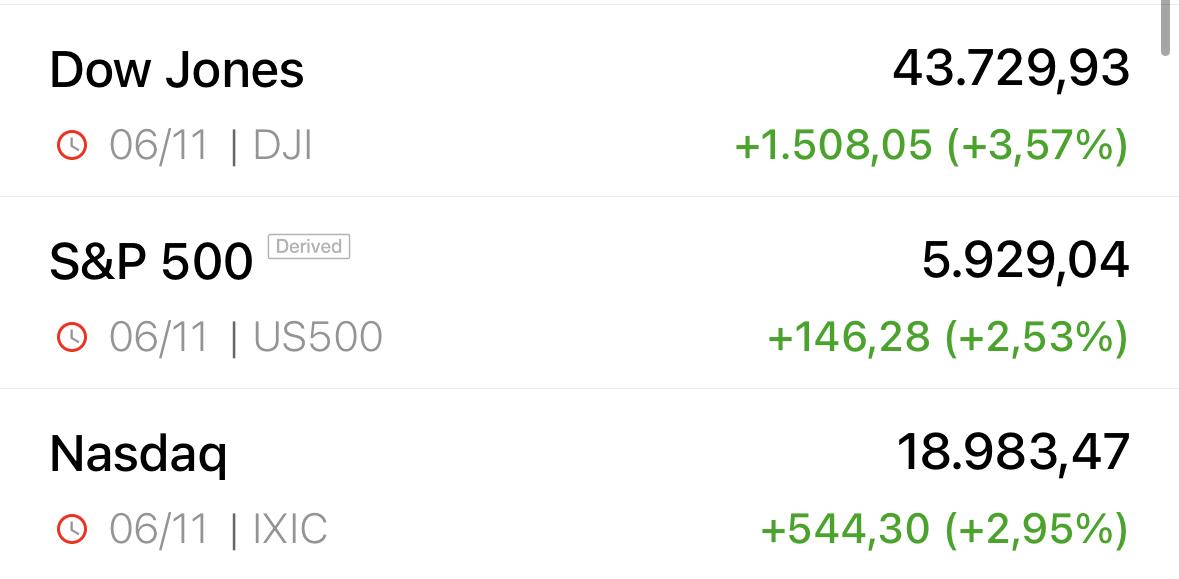

E come abbiamo visto in questo brevissimo periodo di tempo, i mercati hanno subito risposto a questi risultati:

I mercati USA hanno infatti visto il miglior giorno dell'anno (2024), con il Dow Jones in primis, con un risultato positivo dell'oltre 3.50%.

Nuovo record storico segnato anche dall'S&P500

(che il giorno seguente 7/11 si è ulteriormente apprezzato, avvicinandosi alla soglia storica dei 6.000 punti) e del Nasdaq, anch'esso sempre più vicino alla soglia psicologica dei 20.000 punti.

Trump ha da sempre annunciato di volere una politica più espansiva, che favoreggia le asset class di rischio, con la possibilità però di rivedere una inflazione in salita. E il fatto di aver vinto le elezioni meglio del previsto (conquistando potenzialmente tutto) ha di fatto fatto emergere i mercati.

Difatti, nelle promesse elettorali vi era un potenziale taglio delle imposte per le imprese, cosa che permetterebbe alle società di avere più margini e, di conseguenza, aumentare gli utili (e quindi i loro valori attualizzati). Più avanti vedremo anche chi potrebbe essere più favoreggiato e chi più colpito dalle politiche del nuovo Presidente.

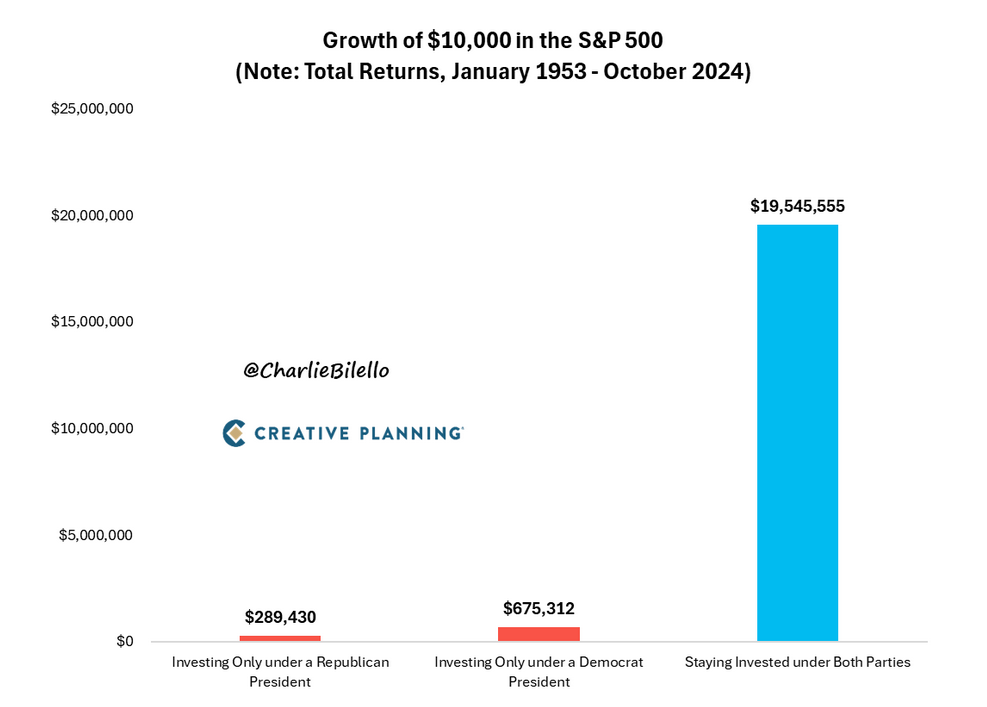

Cosa sarebbe infatti successo se avessimo disinvestito una settimana prima delle elezioni, o mesi prima, per la paura di un crollo di mercato?

Oggi ci troveremmo a dover rientrare su un mercato molto più alto, a prezzi superiori, pagando di più quello che potevamo comprare prima (o non vendere).

Come scritto prima infatti, ricordiamoci sempre come il fattore predominante per avere mercati in salita, sono gli utili aziendali. Finchè ci saranno loro in aumento, tutto il resto sarà solamente di contorno.

E lo si può verificare agilmente in questi due grafici qui sopra: il primo, a sinistra, mostra come investire solamente a seconda di un partito (Repubblicano o Democratico) sia estremamente fallimentare. In primis, perchè si perdono almeno 4 anni di investimento ogni volta che vince il partito indesiderato; inoltre, vorrebbe dire disinvestire ogni volta (pagando ovviamente le imposte) e minare quindi la crescita dell'interesse composto. Un grave errore per gli investitori di lungo periodo, come si può vedere proprio dal grafico. Numeri che fanno una differenza abissale.

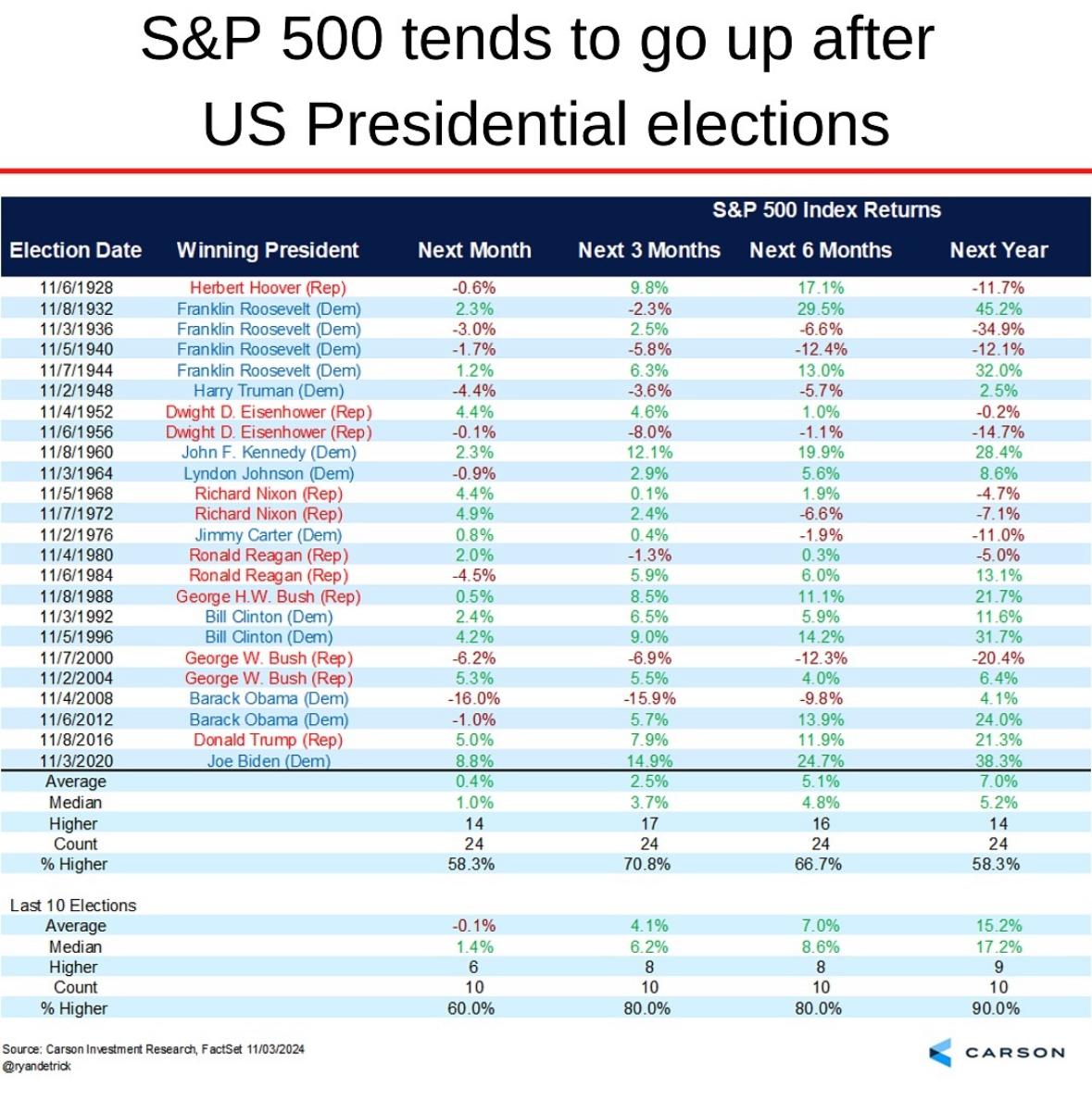

Nel secondo grafico possiamo invece vedere cosa è successo nell'anno delle elezioni presidenziali storicamente. Nelle ultime 10 elezioni (quindi negli ultimi 40 anni) il mercato è salito di un ulteriore 4.1% di media nei 3 mesi successivi, di un +7.0% nei successivi 6 mesi, e di un +15.2% nei 365 giorni che seguono le elezioni (dati che comprendono anche la Crisi Immobiliare del 2008 e la Bolla Tech del 2000).

Allora perchè, nuovamente, scommettere, cercando di prevedere il mercato, quando statisticamente è fallimentare?

Prima di continuare questo aggiornamento, una panoramica su quello che è successo numericamente parlando sui mercati:

Quello che possiamo osservare dall'ultimo aggiornamento lo trovate qui, è che i mercati non hanno smesso di salire in questi due mesi. I listini USA hanno praticamente "raddoppiato" le performance, portandosi a un +28% del Nasdaq da inizio anno, un +25% dell'S&P500, e un +16% del Dow Jones. Importante anche il balzo delle Small Cap rappresentate dal Russel 2000, che hanno guadagnato un 8% circa solamente negli ultimi due giorni, a seguito delle elezioni. Abbastanza stabili invece i listini europei, sullo spauricchio di nuovi dazi dettati dalla politica di Trump, con un contesto più incerto per il Vecchio Continente.

Tra gli altri dati interessanti degli di nota, troviamo i rendimenti obbligazionari, Bitcoin, e l'Oro.

Le elezioni e la possibilità di vittoria di Trump hanno fatto salire molto i rendimenti dei Treasuries, a livelli che non si vedevano da mesi. Questo è dovuto proprio dalla possibilità che una politica espansiva possa provocare un nuovo rialzo dell'inflazione, esattamente come stanno già ad oggi prezzando i Break-Even Inflation Rates a 5 anni (lo vedremo successivamente). A breve termine, in attesa di una normalizzazione dettata dalla crescita dell'economia USA nel 4Q24 sotto al 2% (a causa soprattutto degli scioperi e dei disastri naturali quali uragani), i prezzi dei bond a lungo termine dovrebbero quindi patire. Abbiamo poi visto un sonoro rialzo delle cryptovalute, Bitcoin in primis, che ha segnato nuovi massimi storici dopo quasi un anno di lateralità dei prezzi. Anche qui, ha giocato molto la vittoria di Donald Trump. Il giorno stesso infatti dell'annuncio della sua vittoria come Presidente, Bitcoin ha guadagnato il quasi 9%, portandosi a un nuovo record storico. Interessante adesso anche la posizione dell'oro, che potrebbe muoversi al ribasso per due elementi: l'aumento dei rendimenti reali, in virtù delle attese di crescita maggiori, che potrebbero spingere gli investitori a preferire il Dollaro rispetto all'oro, e la negoziazione di accordi per il cessate il fuoco sia in Ucraina che in Medio Oriente, diminuendo quindi l'incertezza geopolitica che ha fatto salire le valutazioni dell'oro così tanto nell'ultimo anno.

Con Trump alla presidenza infatti, lo scenario è completamente cambiato: solamente un giorno fa il mercato prezzava una possibilità di un doppio taglio dei tassi (portandoli al 4.25% - 4.50%) nella riunione di Dicembre, l'ultima del 2024. Ad oggi invece, tale possibilità si è praticamente azzerata, supportando invece l'ipotesi di un altro mini taglio, o di addirittura un nulla di fatto.

Come vi dicevo prima infatti, i tassi dei Break-Even Inflation a 5 anni hanno toccato nuovamente i massimi livelli da Maggio (2.38%), in deciso aumento dall'1.85% circa di Settembre 2024. Tutto ciò è infatti conseguenza di quello che potrebbe avvenire da oggi in poi.

E il tutto si tramuta ovviamente in maggior debito. Ma tutto ciò è una conseguenza del mondo attuale. Negli ultimi 10 anni, il Governo Federale degli USA ha visto un aumento delle entrate fiscali del 63%: il problema? E' che le sue spese sono aumentate del 93%!

E tutto questo nuovo debito sta spingendo nuovamente al rialzo i rendimenti dei Treasuries a lungo termine, propio come dicevamo precedentemente, facendo calare il loro valore (per la correlazione valore nominale - tasso di interesse delle obbligazioni).

E questo si ripercuote esattamente nella tabella mostrata prima, ovvero sulla possibilità di nuovi tagli dei tassi in futuro. Un aumento delle aspettative dell'inflazione e un aumento dei rendimenti a lungo termine dei bond, sono elementi che la Banca Centrale non può ignorare. E il mercato lo sta già prezzando.

Insomma, oggi più che mai, l'aver mantenuto il proprio obiettivo di investimento, magari avendo sfruttato i ribassi di mercato del 2022 (come vi avevo scrittto nei precedenti aggiornamenti) sta pagando in termini di performance.

Chi ha venduto invece, chi ha stoppato l'investimento per "paura" o per scommessa sulle elezioni, senza mantenere e continuare quello che doveva essere il suo piano di investimento (e per fortuna tra voi in consulenza non vi è nemmeno una persona che l'ha fatto, complimenti!), oggi si sta mangiando le mani, avendo meno - o nessun - soldo investito, vedendo però i mercati a nuovi massimi storici. Su tutti i fronti (ad eccezione dell'obbligazionario, ma vedremo successivamente anche questa parte).

Unica cosa che vorrei precisare prima di andare avanti, visto che mi è stata chiesta più volte, riferita alla performance:

Tutti i dati che vediamo a giro, qui, ma anche su investing.com o dove sia, si intendono riservati agli indici, che prendono la performance anno su anno, come se avessero fatto un investimento una tantum il 1 gennaio, e da li non si fossero più mossi. Se si investe tramite PAC, se si fanno aggiuntivi, se si ribilancia il portafoglio, le performance saranno di conseguenza differenti rispetto a quelle degli indici, in positivo o in negativo.

Basti pensare al 2022, come durante il calo di mercato un Piano di Accumulo o aggiuntivi abbiamo fatto beneficiare il portafoglio avendo potuto mediare il prezzo di carico (ovvero il prezzo medio di acquisto), portando il portafoglio nel complessivo ad avere una performance migliore rispetto all'indice di riferimento, nonostante gli strumenti investissero proprio su quell'indice. E stessa cosa accade - in negativo sulla % - quando si accumula su un mercato rialzista, dato che gli acquisti seguenti saranno a un prezzo maggiore, portando il prezzo medio di carico a salire, risultando in una performance diversa rispetto a quello dell'indice (che è rimasta invariata).

Ma, ricordo, che la mediazione è solo una caratteristica del piano di accumulo o degli aggiuntivi. L'obiettivo principale è quello di accumulare capitale, e di ottenere performance su un capitale sempre maggiore.

D'altro canto, meglio avere il +10% su 100.000 euro costruito nel tempo che il +30% su 10.000 euro (non più accumulato per non rovinare la performance positiva), non trovate?

Se si volesse l'esatta performance degli indici bisognerebbe investire tutto una tantum e non toccare più il portafoglio nel tempo. Non la scelta migliore, e nemmeno la più plausibile.

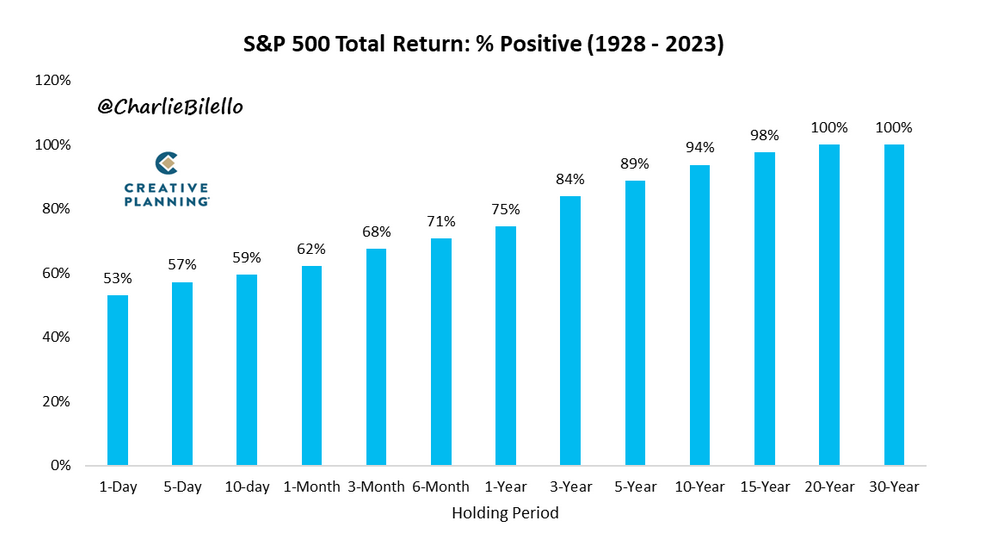

Su un qualsiasi giorno di mercato, la probabilità di avere un rendimento positivo a un giorno sull'indice azionario statunitense S&P500 è del 53%, poco più del lancio di una moneta. Per questo parlo sempre di scommessa a breve termine. Ma aumentando l'orizzonte temporale anche ad un solo anno, questa probabilità aumenta al 75%. Molto meglio, ma non ancora sufficiente per essere sicuri di un ritorno positivo nel tempo. Considerando invece un periodo di 20 anni, il mercato USA non ha MAI avuto un rendimento negativo.

Questo è quello che intendo quando dico che il tempo ci è amico, e diminuisce il rischio.

Benchè facciano paura, e mettano ansia, i cali di mercato sono normali. D'altro canto, se salisse e basta, il premio per il rischio non potrebbe essere così alto nel tempo.

Come si può vedere, nel tempo, nonostante le performance eccezionali, ci sono stati annualmente forti oscillazioni, anche molto decise (vedasi il -34% nel 2020 a causa del Covid, con l'anno che ha comunque chiuso a un +16%).

Detto ciò, nonostante l'entusiasmo che vediamo attualmente sui mercati, è bene ricordare che stiamo vivendo un momento "d'oro". E' passato attualmente un anno senza una correzione del -10%. Per cui un eventuale calo futuro, anche se al momento non se ne vedono gli elementi, non dovrebbe sorprenderci troppo.

L'importante è rimanere focalizzati sul proprio obiettivo temporale, i propri obiettivi di investimento, e modificare il portafoglio solo quando e se necessario, in base soprattutto a modifiche delle condizioni personali.

Storicamente, i migliori giorni di mercato si sono visti proprio durante le fasi di ribasso. Uscendo in tali fasi, il risultato del portafoglio potrebbe essere molto diverso da quanto aspettato!

Vedremo dunque come proseguirà a seconda di come si muovera il nuovo Presidente degli Stati Uniti. Se riuscirà a mettere la parola fine ai duhe conflitti ormai ben troppo allargatasi, e se attuerà la sua probabile politica di dazi e di forza bruta nella geopolitica.

Da tenere d'occhio poi, soprattutto per il bene dell'Europa, già messa in difficoltà dalla schiacciante concorrenza di USA e Cina, la situazione della Germania, che da tempo è il nuovo malato del continente (oltre alla Francia, con i suoi problemi che sta passando). Notizia di oggi infatti è la nuova crisi di Governo, che potrebbe portare il voto anticipato già a primavera.

Un problema che ci riguarderà da molto vicino, considerato il legame che c'è tra lo Stato tedesco e il Nord Italia in termini di produzione. E' notizia infatti di qualche giorno che Volkswagen sarebbe pronta a chiudere tre fabbriche in Germania, dopo l'annuncio a Settembre della cancellazione del programma di sicurezza del lavoro in vigore da oltre 30 anni: il colosso dell'auto non aveva MAI chiuso impianti in madre patria da quando esiste.

A livello obbligazionario invece, se dovesse essere confermato l'aumento dell'inflazione, potremmo allora vedere un rallentamento del taglio dei tassi come scritto prima, confermando tassi più alti per un periodo più lungo di quanto previso. Bene quindi per il reddito fisso, per chi vuole portafogli bilanciati e per chi continua ad acquistare per cedole più alte, non benissimo per chi ha preso obbligazioni a lunghissima scadenza con la speranza di tagli forti e decisi in pochissimo tempo.

Un reminder, ancora ad oggi valido:

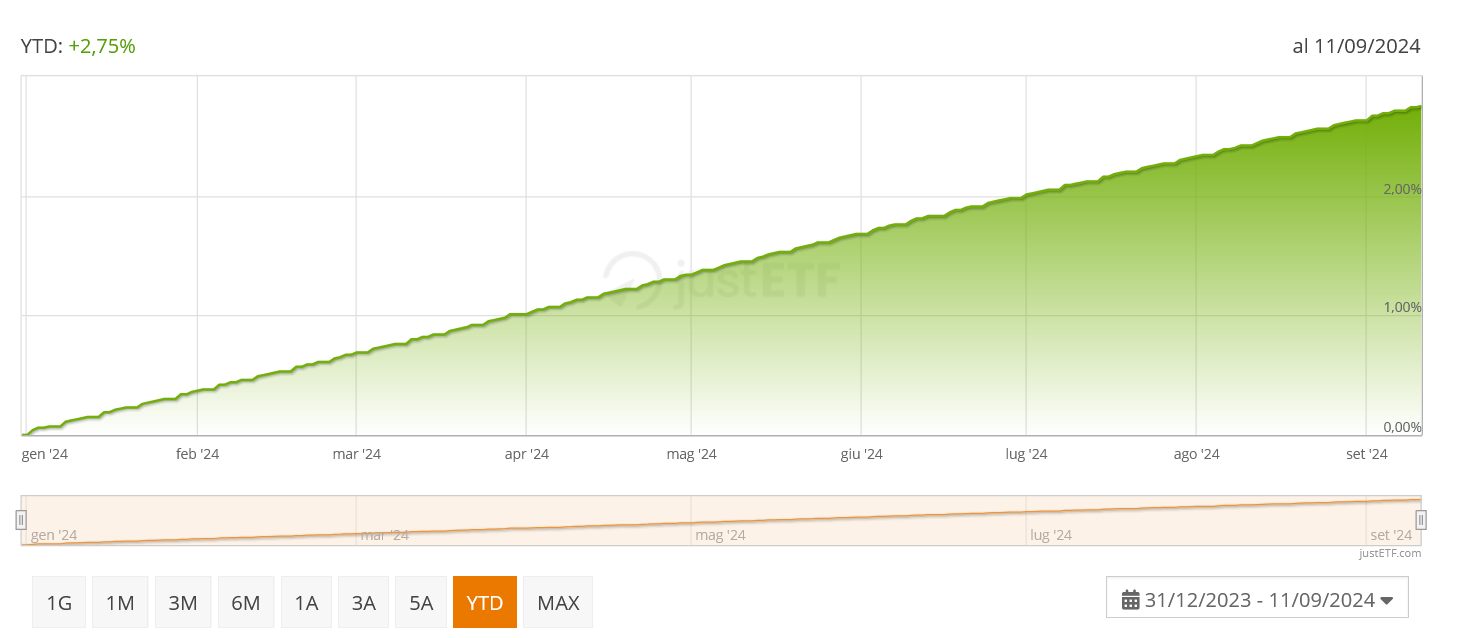

Oggi più che mai, tenere la liquidità ferma sul conto ha un costo opportunità enorme.

Esistono strumenti monetari che replicano l'andamento dei tassi delle banche centrali, attualmente, come visto, molto alti.

A differenza dei conti deposito non hanno vincoli, la tassazione è inferiore, e vi è possibilità di inserire qualunque cifra, senza minimi o multipli (richiesti da molti conti deposito).

Con i tassi attuali, si riesce ad ottenere un circa 3.50% lordo, senza sostanziali oscillazioni. Se i tassi dovessero poi diminuire, questi strumenti andrebbero ad ottenere un tasso di rendimento inferiore, al 3.25, 3%, o quanto sia a seconda del tasso di riferimento. Non si vedrà negativo fino a quando i tassi non torneranno in negativo.

Tenere dunque la liquidità ferma oggi non ha senso, quando si può ottenere un rendimento - anche ad accumulazione (o a distribuzione se si preferisce) - alto senza scadenza.

Se avete dunque liquidità a disposizione che non usate e che non volete investire a più lungo termine sui mercati finanziari, questa è la soluzione ideale.

Cosa fare allora oggi?

Per chi ha un PAC a lungo termine, la risposta è sempre la stessa. Guardare i mercati per informazioni, per divertimento, ma non per lasciarsi influenzare sulle scelte di investimento, a meno che non siano cambiate le situazioni personali. Se investo per 10/15 anni, avrà tempo di vedere rialzi e cali ancora parecchie volte. Anche se oggi nella maggior parte dei casi non si mediano più i prezzi come successo per tutto il 2022 e per buona parte del 2023, bisogna ricordarsi come la mediazione non è la funzione principale di un piano di accumulo. Si investe tramite Piano di Accumulo per appunto accumulare il capitale, per farlo crescere piano piano nel tempo, investendo periodicamente liquidità senza farsi influenzare dalle condizioni di mercato. La mediazione è una caratteristica in più che, ben venga se aiuta a abbassare il prezzo di carico, ma che funziona anche al contrario. Con un mercato in salita, si comprerà a prezzi superiori nel tempo, mediando al rialzo.

Per chi ha invece un portafoglio già ben strutturato e definitivo, ci sentiamo per gli eventuali bilanciamenti e/o le modifiche necessarie.

Ricordo poi, per chi ha un PAC manuale, che gli inserimenti arriveranno ad inizio mese per tutti (intorno al 5/7 del mese). Ci saranno 20gg per accettare la proposta, in qualsiasi momento, dato che è fortunatamente caduto il vincolo di doverlo accettare a mercato aperto.

Per sentirci per eventuali aggiornamenti del portafoglio/situazione personali, vi ricordo la possibilità di fissare un appuntamento quando più volete (oltre alle classiche chiamate/email) dal link calendly, che trovate qui o nella mia firma per email: https://calendly.com/poggileonardo_finanza/appuntamento/

Ricordo poi che se vi fossero situazioni familiari/amici che necessitano aiuto per i propri investimenti per migliorare la loro condizione finanziaria/investimenti in essere non efficienti, sono disponibile a sentirli e vedere se possiamo aiutarli. Ogni referenza è infatti ben apprezzata!

Ricordo inoltre che sono da ora ufficialmente attivi tutti i simulatori sul sito: https://poggileonardo.com/strumenti-e-simulatori-finanziari/

Potrete trovare:

– Calcolatore Interesse Composto

– Calcolatore Rendimento Obbligazioni, Titoli di Stato e BTP

– Calcolatore Pensione e Risparmio Fiscale

– Calcolatore Inflazione

– Calcolatore Interesse Semplice e Composto

– Calcolatore Mutuo

E’ inoltre disponibile anche di recente il Manuale del fondo pensione, per una scelta consapevole in base alla situazione personale e lavorativa: https://poggileonardo.com/fondo-pensione-il-manuale/

Stiamo poi lavorando ad altri simulatori e manuali, per dare sempre maggiori informazioni e poter scegliere al meglio, su dati oggettivi, come destinare i propri capitali, così da diminuire il più possibile errori.

Come sempre, se doveste avere qualsiasi dubbio, avete i miei contatti.

Un saluto,

Leonardo

Ah, quasi dimenticato.

Siamo ancora oggi la pagina Instagram più seguita in ITALIA come pagina personale di un Consulente Finanziario.

Un bel traguardo 🙂

https://poggileonardo.com/aggiornamento-mercati-settembre-2024-ok/

https://poggileonardo.com/aggiornamento-mercati-il-primo-semestre-del-2024/

https://poggileonardo.com/aggiornamento-mercati-aprile-2024/

https://poggileonardo.com/aggiornamento-mercati-febbraio-2024/

https://poggileonardo.com/aggiornamento-mercati-il-2023/