Aggiornamento Mercati: Aprile 2024

Aggiornamento di mercati in piena sessione di trimestrali che, come si sa, incidono sull'andamento dei mercati. Andamento che, ad oggi, continua il suo trend positivo iniziato mesi fa, più precisamente da Ottobre 2022.

(Cliccando sulle immagini potete zoomarle)

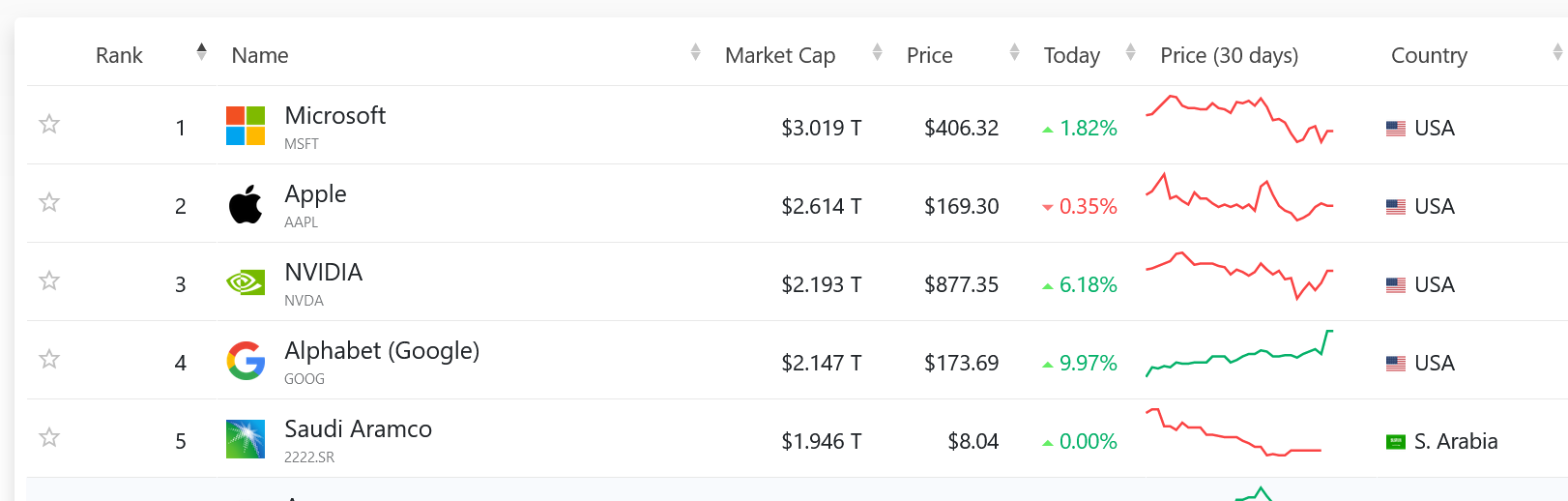

Una società che rispecchia alla grande la crecita e l'interesse verso l'Intelligenza Artificiale, essendone, di fatto, artefice per la creazione dei chip dedicati. Nonostante ad oggi non si trovi ai massimi storici (toccati a fine Marzo), la corsa non è finita in questi altri due mesi, toccando quasi quota +90% da inizio anno.

Una crescita che continua interrottamente da tempo - nel 2023 Nvidia è stata la società che è cresciuta di più in borsa tra le società incluse nell'S&P500, portando a casa il quasi 240% di guadagno, registrando un +1.915,26% negli ultimi 5 anni - che ha dato fiducia all'intero mercato azionario, dato il suo ormai peso e rilevanza negli indici mondiali. Grazie a queste importanti performance infatti, Nvidia pesa adesso per il 4.82% sull'interno listino azionario statunitense, mentre il suo valore nell'indice Msci World pesa per il 3.44% (dato aggiornato al 29 Marzo, un 1% in più rispetto a Gennaio).

Nota di merito anche per Google che, nonostante la concorrenza, riesce a ripartire e a battere tutte le previsioni ancora una volta, portandosi a nuovi massimi storici e portandosi ad uno storico terzo posto tra le società più capitalizzate del mondo.

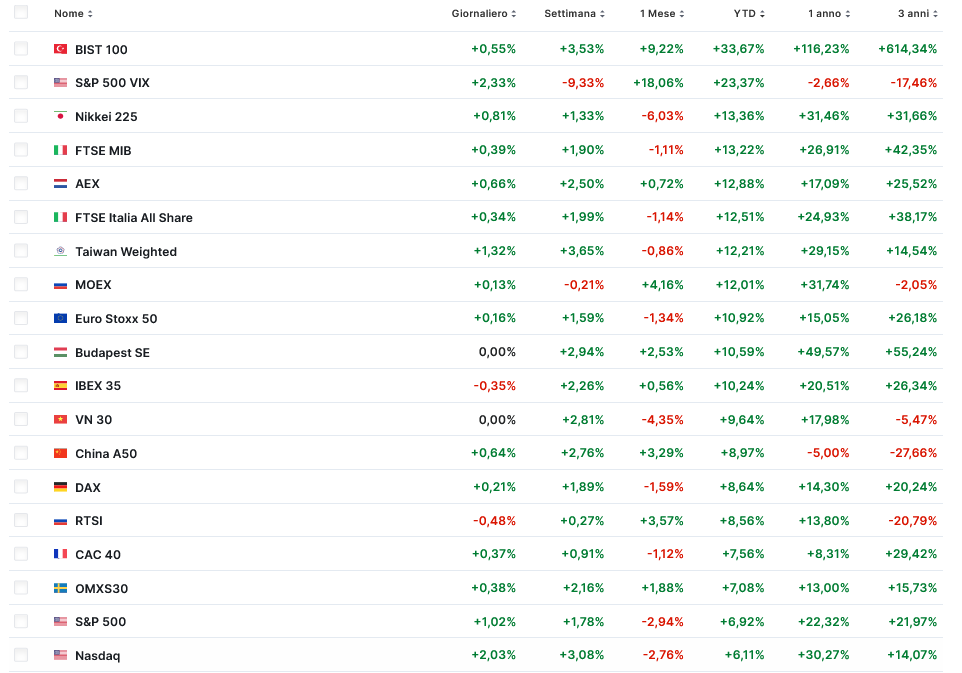

Diamo però come sempre, prima di iniziare questo aggiornamento, una panoramica su quello che è successo numericamente parlando sui mercati:

Da lato dei mercati azionari dunque, come si può vedere, ci sono ad oggi solo buone notizie, con mercati in crescita generalmente parlando, nonostante si sia alzata anche la volatilità, come si può vedere dal VIX, aumentato del 23% da inzio anno. In leggero positivo adesso è anche la Cina, che continua a faticare da oltre 3 anni, con i listini di riferimento che hanno perso tra il 34 e il 43% del loro valore complessivo. Nelle ultime settimane si sono leggermente ripresi, grazie all'intervento sempre più forte della Banca Centrale.

Insomma, oggi più che mai, l'aver mantenuto il proprio obiettivo di investimento, magari avendo sfruttato i ribassi di mercato del 2022 (come vi avevo scrittto nei precedenti aggiornamenti) sta pagando in termini di performance.

Chi ha venduto invece, chi ha stoppato l'investimento per "paura", senza mantenere e continuare quello che doveva essere il suo piano di investimento (e per fortuna tra voi in consulenza non vi è nemmeno una persona che l'ha fatto, complimenti!), oggi si sta mangiando le mani, avendo meno - o nessun - soldo investito, vedendo però i mercati a nuovi massimi storici. Su tutti i fronti (ad eccezione dell'obbligazionario, ma vedremo successivamente anche questa parte).

Unica cosa che vorrei precisare prima di andare avanti, visto che mi è stata chiesta più volte, riferita alla performance:

Tutti i dati che vediamo a giro, qui, ma anche su investing.com o dove sia, si intendono riservati agli indici, che prendono la performance anno su anno, come se avessero fatto un investimento una tantum il 1 gennaio, e da li non si fossero più mossi. Se si investe tramite PAC, se si fanno aggiuntivi, se si ribilancia il portafoglio, le performance saranno di conseguenza differenti rispetto a quelle degli indici, in positivo o in negativo.

Basti pensare al 2022, come durante il calo di mercato un Piano di Accumulo o aggiuntivi abbiamo fatto beneficiare il portafoglio avendo potuto mediare il prezzo di carico (ovvero il prezzo medio di acquisto), portando il portafoglio nel complessivo ad avere una performance migliore rispetto all'indice di riferimento, nonostante gli strumenti investissero proprio su quell'indice. E stessa cosa accade - in negativo sulla % - quando si accumula su un mercato rialzista, dato che gli acquisti seguenti saranno a un prezzo maggiore, portando il prezzo medio di carico a salire, risultando in una performance diversa rispetto a quello dell'indice (che è rimasta invariata).

Ma, ricordo, che la mediazione è solo una caratteristica del piano di accumulo o degli aggiuntivi. L'obiettivo principale è quello di accumulare capitale, e di ottenere performance su un capitale sempre maggiore.

D'altro canto, meglio avere il +10% su 100.000 euro costruito nel tempo che il +30% su 10.000 euro (non più accumulato per non rovinare la performance positiva), non trovate?

Se si volesse l'esatta performance degli indici bisognerebbe investire tutto una tantum e non toccare più il portafoglio nel tempo. Non la scelta migliore, e nemmeno la più plausibile.

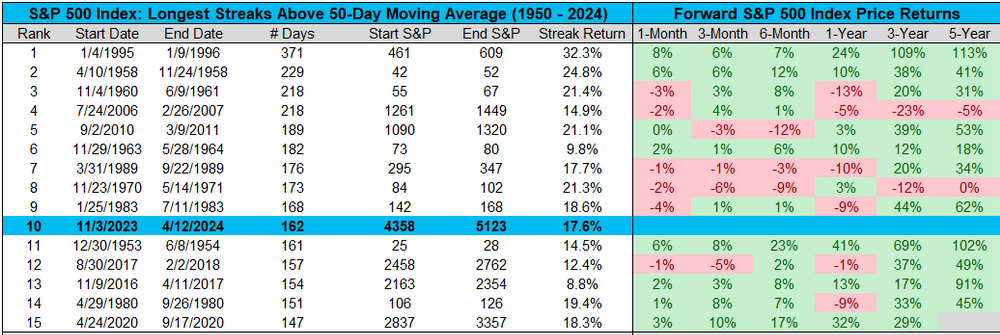

Il rally a cui abbiamo assistito è stato uno dei più lunghi e forti della storia: il decimo di sempre, guardando ai dati dal 1950, stoppato dalla correzione di Aprile (-5%) che (al momento in cui sto scrivendo) è già stato quasi interamente recuperato.

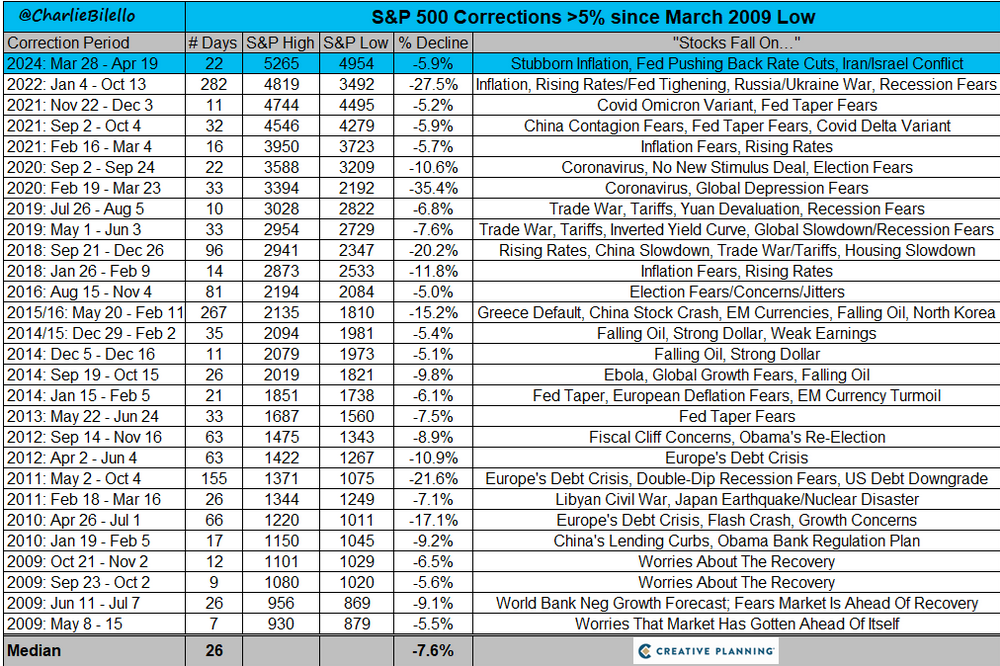

Ma perchè il mercato è calato da inizio Aprile?

C'è sempre una ragione per cui il mercato può scendere. A questo particolare frangente è stato attribuito una inflazione in ripresa, le banche centrali che posticipano i tagli dei tassi, e il conflitto Iran/Israele.

Tutte queste paure fanno crescere la volatilità (come si vedeva prima, l'indice VIX è ai valori di Ottobre 2023 dopo mesi di tranquillità).

Ci sarà sempre un motivo per il quale il mercato tenderà a calare - purtroppo, o per fortuna, non siamo esseri completamente razionali - ma ci saranno sempre altrettanti motivi per cui il mercato tenderà a riprendersi, utili in primis.

Qui a lato possiamo vedere tutti i cali che ci sono stati dal 2009 ad oggi dell'oltre 5%. Sono tantissimi, e in tutti i casi sembrava che fossimo davanti ad un problema insormontabile.

Le banche centrali si muovono a vista oramai, seguendo i dati sull'inflazione e sull'economia. Non vogliono anticipare i tagli dei tassi se non ve ne sono le ragioni, per evitare un nuovo surriscaldamento del mercato, e quindi un conseguente ritorno dell'inflazione.

Infatti, i dati ci parlano di una economia statunitense forte, che sorprende le aspettative da parecchie letture. Solo l'ultima di riferimento al primo trimestre ha "sorpreso" con un +1.6%, rispetto ad una previsione del +2.5% e le precedenti che si aggiravano sempre intorno all'oltre 3-5%.

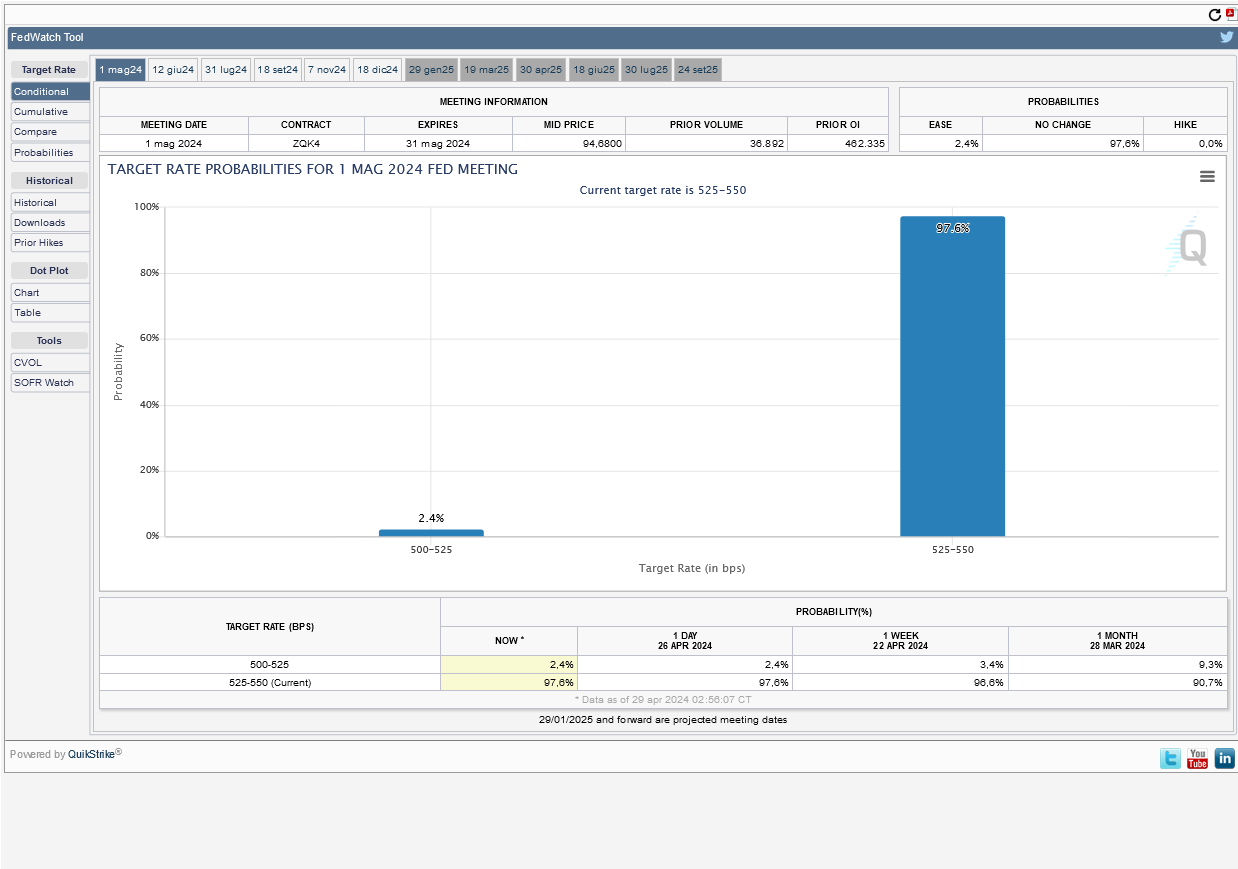

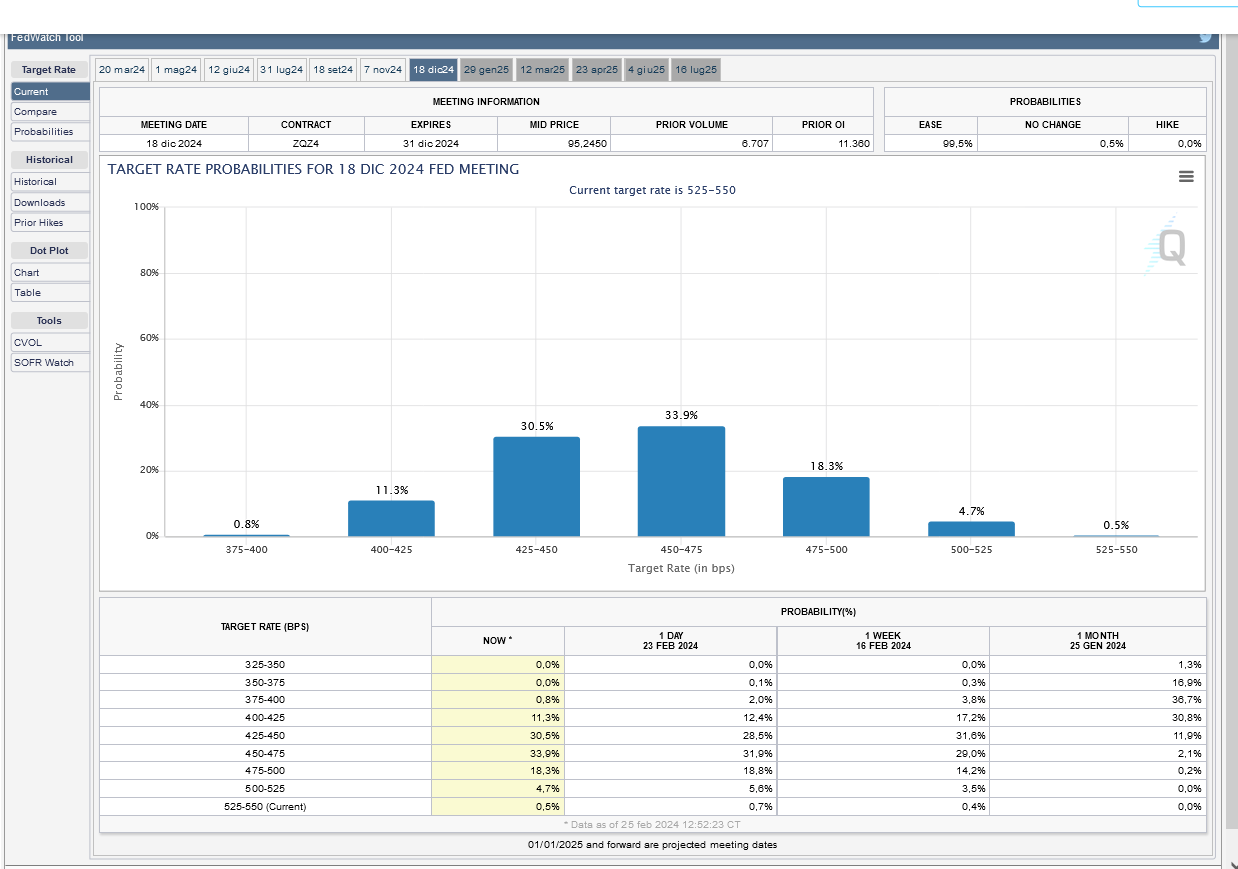

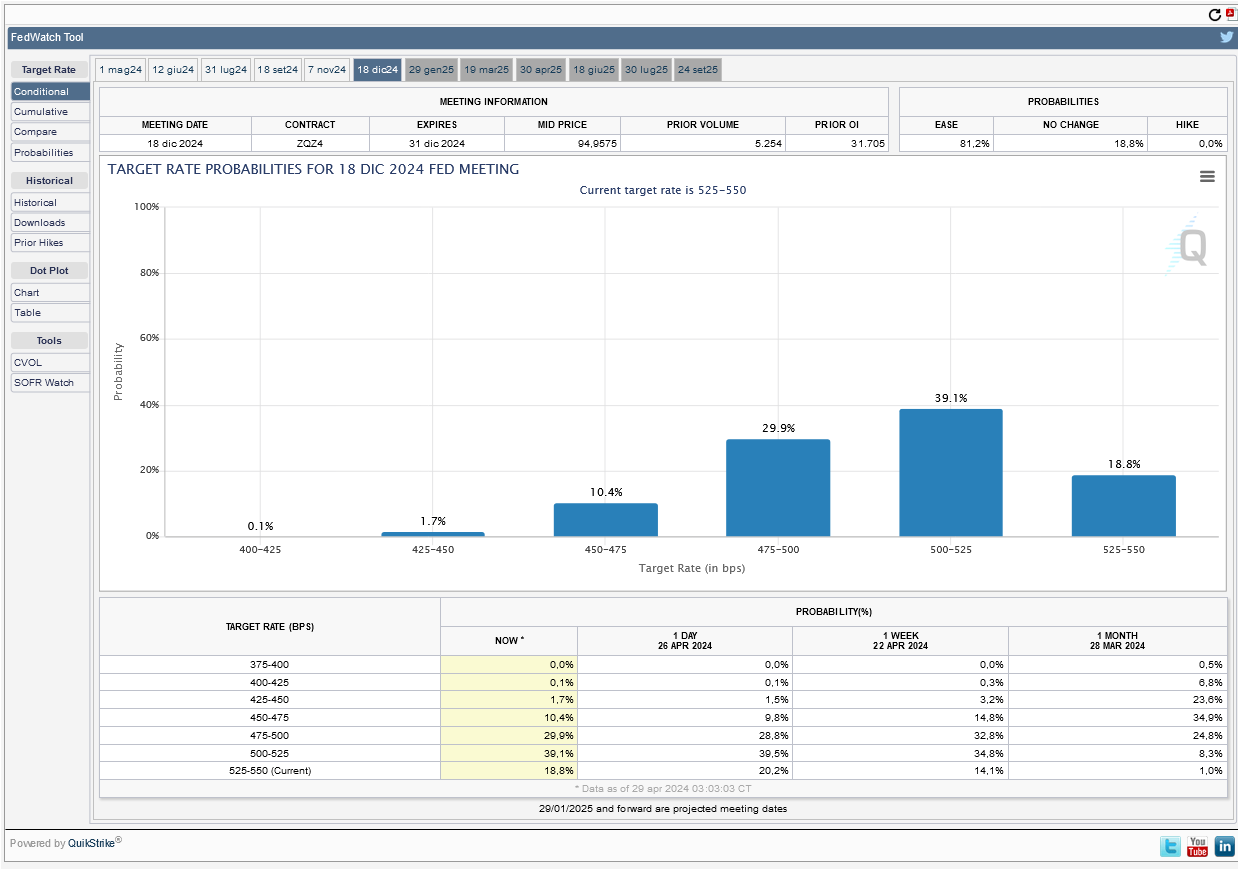

Se fino a solamente due mesi fa le aspettative di un taglio dei tassi a Marzo erano del 50% (del 64.7% a Dicembre), oggi le aspettative prezzano un 99.5% di probabilità che i tassi non verranno tagliati a nemmeno a Maggio, e che verranno mantenuti esattamente come sono ancora una volta. Con i dati attuali, per vedere un taglio dei tassi bisognerà aspettare almeno fino a Settembre, dove le probabilità sono le più alte.

Le prospettive per l'intero 2024 sono completamente cambiate con una recessione che non arriva, e che non vedono più sei tagli dei tassi come i più probabili, ma ne scontano solamente - ad oggi - uno o due, con una probabilità del 40% circa (cliccando sulle immagini si può vedere le differenze di aspettative a Dicembre).

Tutto ciò influenzerebbe ancora una volta quelle società più piccole che faticherebbero ad emergere e quelle non redditizie, ma soprattutto influenzerebbe la risalita del mercato obbligazionario che, ahimè, a differenza di quello azionario, continua oggi ad essere in forte perdita.

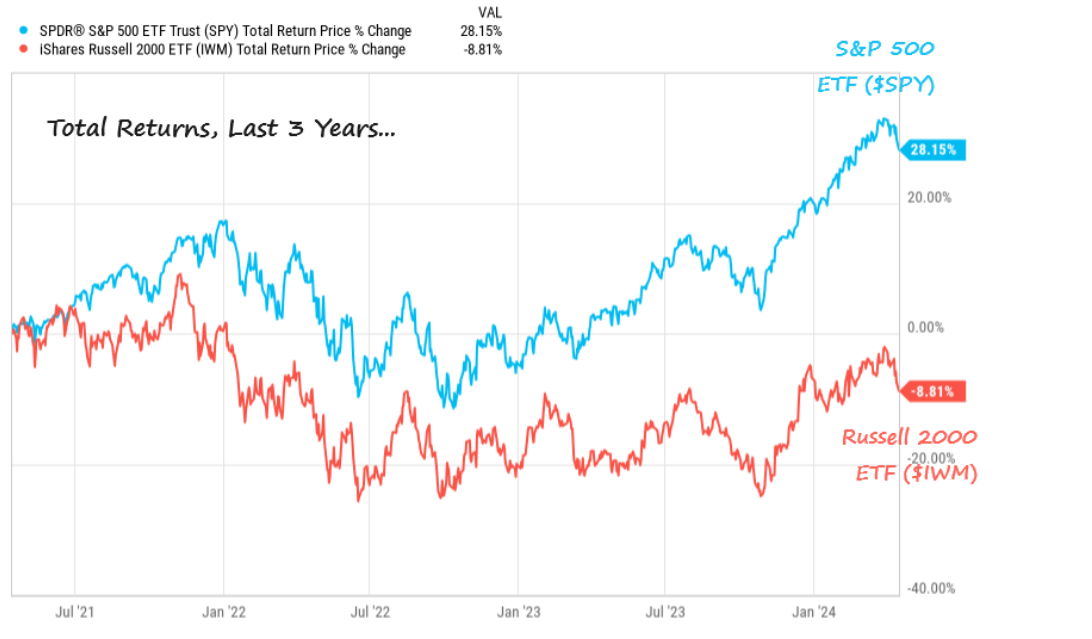

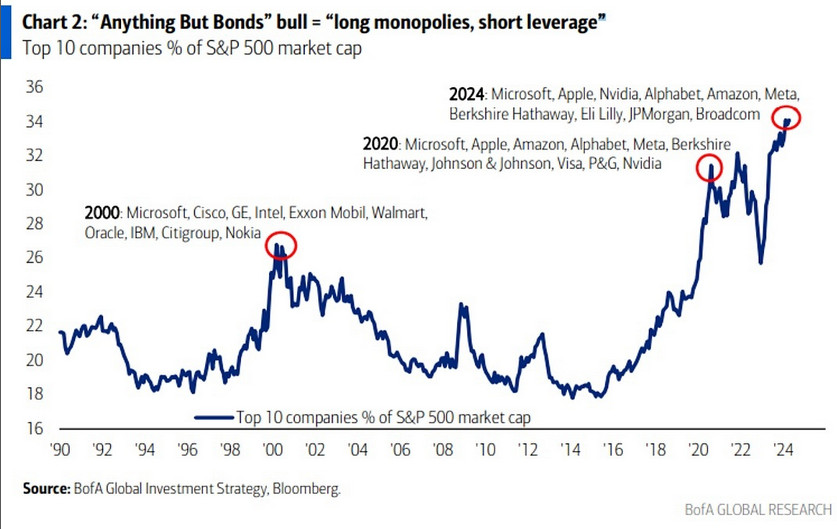

Nell'immagine a sinistra si può vedere esattamente a cosa portano tassi alti. Società più virtuose, con tanta cassa in pancia, che possono avere rendimenti alti anche dalla liquidità non investita, e società più piccole, che soffrono avendo bisogno di finanziamenti sempre più costosi, per un tempo sempre più lungo.

Il forte calo dei tassi di interesse di Ottobre/Dicembre aveva dato un boost alle società meno capitalizzate, che avevano realizzato uno dei più forti rally di sempre. Ma da inizio anno le cose sono cambiate, con i tassi che sono tornati a risalire sulle diverse aspettative.

Questo ambiente economico porta ad una concentrazione sempre maggiore degli indici, dove le big cap, ovvero le società più capitalizzate, continuano a crescere a scapito di quelle più piccole. E proprio per questo motivo, ad oggi vediamo una concentrazione massima delle 10 società più capitalizzate nell'indice statunitense S&P500, che hanno oramai superato il 34% del totale della capitalizzazione complessiva.

Per metterla su un altro piano, praticamente 10 società valgono per il 34% del mercato USA. Le altre 490 circa valgono per il rimanente 66%.

E ciò potrebbe continuare a "peggiorare" date le condizioni spiegate successivamente, facendo "sottoperformare" tutti gli altri indici dove non sono presenti le big cap. Almeno nel breve periodo.

Da lato bond (obbligazioni) la situazione, come dicevo a inizio aggiornamento, è decisamente diversa, e rimane sostanzialmente uguale a quella dell'ultimo aggiornamento. Data la correlazione prezzo/tasso di interesse delle obbligazioni, il prezzo delle stesse obbligazioni non si è mosso in modo così accentuato come successo con il mercato azionario. Quello che abbiamo potuto notare è stato un rally dei titoli obbligazionari dal picco dei tassi di interesse di Ottobre 2023, sopratutto nella fine dell'anno scorso dato che le previsioni vedevano un forte taglio dei tassi da parte delle banche centrali. E i mercati, anticipando le aspettative, hanno dato dei buoni ritorni come non si vedevano da ormai più di tre anni, a causa dell'innalzamento dei tassi che ha portato il comparto a subire tantissimo, soprattutto nelle lunghe scadenze, che sono più suscettibili alle variazioni dei tassi.

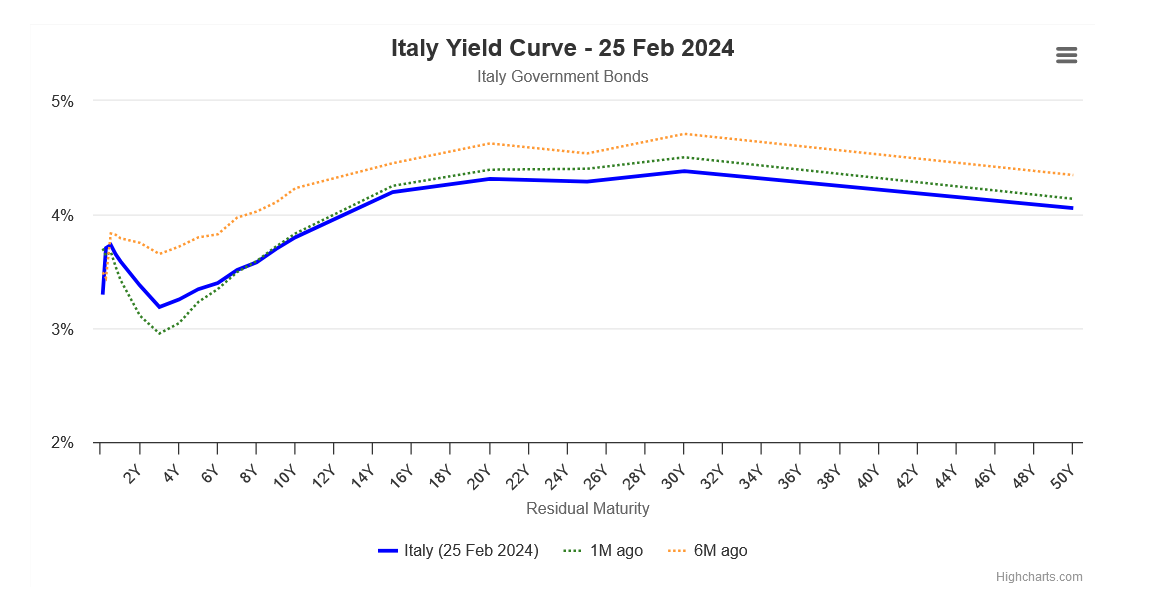

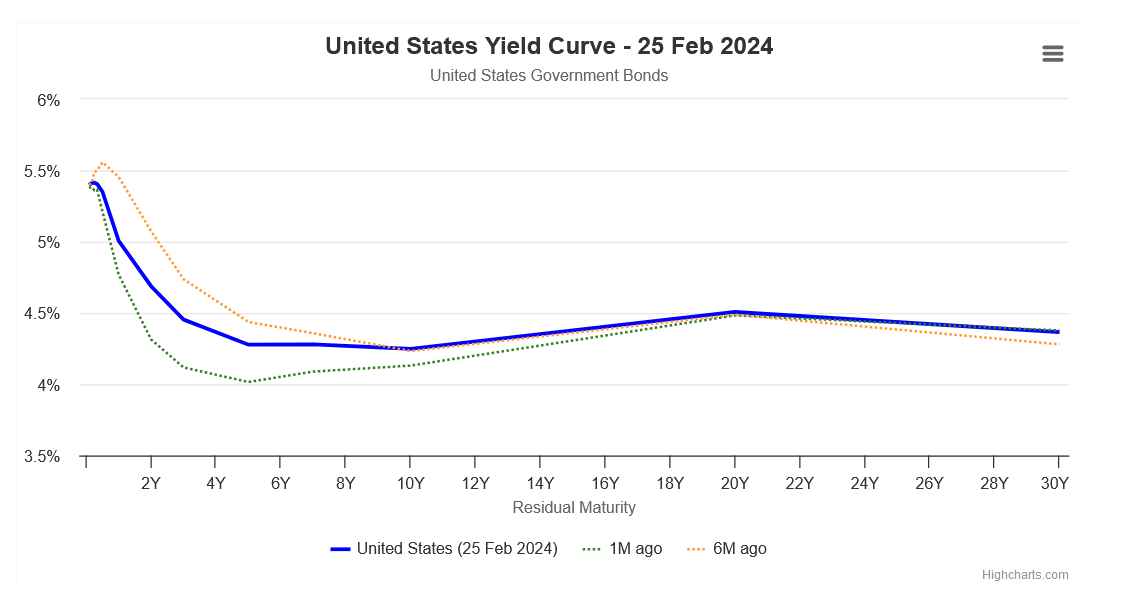

Dopo aver avuto un considerevole calo dei rendimenti infatti - vedasi la linea gialla, che rappresenta i rendimenti di sei mesi fa per l'Italia (a sinistra) e per gli USA (a destra) - che ha portato appunto al rally dell'obbligazionario, nell'ultimo periodo, specie nelle scadenze più brevi - che sono quelle più incerte, i rendimenti sono tornati a salire leggermente, riportando il prezzo delle obbligazioni a subire, perdendo parte dei guadagni avuti. Si veda infatti come un mese fa il rendimento dei BTP a 3 anni era nettamente inferiore, e come - ancora più marcata - fosse diverso il rendimento dei Treasuries - i corrispondenti titoli di stato statunitensi. Dopo un piccolo rialzo a fine Marzo ad oggi siamo tornati alla situazione di Febbraio, per cui niente di alterato per queste asset class.

Per l'obbligazionario quindi, il recupero totale sarà più lento, specialmente per chi ha acquistato a tassi zero, o negativi. Finchè i tassi non si abbasseranno, il recupero necessiterà tempo. Eventuali cedole aiuteranno a tornare in parità prima. Per chi deve creare un nuovo portafoglio o deve aggiungere oggi l'obbligazionario per cambiare la volatilità al proprio portafoglio invece, non sarà "conveniente" come lo era sei mesi fa, ma rimane sempre un momento migliore oggi rispetto a quello che c'era tre anni fa.

Vedendo qualche altro dato:

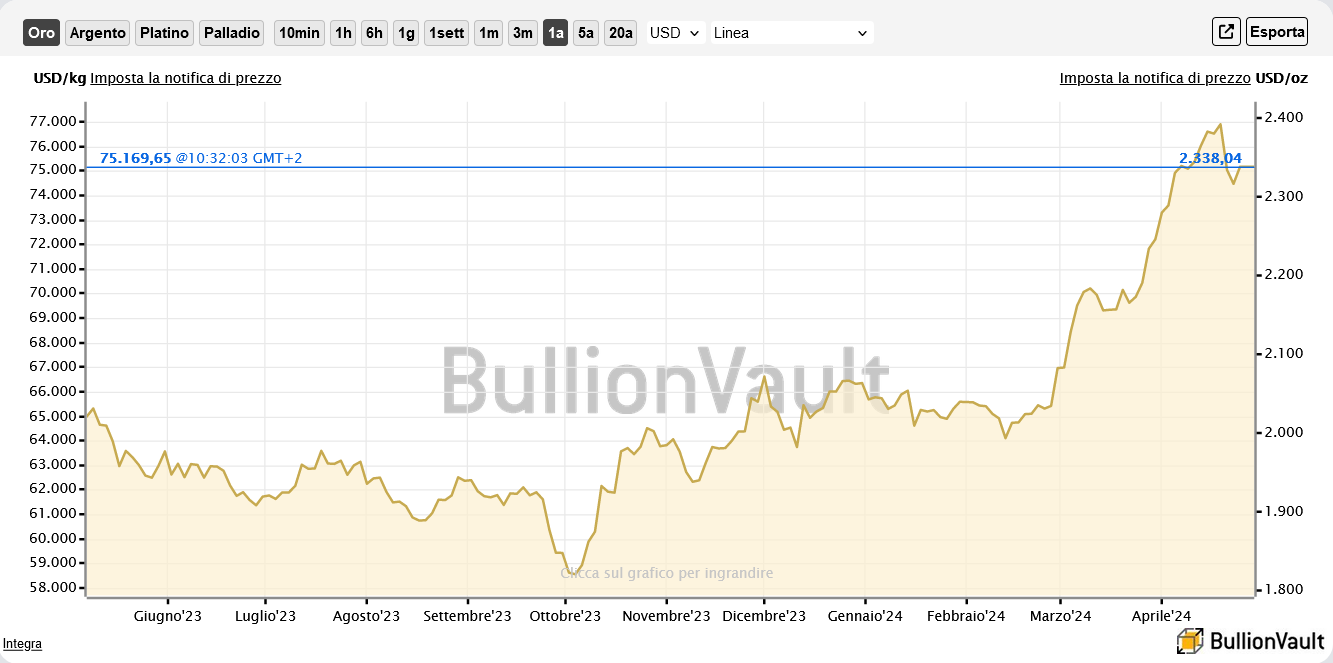

Festeggia invece da inizio anno l'oro, sulle incertezze della guerra e sul continuo acquisto da parte delle banche centrali, soprattutto da quelle dei paesi emergenti, per proteggersi dal cambio valuta e dall'inflazione.

Diversa è la situazione per i retails invece, che hanno visto una uscita sui volumi netti degli ETC sull'oro, a favore di quelli sul Bitcoin.

Ricordiamoci però che l'oro, come tutte le materie prime, è un bene infruttifero che non da ne cedole ne dividendi.

Per cui, è abbastanza difficile se non impossibile prevederne l'andamento, e annate di zero rendimenti sono possibili, dato che se il prezzo non varia, non si ha nessun tipo di renumerazione per l'investimento (cosa che con cedole e dividendi può invece esserci anche se il prezzo non sale). Dal 2011 infatti l'oro ha richiesto ben 9 anni per veder tornare la parità di prezzo, dopo che era passato da 1830 dollari circa a un minimo di 1060 dollari nel Dicembre 2015.

Per cui nel portafoglio va inserito solo in determinati casi, con specifiche funzioni.

Oggi più che mai, tenere la liquidità ferma sul conto ha un costo opportunità enorme.

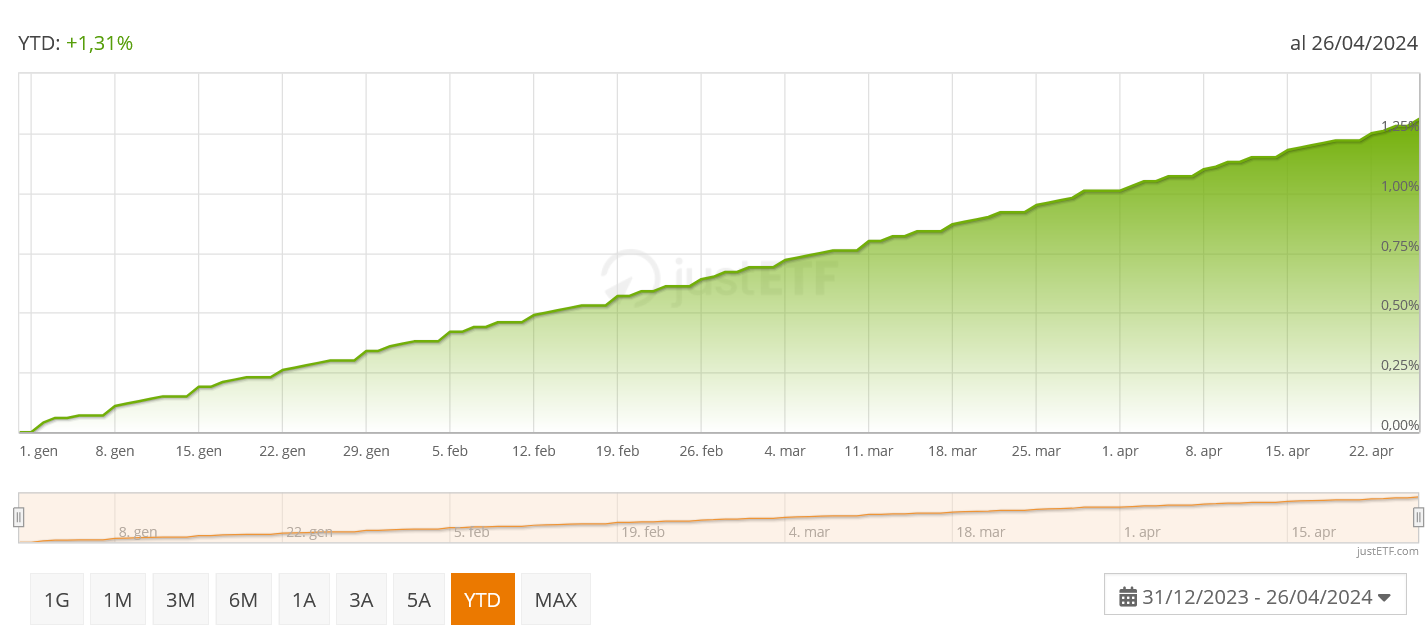

Esistono strumenti monetari che replicano l'andamento dei tassi delle banche centrali, attualmente, come visto, molto alti.

A differenza dei conti deposito non hanno vincoli, la tassazione è inferiore, e vi è possibilità di inserire qualunque cifra, senza minimi o multipli (richiesti da molti conti deposito).

Con i tassi attuali, si riesce ad ottenere un circa 4% lordo, senza sostanziali oscillazioni. Se i tassi dovessero poi diminuire, questi strumenti andrebbero ad ottenere un tasso di rendimento inferiore, al 3.5, 3%, o quanto sia a seconda del tasso di riferimento. Non si vedrà negativo fino a quando i tassi non torneranno in negativo.

Tenere dunque la liquidità ferma oggi non ha senso, quando si può ottenere un rendimento - anche ad accumulazione (o a distribuzione se si preferisce) - alto senza scadenza.

Se avete dunque liquidità a disposizione che non usate e che non volete investire a più lungo termine sui mercati finanziari, questa è la soluzione ideale.

Cosa fare allora oggi?

Per chi ha un PAC a lungo termine, la risposta è sempre la stessa. Guardare i mercati per informazioni, per divertimento, ma non per lasciarsi influenzare sulle scelte di investimento, a meno che non siano cambiate le situazioni personali. Se investo per 10/15 anni, avrà tempo di vedere rialzi e cali ancora parecchie volte. Anche se oggi nella maggior parte dei casi non si mediano più i prezzi come successo per tutto il 2022 e per buona parte del 2023, bisogna ricordarsi come la mediazione non è la funzione principale di un piano di accumulo. Si investe tramite Piano di Accumulo per appunto accumulare il capitale, per farlo crescere piano piano nel tempo, investendo periodicamente liquidità senza farsi influenzare dalle condizioni di mercato. La mediazione è una caratteristica in più che, ben venga se aiuta a abbassare il prezzo di carico, ma che funziona anche al contrario. Con un mercato in salita, si comprerà a prezzi superiori nel tempo, mediando al rialzo.

Per chi ha invece un portafoglio già ben strutturato e definitivo, ci sentiamo per gli eventuali bilanciamenti e/o le modifiche necessarie.

Ricordo che a Giugno arriveranno tutti i report personali.

Per sentirci per eventuali aggiornamenti del portafoglio/situazione personali, vi ricordo la possibilità di fissare un appuntamento quando più volete (oltre alle classiche chiamate/email) dal link calendly, che trovate qui o nella mia firma per email: https://calendly.com/poggileonardo_finanza/appuntamento/

Ricordo inoltre che sono da ora ufficialmente attivi tutti i simulatori sul sito: https://poggileonardo.com/strumenti-e-simulatori-finanziari/

Potrete trovare:

– Calcolatore Interesse Composto

– Calcolatore Rendimento Obbligazioni, Titoli di Stato e BTP

– Calcolatore Pensione e Risparmio Fiscale

– Calcolatore Inflazione

– Calcolatore Interesse Semplice e Composto

– Calcolatore Mutuo

E’ inoltre disponibile anche di recente il Manuale del fondo pensione, per una scelta consapevole in base alla situazione personale e lavorativa: https://poggileonardo.com/fondo-pensione-il-manuale/

Come sempre, se doveste avere qualsiasi dubbio, avete i miei contatti.

Un saluto,

Leonardo

Ah, quasi dimenticato.

Siamo oggi diventati la pagina più seguita in ITALIA come pagina personale di un Consulente Finanziario.

Un bel traguardo 🙂