Cos’è la Mifid e perchè è importante compilarla correttamente

Dal 1/11/2007 tutti gli operatori finanziari si sono adeguati nel far compilare un questionario ai propri clienti secondo una direttiva europea: la MiFID (Direttiva sui Mercati degli Strumenti Finanziari).

La MiFID è una direttiva comunitaria che disciplina alcune normative in materia di mercati degli strumenti finanziari allo scopo di creare un mercato finanziario europeo più competitivo ed integrato possibile. La MiFID ha un intento principale quello di rendere gli investitori consapevoli.

La MiFID richiede un TEST DI ADEGUATEZZA, nel quale l’impresa pone delle domande mirate al proprio cliente per comprendere a pieno la tipologia di investimento da proporre e più adatta al cliente stesso.

Nell’ambito del test di adeguatezza vengono poste delle domande:

• Gli obiettivi dell’investimento;

• La situazione reale del patrimoniale del cliente;

• La conoscenza specifica e l’esperienza in prodotti finanziari del cliente.

Obiettivi dell’investimento

Attraverso alcune domande l’impresa riesca a comprendere il periodo temporale in cui il cliente intende conservare un determinato investimento, la propensione al rischio e la motivazione che porta il cliente ad investire, cioè se investe per il rendimento o per la crescita, se vuole preservare il proprio capitale ed evitare qualsiasi perdita e se accetta un livello di rischio più elevato.

Situazione finanziaria

Domande che riguardano il reddito annuo netto, quale è la fonte primaria di reddito, il patrimonio posseduto, le proprietà immobiliari, se ci sono debiti o impegni finanziari di altro genere e la loro durata.

Conoscenza ed esperienza finanziaria

L’impresa chiederà ai propri clienti la conoscenza e l’esperienza maturata in campo finanziario in precedenza. Quali sono i servizi e i prodotti con il quale il cliente ha dimestichezza, la natura degli investimenti, il loro volume e la frequenza delle operazioni effettuate in passato, ma anche il livello di istruzione e la professione del cliente.

Se fino ad oggi il questionario Mifid veniva tralasciato e compilato “a caso”, con le nuove normative bisognerà compilarlo correttamente al fine di proseguire gli investimenti.

Difatti, tante volte mi è capitato di avere clienti che nel questionario per email e in chiamata mi hanno segnalato di voler avviare un PAC azionario per un lungo periodo, anche di 20/30 anni, e nel profilo Mifid avevano segnalato un profilo cauto a breve termine.

Come si può capire, la cosa non è compatibile con la normativa.

Bisognerà allora rifare il questionario Mifid per allinearlo alla realtà, o cambiare necessariamente gli investimenti per riportarli a quello che è il profilo Mifid dichiarato.

Per dare un’idea, con un profilo Cauto non sarà possibile avere un PAC azionario (ad esempio con un MSCI World), ma dovremo ribilanciarlo portandolo a strumenti molto meno volatili, come ad esempio i titoli di Stato.

Ogni ordine di acquisto (e di controllo sul portafoglio periodico) viene infatti fatto valutando diversi elementi. Una delle più importanti, è quella in riferimento alla volatilità dello strumento.

Come ben sappiamo, per definizione gli strumenti hanno un grado di rischio, che vanno a salire in ordine:

– Titoli di Stato, Obbligazioni, Strumenti Flessibili, Fondi/ETF, Azioni singole, Derivati.

Ognuno di questi strumenti ha una certa rischiosità, calcolato tramite il suo VAR2 (Value at Risk), ovvero la sua oscillazione (non è proprio esattamente la stessa cosa, ma è per rendere l’idea. Possiamo vedere le differenze per capire meglio tra VAR2 e volatilità qui)

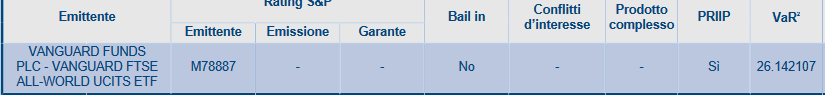

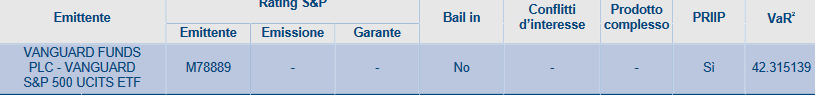

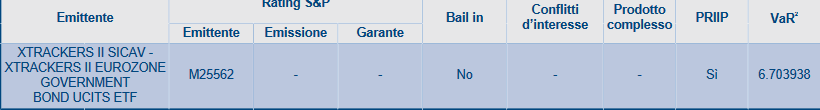

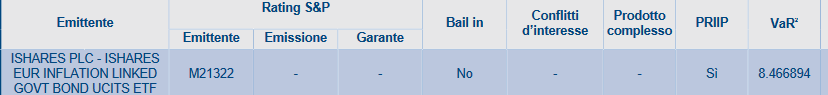

Uno strumento con VAR2 fino a 7 è considerato a basso rischio, da 8 a 15 a medio-basso rischio, da 16 a 27 a medio-alto rischio, oltre 28 ad alto rischio.

E attenzione, qui non si tratta della strategia di investimento, che come sappiamo può essere utilizzata per mediare la rischiosità e l’oscillazione di uno strumento, con ad esempio tramite PAC o tramite entrate scaglionate.

Qui ci si riferisce allo strumento in sè, considerato come se fosse acquistato oggi e mantenuto nel tempo senza modifiche e/o aggiuntivi.

Per fare un esempio, un semplice ETF All-World ha un VAR2 del 26.14%, appena sotto la soglia dell’ultimo scaglione di rischiosità.

Un semplice ETF sull’S&P500 invece, ha un VAR2 molto maggiore, del 42.31%.

Ciò significa che solamente con l’ultimo profilo staremmo rispettando la normativa.

Quale potrebbe essere uno strumento valido allora per il profilo più cauto?

Come vi dicevo precedentemente, troviamo in questa zona solamente i Titoli di Stato. Un ETF obbligazionario governativo dell’eurozona ad esempio, sarebbe proprio a limite di sconfinamento, avendo un VAR2 di 6.70 (con limite di 7).

Se ci spostiamo sempre su obbligazioni governative europee, ma stavolta su un ETF indicizzato all’inflazione, in questo caso il VAR2 supera il primo limite, richiedendo un profilo più spinto per essere a normativa.

E’ importante capire allora come un investitore che vuole un profilo azionario o misto, debba collocarsi sulla parte finale delle scelte. Un investitore che vuole un profilo con una piccola parte azionaria può rimanere su un profilo medio-alto, mentre chi vuole mantenere un profilo medio-basso dovrà per fin di cose modellare il suo portafoglio con soli strumenti obbligazionari.

Fondamentale poi anche determinare correttamente l’orizzonte temporale dei propri investimenti.

Come vi dicevo sopra, tante volte mi viene descritta la volontà di voler fare un PAC azionario per 10/20 anni, ma nel profilo Mifid viene segnalato erroreamente (o senza pensarci troppo) un orizzonte temporale di breve termine, anche di pochi mesi.

Come è ovvio capire, questa cosa non è compatibile, e dovrà essere modificata di conseguenza, o allineando il profilo Mifid alla realtà, o modificando gli investimenti utilizzando solamente strumenti idonei al breve termine, quindi evitando strumenti azionari e obbligazionari a lunga scadenza.

Come ultima cosa, ricordatevi che, come la finanza comportamentale ci insegna (e come provo a fare anche io tutti i giorni sui canali di informazione e educazione finanziaria), disinvestire e muoversi troppo nei momenti di ribasso è la mossa peggiore che possiamo fare se ci teniamo ai nostri soldi.

Come potete vedere anche negli altri numerosi articoli che posto, il mercato per sua caratteristica si muove, oscillando al rilalzo e al ribasso, con un trend positivo.

Vendere in momenti di ribasso significherebbe confermare le perdite, e perdersi anche la possibilità di guadagnare dal rimbalzo di mercato, che periodicamente avviene una volta risolta la crisi o il disturbo del mercato (vedi ad esempio una Pandemia, una Guerra, una crisi finanziaria, ecc). L’ideale sarebbe di mantenere l’investimento (d’altro canto se è di lungo periodo, perchè preoccuparsi per il breve periodo?), o se disponibile una certa quantità di liquidità, effettuare aggiuntivi aumentando l’investimento per sfruttare il momento di ribasso.

Per essere in linea con la nuova direttiva, tutte le Mifid dovranno essere ricompilate correttamente entro il 30/06/2022. Se non l’aveste ancora fatto, vi pregherei di farlo considerando quanto detto precedentemente.

Se non sapete una risposta, non è un problema. Il questionario Mifid serve proprio a conoscere la vostra conoscenza finanziaria, per cui non chiedetemi quale è la risposta esatta. Mettete quella che ritenete più giusta al vostro sapere.

Dopo tale data, se il profilo Mifid non sarà in linea con l’investimento in essere, dovremo sentirci per ribilanciare e eventualmente cambiare gli strumenti, al fine di riportarli in linea con il profilo Mifid dichiarato.

Come sempre grazie per la comprensione,

Un saluto.