Aggiornamento mercati Aprile 2023

Questi primi mesi dell’anno hanno già visto parecchi eventi, più o meno importanti. L’effetto dell’aumento dei tassi di interesse da parte delle Banche Centrali si sta infatti ripercuotendo sul mondo reale e finanziario, causando problemi da una parte, e nuove opportunità dall’altra.

Ma andiamo come sempre con ordine, e vediamo innanzitutto cosa sta succedendo sui mercati:

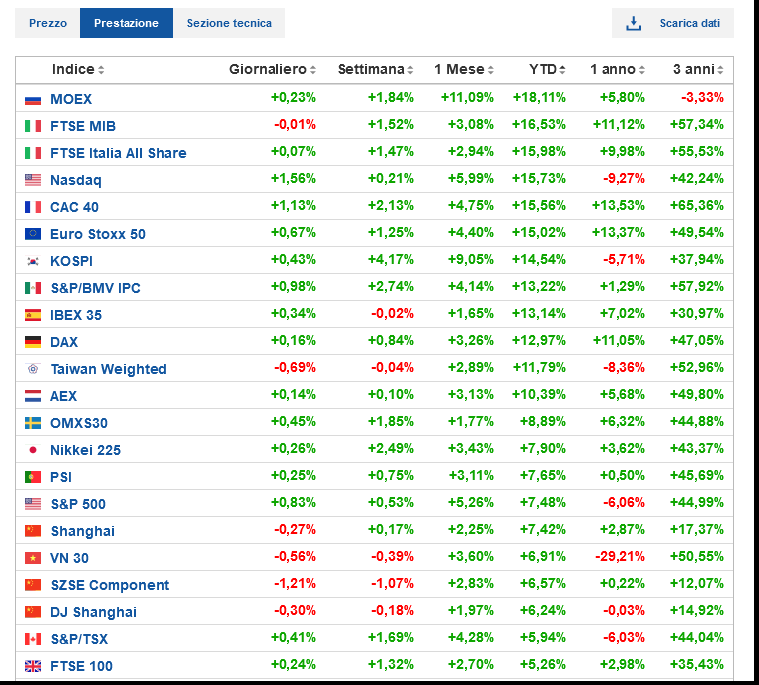

Dall’inizio dell’anno, la maggior parte dei listini azionari si trovano in territorio positivo, sebbene ancora ben lontani dai massimi storici raggiunti nel 2021. I più performanti, come era possibile immaginare (e come statisticamente avviene) sono stati quelli che effettivamente avevano perso di più l’anno precedente, e quelli più affetti dai tassi di interesse.

Ma la salita è stata tutt’altro che lineare:

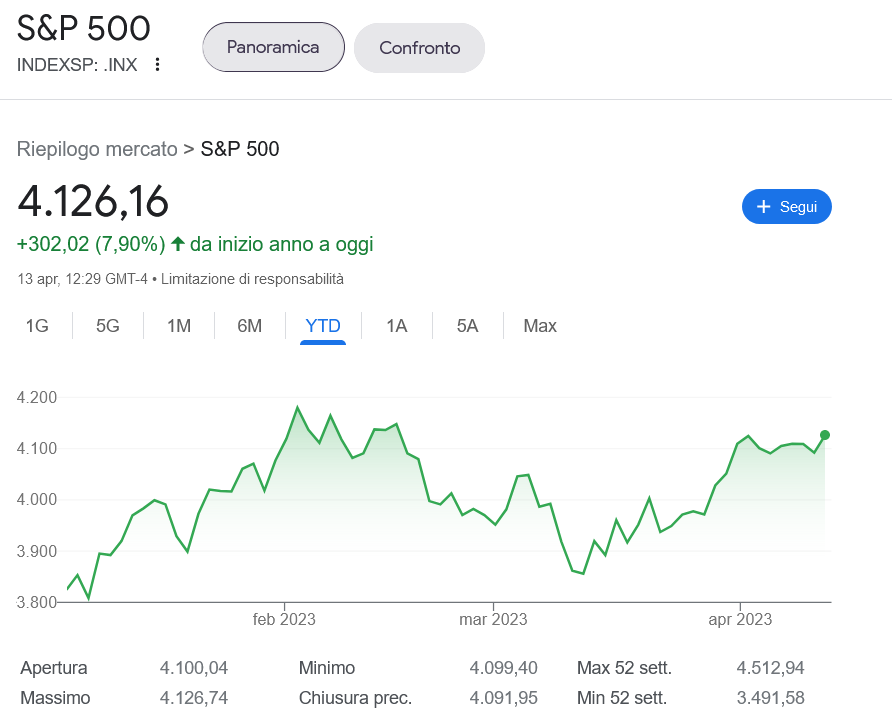

A inizio anno infatti, fino a inizio Febbraio, i listini hanno visto un importante rally, soprattutto sui titoli Growth (che avevano perso di più nell’anno 2022 a causa del rapporto che hanno più deciso con le aspettative inflazionistiche), che ha raggiunto anche il +20% in alcuni casi.

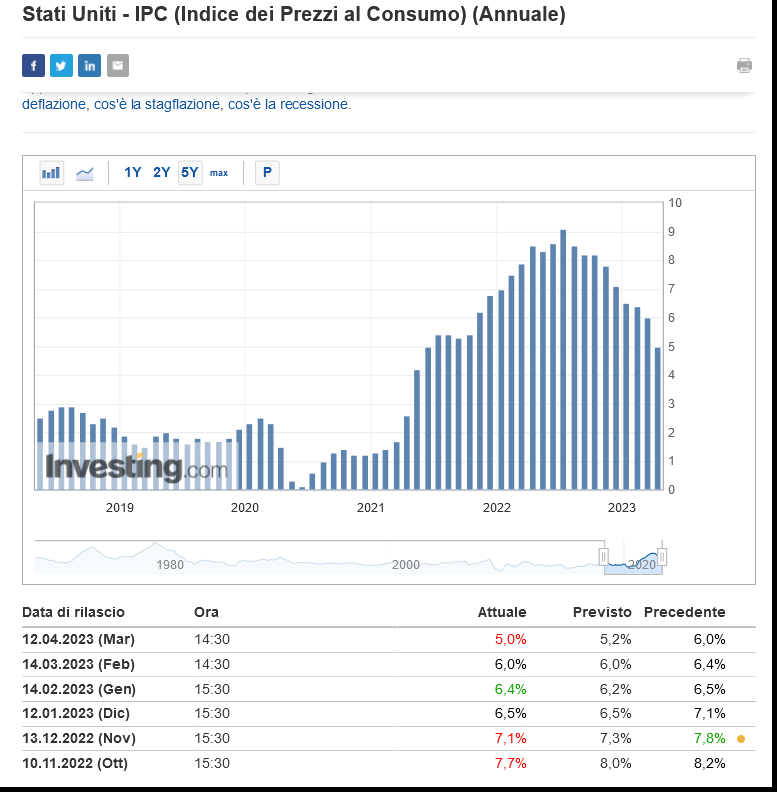

Il motivo è presto detto: l’aumento dei tassi di interesse stava iniziando a avere i suoi effetti, con una inflazione che ha continuato a calare in modo diretto e importante.

Dai massimi dell’estate 2022 infatti, il tasso di crescita dell’inflazione è rallentato sempre di più, portandosi tante volte anche a livelli inferiori alle attese, che significava che l’inflazione stava rallentando ancora di più di quanto preventivato. Tutto ciò dava ovviamente una spinta ai mercati azionari, preventivando un possibile rallentamento dell’aumento dei tassi, che avrebbe quindi agevolato le varie società. Ad ogni riunione però, l’indicazione dei meeting era quella di continuare ad aumentare i tassi fintanto che l’inflazione non raggiungesse un livello sotto il livello critico di “paura ritorno”. Ovvero, detto in altre parole, nessun rallentamento fin tanto che l’inflazione non è efficacemente combattuta.

I mercati hanno cosi visto un ribasso nel mese successivo, dovuti anche dal rialzo dei rendimenti del cosiddetto “risk-free”, ovvero dei rendimenti dei titoli di stato.

Effettivamente, che senso avrebbe “rischiare” i propri soldi sul mercato azionario quando un titolo di stato mi rende più o meno la stessa cifra?

Ma l’aumento dei tassi di interesse è un pò un problema per tutte le asset class.

Le obbligazioni future hanno si tassi maggiori, ma quelle emesse precedentemente e già in circolazione perdono di valore (come abbiamo visto nel 2022, anno peggiore di sempre per i bond). Quindi per chi le aveva già “in pancia”, la perdita nominale – ricordiamoci sempre che un bond, se non fallisce, viene rimborsato a 100, per cui le perdite che si incontrano nel percorso sono temporanee e non reali se si portano i titoli a scadenza – è stata abbastanza difficile.

E proprio su questo punto si motiva il livello più basso del mercato di Marzo (vedasi grafico S&P500 sopra), nel momento del default della Silicon Valley Bank, banca di riferimento di tutte le startup della Silicon Valley.

Per dirla in breve, il fallimento è diretta conseguenza del rialzo dei tassi (e del cattivo management, come sempre). La banca aveva messo la liquidità delle startup in titoli di stato statunitensi, considerati di altissimo rating (e quindi non in titoli scadenti come successe per la Lehamn Brothers, 15 anni fa). Con il rialzo dei tassi però, questi titoli a lunga scadenza si sono fortemente svalutati, e quando le varie startup hanno iniziato a richiedere soldi indietro, la banca si è vista costretta a liquidare parte di quei bond, portando le perdite “su carta” a diventare reali.

Si è così scatenata una “bank-run”, ovvero una corsa allo sportello, quando all’indomani della richiesta di capitale aggiuntivi per ripagare queste perdite il mercato non ha dato fiducia, portando il titolo a perdere oltre il 70% in un giorno. – Per chi vuole approfondire, trova il video qui –

Molte altre piccole banche regionali hanno visto sorti simili, cosicchè il governo americano si è dovuto muovere per calmare i mercati ed evitare una crisi sistematica bancaria.

A distanza di poco tempo, nel mentre si ipotizzava, e scongiurava, un effetto domino anche in Europa, è poi arrivato il fallimento di Credit Suisse a portare il terrore nei mercati – Lo spiego qui – – E qui –

Banca salvata in tempi record dalla Banca Centrale Svizzera (tramite UBS) per evitare il contagio, a mercati chiusi, in un solo weekend.

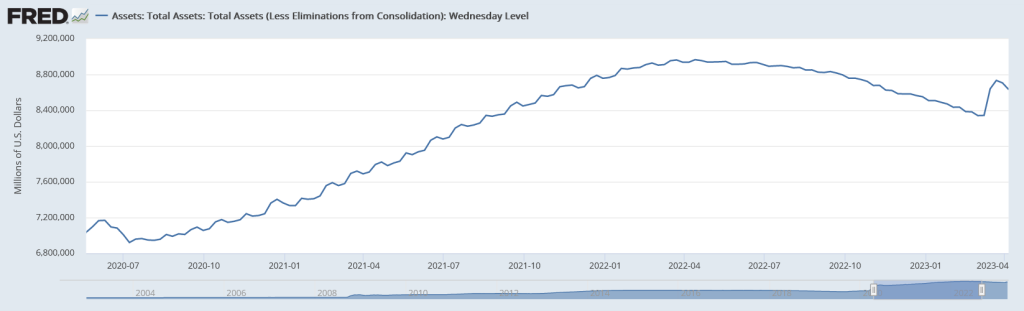

Le condizioni di difficoltà delle banche hanno fatto pensare al mercato un possibile cambio di traiettoria, con un rallentamento dell’inasprimento dei tassi di interesse. E effettivamente così è stato, con una Banca Centrale che ha nuovamente iniettato miliardi per calmare e riportare la stabilità sui mercati (vedasi il rialzo alla destra del grafico dopo mesi di costante discesa).

Nuova liquidità, inflazione in costante calo, sono state la benzina della risalita che abbiamo visto in questo ultimo mese dopo tutte queste vicende negative che sono successe, conseguenza, ripeto ancora una volta, del repentino rialzo dei tassi a cui stiamo assistendo.

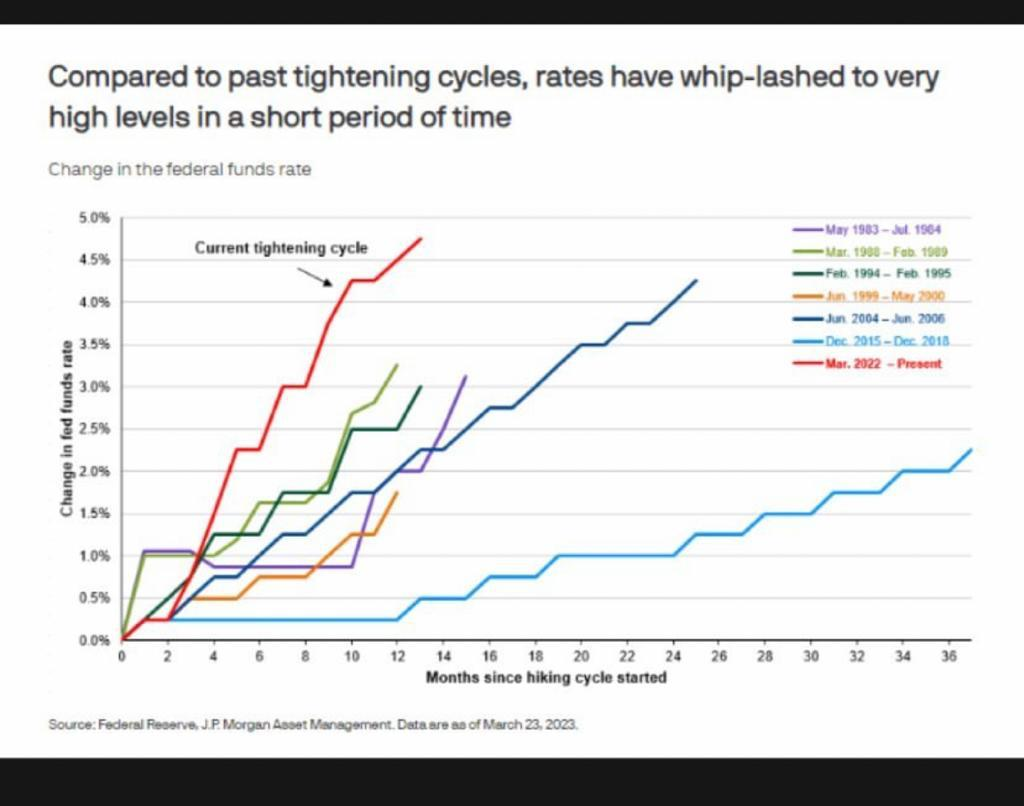

Il più veloce e forte della storia:

Le condizioni attuali “sembrano” però dirci che l’effettivo picco potrebbe essere vicino, a partire forse anche già dal mese prossimo. L’inflazione di Marzo è stata la minima negli ultimi 2 anni, sebbene si trovi sempre ad un livello altissimo, al 5%.

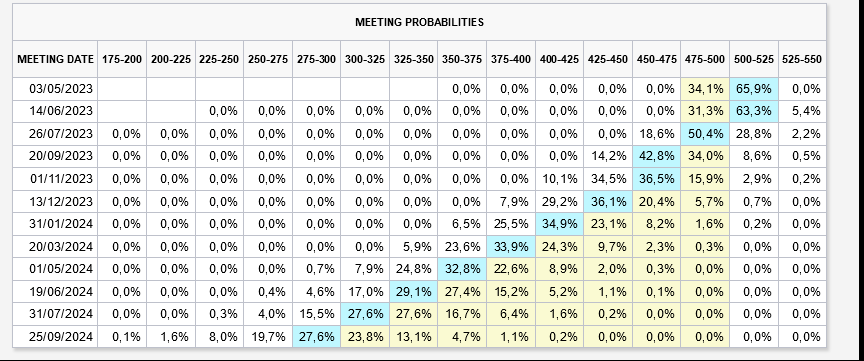

Le aspettative e probabilità dei tassi di interessi della Fed, li possiamo vedere qui sotto. Potenzialmente, il mercato si aspetta un massimo con Maggio/Giugno, e un potenziale rallentamento già dalle sessioni successive, proprio a sostegno di difficoltà dei mercati e delle società, che ricordo avere sempre più problemi a rifinanziarsi e a ricevere credito ove necessario.

Per dare qualche ultimo dato:

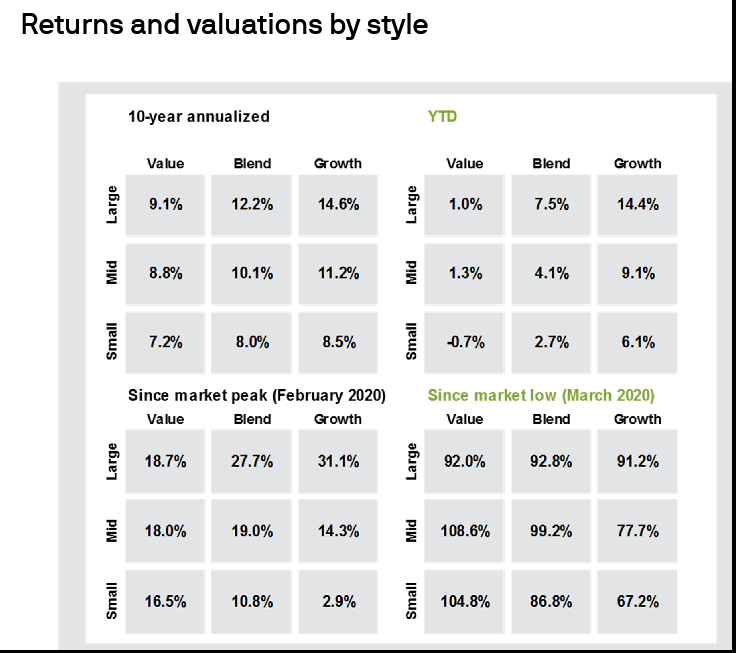

Da inizio anno, proprio grazie alle previsioni sui tassi – possibilità di rallentamento, inflazione in calo – i titoli growth hanno fortemente sovraperformato rispetto i titoli value, esattamente l’opposto di cosa è successo nel 2022.

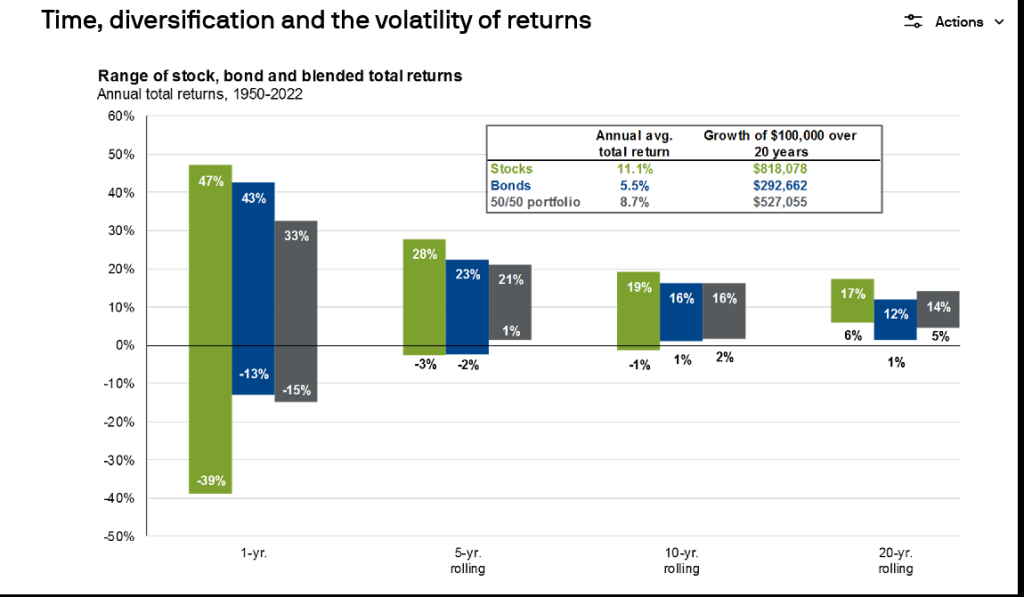

Per questo non bisogna mai guardare e concentrarsi sul breve termine, a meno che non si voglia farsi prendere dalle emozioni, e provare a perdere soldi cambiando ogni volta investimenti.

Cosa fare allora oggi?

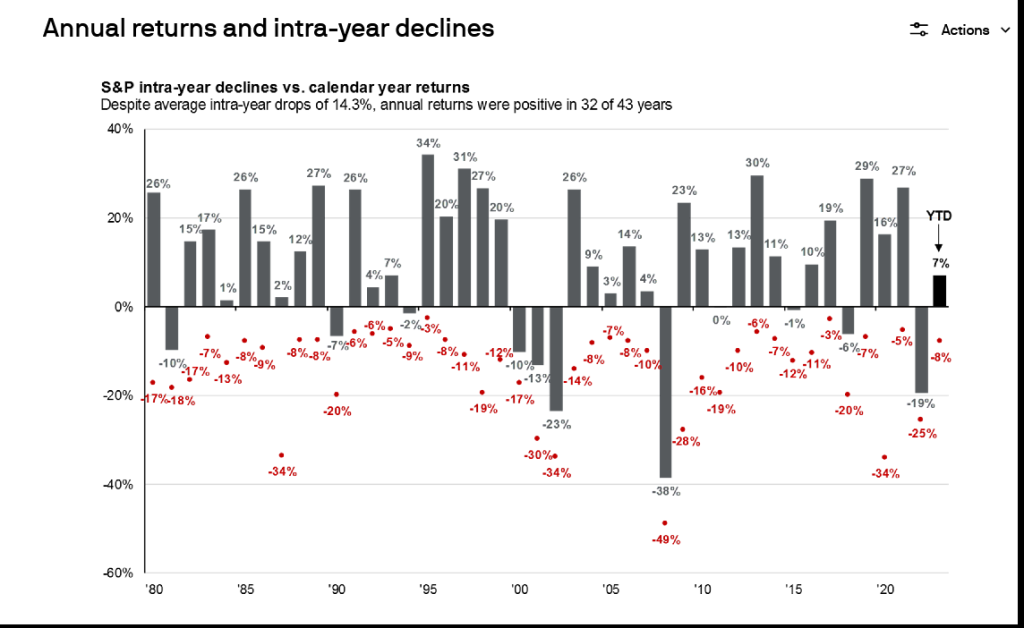

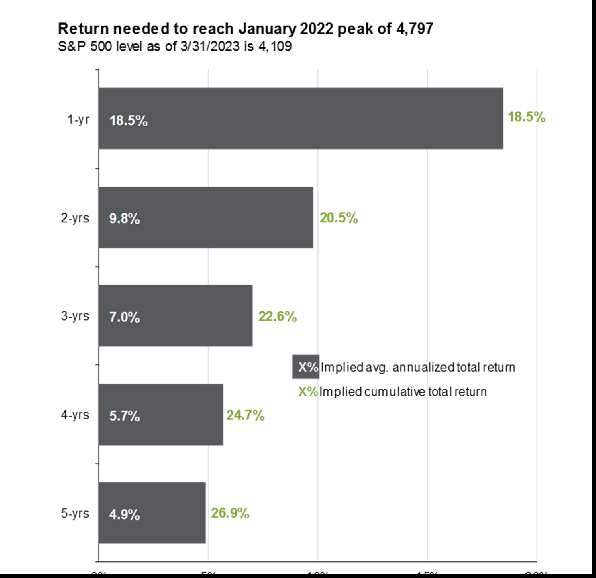

Per chi ha un PAC a lungo termine, la risposta è sempre la stessa. Guardare i mercati per informazioni, per divertimento, ma non per lasciarsi influenzare sulle scelte di investimento, a meno che non siano cambiate le situazioni personali. Se investo per 10/15 anni, avrà tempo di vedere rialzi e cali ancora parecchie volte.Potenzialmente, si può sempre sfruttare il momento della fase di accumulazione per fare aggiuntivi, dato che il mercato, nonostante la risalita di inizio anno, è ancora molto lontano dai massimi. Difatti, per tornare ai 4.800 punti circa, il guadagno potenziale è del circa 20% ai valori odierni.

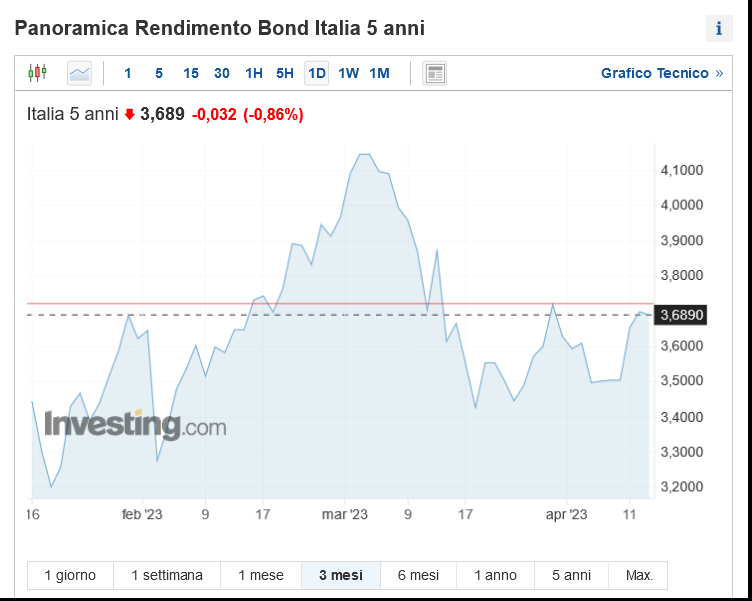

Per chi vuole un portafoglio più prudente invece, i bond potrebbero presto tornare a essere meno attraenti rispetto a quello che erano poco fa. Con il miglioramento delle condizioni dei mercati e un leggero risk-on tornato, gli spread si sono riabbassati, riportandosi ai valori di inizio anno. Sempre alti per quello che abbiamo visto negli ultimi anni (perdonatemi l’utilizzo dei BTP come benchmark, dato che siamo italiani), ma già molto lontani dall’oltre 4.10% offerto fino a poco fa.

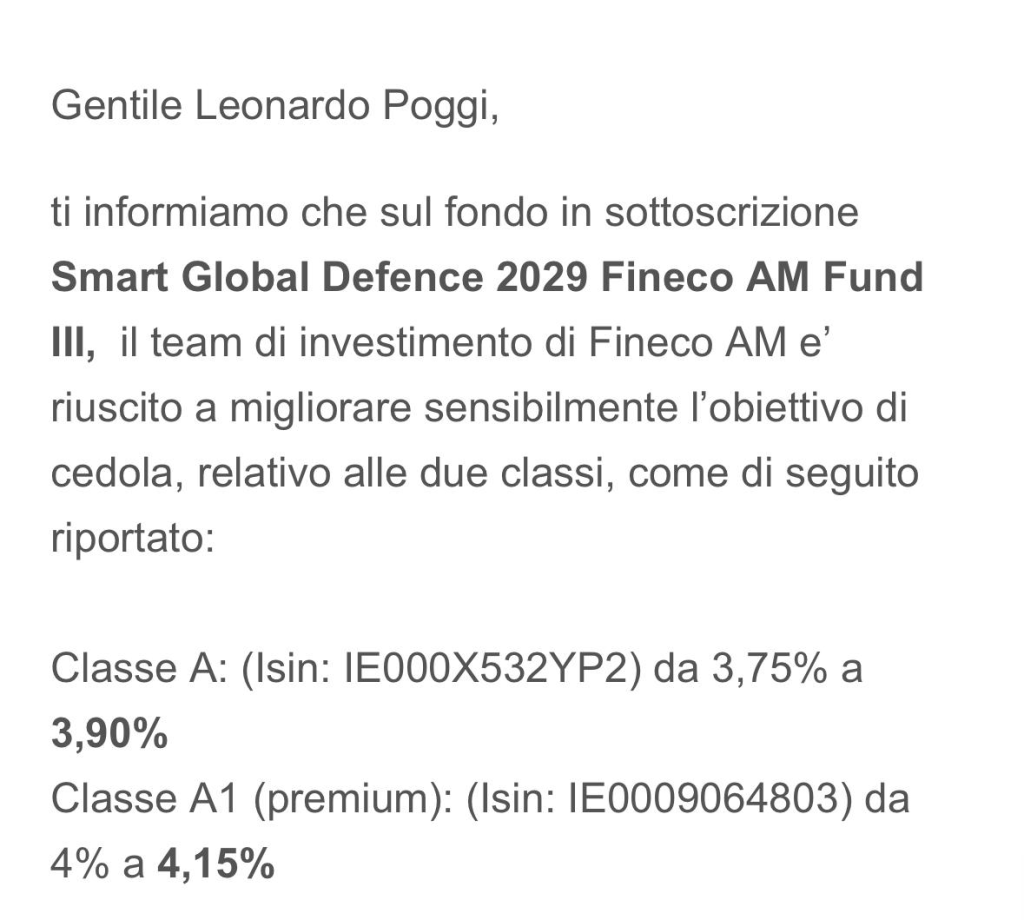

Su questo tema ricordo che è ancora disponibile lo Smart Global Defence 2029, con un tasso sensibilmente migliore di quello presente sui mercati – del 3.90% al netto dei costi di gestione –, dato dal fatto che lo strumento è stato creato in fase di tassi più alti.

Probabilmente anche questo non sarà più disponibile a breve, e la nuova versione avrà verosimilmente tassi inferiori, considerando l’andamento del mercato.

Nel breve termine quindi, i mercati potrebbero continuare a oscillare, a seconda dei dati che verranno trasmessi, inflazione in primis, vista ancora oggi come il più grande ostacolo alla crescita dei mercati globalmente. Seppur sembra che sia passato tantissimo tempo (probabilmente a causa di tutte queste notizie arrivate assieme), i massimi di mercato sono stati toccati solamente 1 anno e 5 mesi fa. Un tempo brevissimo se si considera un investimento di medio/lungo periodo.

Come sempre, se doveste avere qualsiasi dubbio, avete i miei contatti.

Un saluto,

Leonardo